Карантин ударил по потребительскому кредитованию

Карантинные ограничения привели к росту уровня неплатежей по потребительским кредитам. Для таких клиентов парламент даже ввел кредитные льготные условия, а банки начали разрабатывать программы реструктуризации и предлагать кредитные каникулы. И если в марте и апреле банкиры боялись худших сценариев, потому увеличивали долю отказов в выдаче кредитов или вообще полностью замораживали кредитование, то в мае ситуация начала быстро улучшаться (укр.).

Льготный период

29 мая вступил в силу закон № 591- ІХ, который, среди прочего, продлил кредитную льготу, предоставленную украинцам еще в начале карантина: физические лица – заемщики были освобождены от штрафов и пени в случае просрочки погашения потребительских кредитов. Льгота предоставлялась в период с 1 марта на два месяца, а сейчас она продлена до конца того месяца, в котором произойдет отмена карантина. Предварительно карантин продлится до 22 июня, но уже сняты почти все введенные ограничения.

Во время этих неожиданных «кредитных каникул» заемщики могут не платить кредитору неустойку (штраф, пеню) и другие платежи в случае просрочки исполнения, неисполнения или частичного исполнения кредитных обязательств. При этом клиенты, если имеют финансовую возможность, могут и дальше продолжать погашать как тело кредита, так и процентные платежи.

Кроме того, законом также продлено действие запрета на повышение кредитной ставки в одностороннем порядке: она будет действовать еще месяц после месяца, в котором закончится карантин.

Эти две нормы распространяются даже на те кредиты, которые не регулируются законом «О потребительском кредитовании», например, ссуды ломбардов или финкомпаний, выданные на срок до месяца и на сумму меньше минимальной зарплаты, беспроцентные кредиты, несанкционированные овердрафты.

Зарождение проблем

Первый заместитель председателя НБУ Екатерина Рожкова в течение карантина неоднократно призывала банки использовать это время для разработки программ реструктуризации кредитной задолженности клиентов. После карантина штрафные санкции вернутся, но заемщики, которые потеряли работу или доход, вряд ли смогут вернуться к обслуживанию кредитов в прежнем полном объеме.

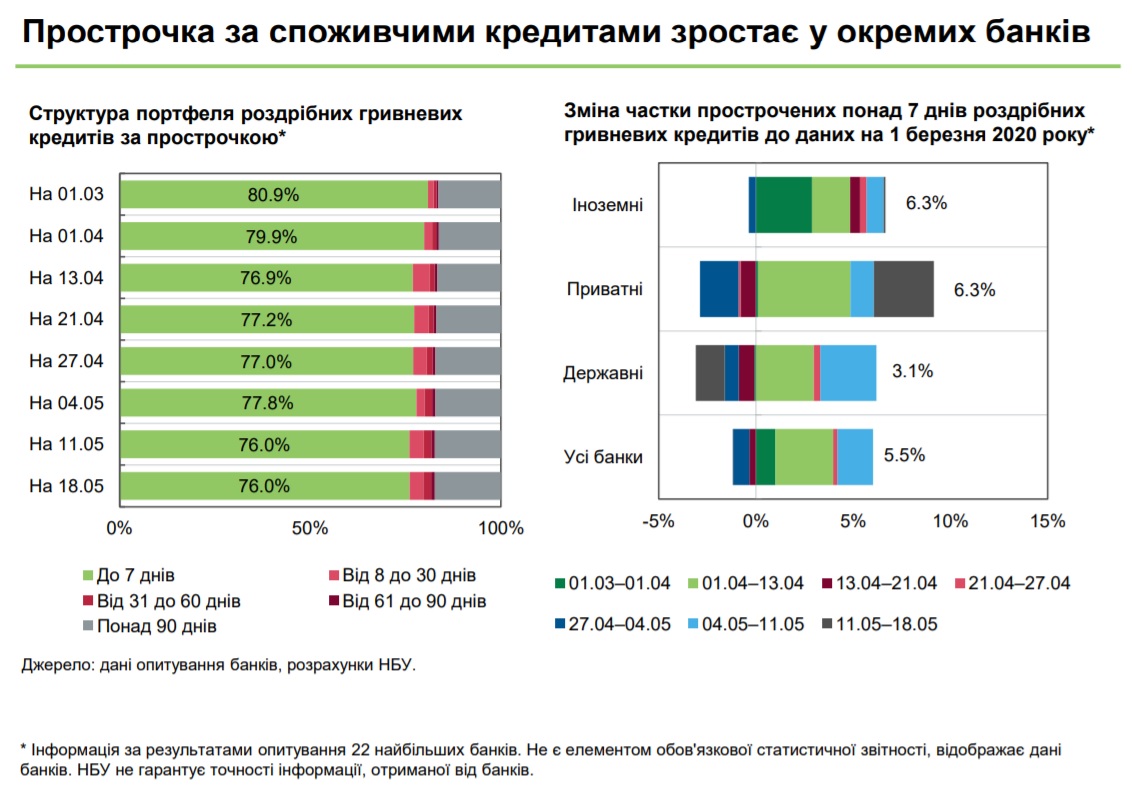

И данные НБУ уже свидетельствуют о росте просроченных кредитов. На 18 мая доля просроченных более семи дней розничных гривневых кредитов составила 24% по сравнению с 19,1% в начале марта.

Банкиры утверждают, что с начала карантина лишь незначительная часть клиентов обратилась с просьбой предоставить им формализованные «кредитные каникулы»: внесение изменений в кредитный договор, которые продлят срок его действия для переноса на будущее уплаты просроченного тела кредита или даже процентов.

По словам начальника управления риск-менеджмента Форвард Банка Константина Яковенко, примерно 5% их клиентов воспользовались продуктами реструктуризации и кредитными каникулами. Но уже в мае ажиотаж прошел и спрос на эти опции сократился на 20% по сравнению с апрелем. Банк согласовывает 90-95% подобных заявок.

«Всего за период карантина обратилось в банк с просьбой о предоставлении кредитных каникул около 10% заемщиков», – говорит директор по управлению рисками банка «Глобус» Елена Ермолова.

По ее словам, банк позволяет своим клиентам не платить тело кредита до шести месяцев и, в случае необходимости, увеличивает общий срок кредита. Клиенты банка могут в течение нескольких месяцев платить только проценты по кредиту, что значительно уменьшает их расходы на обслуживание кредита.

«При этом обращаем внимание, что банк предоставляет каникулы не всем своим заемщикам, а лишь тем, у кого финансовая ситуация действительно ухудшилась в связи с введением в стране карантина. Клиенту нужно аргументированно доказать банку, что его доходы уменьшились, например, в связи с остановкой работы предприятия, на котором он работает, или его собственного бизнеса, а не просто обратиться в банк с просьбой о каникулах. Многие предприятия и бизнес активно продолжают работать и в период карантина, некоторые даже увеличили объемы, поэтому предоставлять каникулы всем заемщикам банк не видит смысла», – объясняет она.

Новые кредиты только избранным

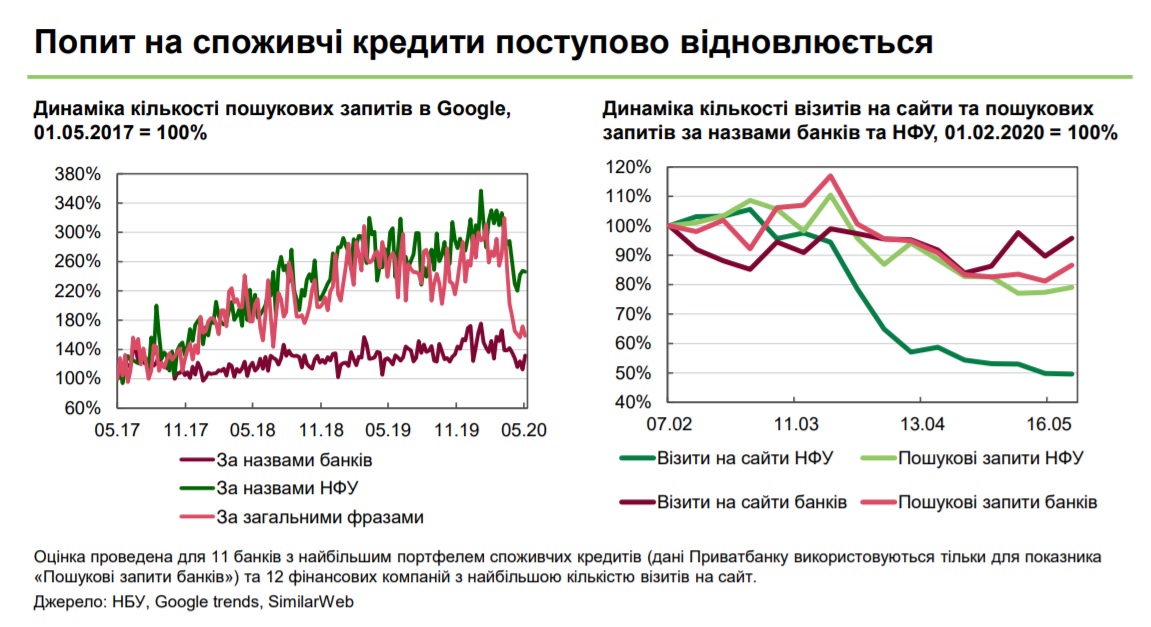

Вместе со снятием карантина возвращается и спрос на кредиты. Если в течение апреля – первой половины мая наблюдалось снижение спроса на потребительские кредиты, то во второй половине мая спрос на потребительские кредиты банков начал восстанавливаться – количество визитов на сайты банков возвращается на докризисный уровень. Правда, визиты на сайты небанковских финучреждений продолжают падать и составляют 50% от уровня в начале февраля.

Но падение доходов украинцев влияет не только на их способность возвращать уже взятые кредиты, но и на способность брать новые кредиты. Поэтому банки в апреле увеличили долю отказов в выдаче новых кредитов на 30-45 процентных пунктов. «Но уже начиная с середины мая эта разница сократилась до 5-10 п.п. Таким образом, можно говорить о скором возвращении на докарантинний уровень одобрения заявок, который ориентировочно может быть достигнут уже в июне», – прогнозирует Константин Яковенко.

Об ужесточении требований к претендентам на новые кредиты во время карантина говорят и в других банках. При этом структура кредитного портфеля практически не изменилась, за исключением добавления пула реструктуризированных кредитов.

Банк «Глобус» в апреле почти полностью остановил кредитование физических лиц, чтобы проанализировать влияние карантина на качество кредитного портфеля банка. «Были значительные опасения, что одновременно с карантином в мире и в нашей стране начнется также экономический кризис. Все руководители нашего банка работают в банковской сфере длительное время, а потому хорошо помнят, как в первые три месяца 2009 года остановились платежи по большей части потребительских кредитов», – говорит Елена Ермолова.

Но уже в начале мая банк возобновил кредитование. «Мы уже готовы предоставлять кредиты на таких же условиях и в таких же объемах, как и до введения карантина. Вместе с тем необходимо отметить, что кредитный портфель потребительских кредитов банка за март – май значительно уменьшился: часть кредитов была погашена, а новые кредиты не были предоставлены в запланированных объемах», – говорит собеседница FinClub. Например, портфель кредитов на покупку товаров за январь – март вырос с 130 млн грн до 155 млн грн, а за период карантина – уменьшился до 144 млн грн.

В Укргазбанке утверждают, что уровень отказов существенно не изменился. Банк определил приоритетные направления кредитования на период карантина, которые актуальны для населения и по которым банк не изменил условия кредитования. Заместитель директора департамента риск-менеджмента Юлия Ворчак рассказывает, что Укргазбанк во время карантина по автокредитам ввел ограничения по размеру минимального собственного взноса (от 50%) и немного повысил процентные ставки. Банк ограничил выдачу новых ипотечных кредитов.

Ожидания на будущее

Значительного негативного влияния на качество кредитных портфелей карантинные ограничения пока не оказали. «Учитывая то, что банк активно работает в направлении реструктуризации кредитов заемщикам (установление кредитных каникул), финансовое состояние которых ухудшилось в связи с введением карантина, существенного роста проблемной задолженности у банка нет», – отмечает Елена Ермолова.

В Укргазбанке утверждают, что карантинные ограничения привели к несущественному росту неплатежей по потребительским кредитам. «Инструменты краткосрочной реструктуризации, в том числе дистанционные, направлены именно на то, чтобы помочь заемщикам справиться с временными трудностями. Пока еще рано давать окончательную оценку влияния введенных ограничений. Мы отслеживаем качество потребительских кредитов и в соответствии с динамикой платежной дисциплины заемщиков готовим соответствующие решения по восстановлению платежей», – говорит Юлия Ворчак.

Директор по развитию бизнеса Банка Кредит Днепр Денис Михов утверждает, что введение карантина все же негативно сказалось на рынке розничного кредитования: динамика и качество портфелей ухудшились вследствие снижения уровня доходов и платежеспособности заемщиков. «Объемы выдачи новых кредитов упали по сравнению с докарантинним периодом, так как банки при выдаче кредитов учитывают текущее состояние платежеспособности клиентов, а повышенные риски невозвратов влияют на более жесткий отбор клиентов. С другой стороны, часть сбережений население забирает из банков и тратит на повседневные нужды, что приводит к сужению ресурсной базы для кредитования», – объясняет банкир.

В таких условиях банки вынуждены пересмотреть свои кредитные стратегии в более консервативную сторону, с акцентом на сохранение приемлемого уровня качества портфелей, чтобы после завершения карантина восстановить объемы выдачи кредитов на уровне не меньшем, чем до введения карантина.

ТОП-новости