Шандор Чани: «OTP Group ищет банк, который способен генерировать бизнес»

ОТП Банк не выглядит агрессивно развивающимся банком, но он сохраняет аппетит к риску. Ожидаемая сделка с Проминвестбанком так и не состоялось, но банк активно ищет банк для покупки. О том, что венгерская группа OTP хочет делать на украинском банковском рынке, председатель совета директоров и CEO OTP Bank Шандор Чани рассказал журналисту FinClub Виктории Руденко (укр.).

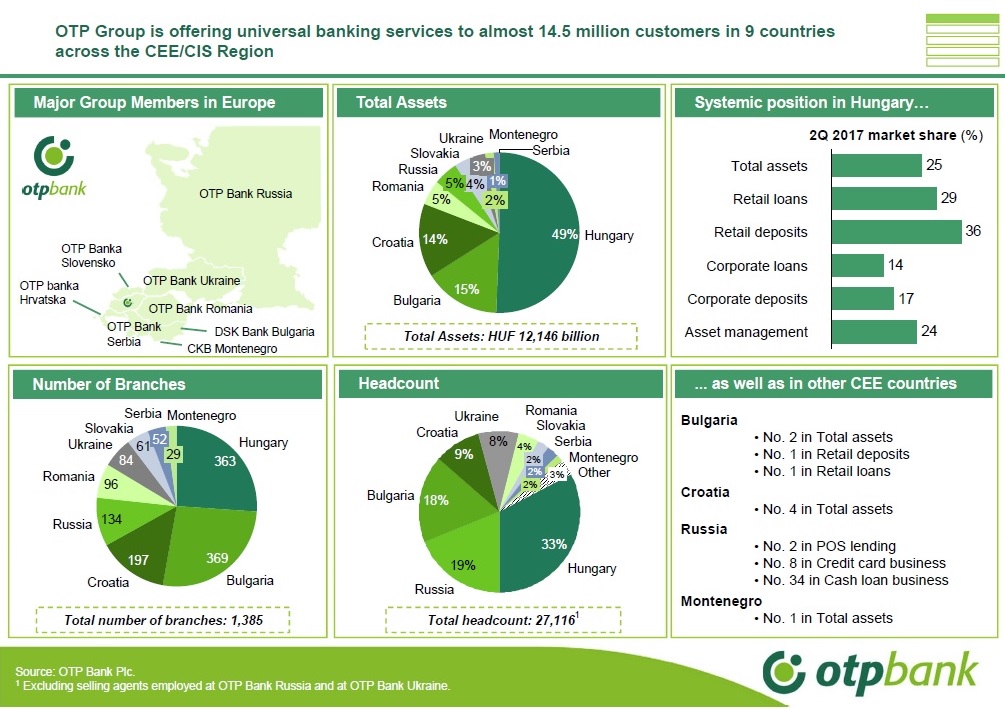

– Директор департамента по работе с инвесторами и рынками капитала OTP Group Шандор Патаки заявлял о планах группы занять минимум по 5% рынка во всех странах присутствия. ОТП Банк занимает 2% рынка по активам. Когда вы планируете нарастить долю до 5%?

– На самом деле в наши планы входит достижение на всех девяти рынках, где мы присутствуем, рыночной доли не менее 10%. Даже в том случае, если на данный момент мы не видим такой возможности. Мы пытаемся увеличить свою долю обоими путями: как за счет органического роста, так и за счет поглощений, конечно, если увидим подходящий объект для поглощения.

В прошлом году мы выкупили портфель AXA Bank Europe в Венгрии. В Хорватии мы купили Splitska banka, который крупнее, чем тот, которым мы уже владели (OTP Bank Croatia). Также мы купили банки в Сербии (Vojvodjanska banka) и Румынии (Banca Romaneasca). Если будут еще возможности, мы ими воспользуемся.

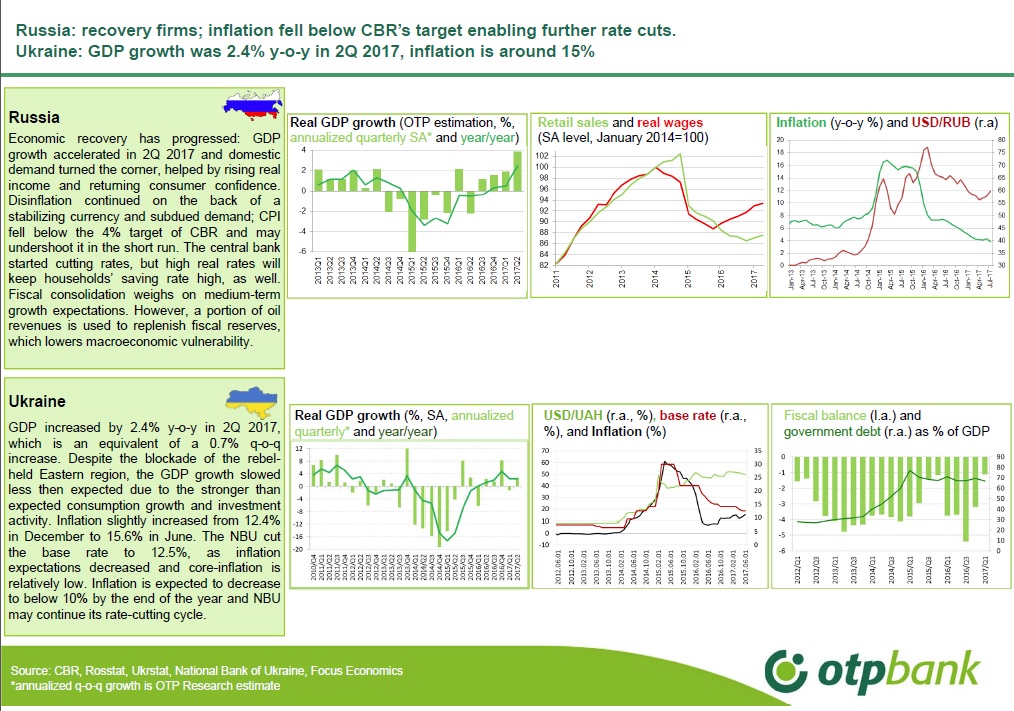

В Украине мы потерпели существенные убытки в первую очередь из-за изменения курса. Мы потеряли свои отделения, находившиеся в Крыму, и кредиты, выданные там. В аналогичной ситуации мы оказались в восточных областях Украины. Тем не менее мы готовы к росту и верим, что начавшиеся в прошлом году благоприятные тенденции в Украине продолжатся. В Украине в этом году мы, например, выкупили два отделения другого банка фактически вместе с их бизнесом.

- ОТР Group рассматривала возможность покупки Проминвестбанка. Почему сделка сорвалась?

- С Проминвестбанком не получилось потому, что он не соответствовал нашему портфелю. Мы ищем в первую очередь такой банк, который способен генерировать бизнес, то есть банк, который дает не только инфраструктуру или портфель, потому что это краткосрочный эффект: портфель закончится, а инфраструктуру не нужно покупать, потому что она у нас и так есть.

- Какие требования вы выдвигаете к «хорошему активу» для поглощения?

- Мы сами генерируем бизнес в несколько сотен миллионов долларов ежегодно и ищем банк, способный генерировать бизнес в тех сегментах, в которых мы не присутствуем. Мы не хотим покупать банк, который находится в летаргическом сне, у которого есть филиалы, в которых сидят люди, но его корпоративный кредитный портфель переполнен плохими активами. Нам нужен банк, который активно работает, у него есть клиенты, которые активно пользуются услугами банка и готовы дополнить нашу активность.

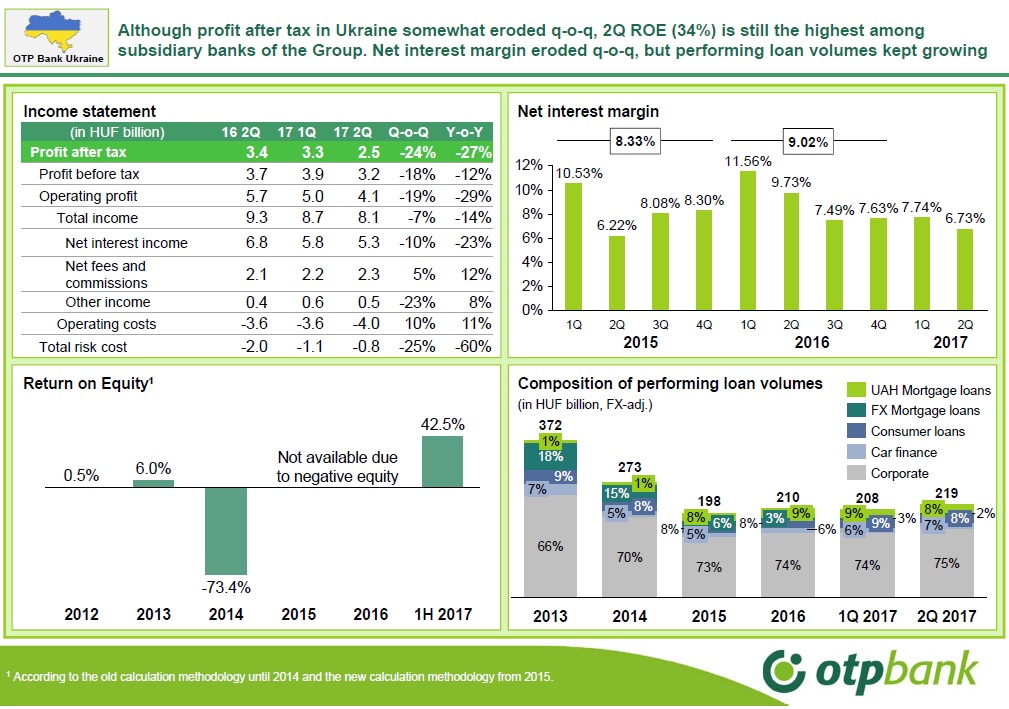

- ОТП Банк – единственная «дочка» OTP Group, у которой корпоративный портфель намного превышает розничный, его доля - 69%. Планируете ли вы сбалансировать портфель?

- Нынешняя ситуация нас не смущает. На самом деле она сложилась исторически. Когда мы покупали банк у Raiffeisen, его кредитный портфель был в основном корпоративный. Наша задача – развивать оба направления: и розничное, и корпоративное. Если же говорить о ритейле, то мы считаем, что наши услуги хорошего качества, у нас хорошая продуктовая линейка, увеличивается количество кредитных карт. Думаю, мы и в этом направлении на правильном пути. Пока банки в Украине, в том числе ОТП Банк, вынуждены заниматься проблемными кредитами, они не могут полноценно заниматься развитием. Но мы довольны ростом украинской «дочки» как в корпоративе, так и в рознице. Хорошо растет и лизинговый сегмент. Мы опережаем плановый рост.

- В Венгрии активно развивается направление МСБ. Планируете ли внедрять в Украине успешные венгерские продукты? В какой перспективе это возможно? Ведь пока доля МСБ в портфеле ОТП Банка небольшая: 1,87% – в кредитном портфеле и 3,73% – в депозитном.

- Есть несколько венгерских продуктов, которые мы уже внедрили в Украине. Но наши украинские специалисты довольно успешно разрабатывают собственные продукты, адаптированные под особенности и потребности украинских компаний. И я считаю, что украинский МСБ получает обслуживание не хуже, чем их венгерские коллеги. В то же время есть несколько направлений, где мы планируем перенять венгерский опыт, если будут приняты определенные изменения в украинском законодательстве. Это касается электронно-цифровой подписи и онлайн-идентификации. Например, мы не смогли запустить в Украине продукт, по которому не нужно лично приходить в отделение для идентификации, а счет можно открыть онлайн. В Венгрии это возможно.

- В Венгрии после кризиса 2008 года банки быстро решили вопрос проблемных активов. Что из венгерского опыта вы бы посоветовали перенять Украине?

- Разрешению ситуации в Венгрии способствовало то, что проблемные кредиты можно было списать и полностью исключить из базы налогообложения. То, что венгерский банковский сектор сейчас очень активен как в рознице, так и в корпоративе, свидетельствует о том, что баланс все-таки удалось очистить от проблемных кредитов, а освободившиеся средства были направлены на наращивание объемов кредитования. Нам очень помогло то, что нам не пришлось продавать проблемные кредиты внешним коллекторским или факторинговым компаниям. Все удалось решить силами собственной факторинговой компании. В итоге банк сконцентрировался только на новом кредитном портфеле. С точки зрения налогового законодательства не было разницы, кому продавать проблемный кредитный портфель – внешней компании или «своей». Из того, что можно перенять – это опыт регулирования банковского сектора и изменение налогообложения. К тому же довольно эффективным я считаю венгерское законодательство по вопросам банкротства и ликвидации, а также защиты прав кредиторов. В Украине это слабое место. Хотя отмечу, что у украинских коллег мы многому научились в вопросах коллекторства.

- У вас есть факторинговая компания в Украине. Планируете ли вы покупать активы банков-банкротов в Фонде гарантирования вкладов физлиц?

- Сейчас наша главная задача – решить вопрос проблемных кредитов в нашем банке.

- В Венгрии в группу ОТР входит около 20 компаний: от туроператора до лизинга недвижимости и медицинского страхования. Планируете ли вы в этих направлениях расширять группу в Украине?

- В тех сегментах рынка, где необходимо и целесообразно наше присутствие, мы уже присутствуем в Украине – это компании «ОТП Лизинг», «ОТП Капитал», «ОТП Факторинг». Создавать новые юрлица только ради увеличения количества компаний в группе мы не видим смысла.

- Планируете ли вы расширять географию группы?

- Если рассматривать Европу, то наибольший потенциал роста именно в той части, где мы присутствуем. Если в этом регионе можно зарабатывать 16% дохода на инвестиции, то зачем идти в такие страны, где менее 10%. Более того, в этом регионе больше потенциал экономического роста, а значит, потенциал для банковского рынка тоже выше. То есть нет смысла идти в Западную Европу. Конечно, если мы найдем какое-то цифровое решение, которое позволит нам ворваться на западно-европейский банковский рынок с небольшими инвестициями, мы, конечно, воспользуемся случаем. Иная ситуация в Азии. Там мы активно ведем поиски объекта для инвестиции. Мы уже открыли представительство в Китае – в этом году получили разрешение. Но наша цель – не сам Китай, а другие страны Азии.

- Какие страны вам интересны в Азии?

- Например, Вьетнам. В перспективе мы хотим войти и в Китай. Но там очень жесткие требования. Представительство должно просуществовать минимум два года, чтобы иметь право подавать заявку на расширение бизнеса.

- ОТР – терпеливый инвестор. Не было желания уйти с какого-то рынка?

- Уйти с рынка – означает проиграть. Я во всех конфликтах придерживался позиции, что нужно выждать.

Подписывайтесь на финансовые новости FinClub в Viber, Twitter и Facebook.

Похожие материалы (по тегу)

ТОП-новости