Ставка на население

2017 год должен стать годом бума потребительского кредитования. Для этого есть все предпосылки: рост доходов населения, отложенный спрос, удешевление кредитов. Потенциал для роста у Украины большой – закредитованность населения у нас одна из самых низких в Европе. Но ожидаемый рост в сегменте потребкредитования не затронет ипотеку и автокредитование (укр.).

Население спасет банки

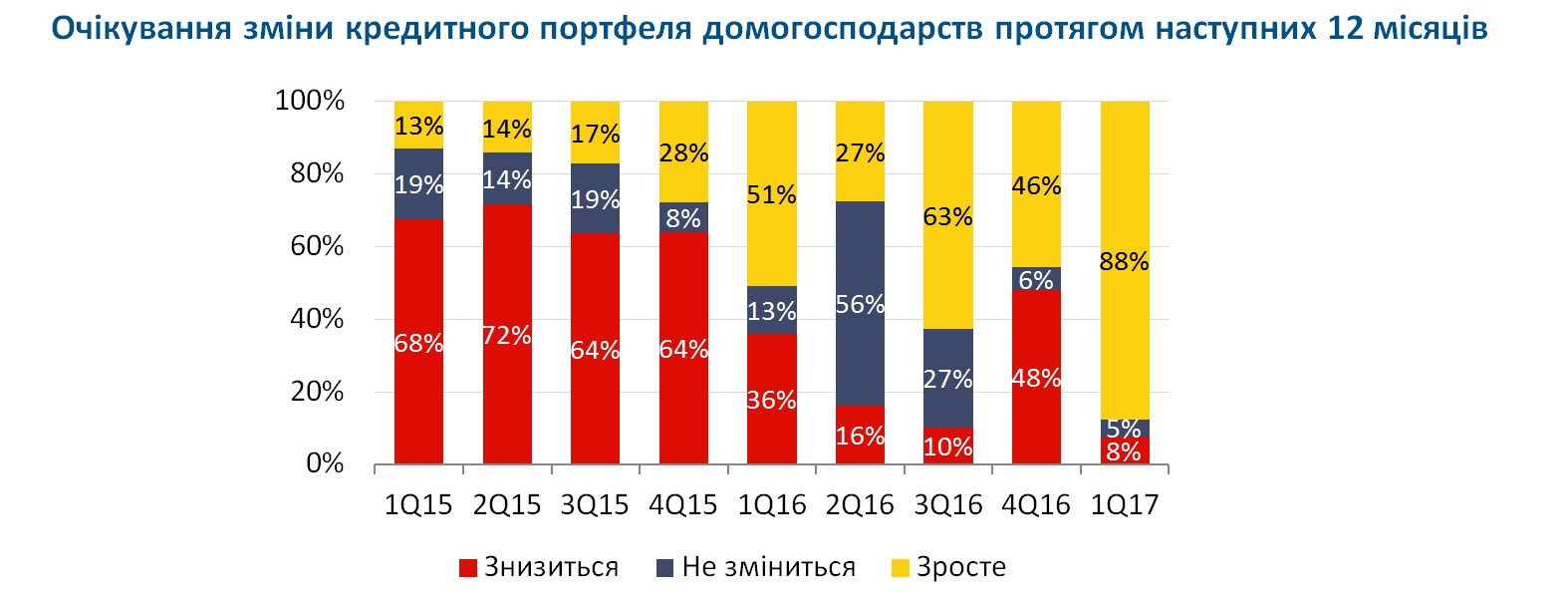

Розничное кредитование должно стать локомотивом развития банковской системы. К такому выводу пришли в Национальном банке. Вчера директор департамента финансовой стабильности Нацбанка Виталий Ваврищук сообщил, что 88% банкиров ожидают рост кредитного портфеля домохозяйств в течение следующих 12 месяцев. Согласно проведенному в I квартале 2017 года исследованию, лишь 8% банкиров ожидают снижение розничного кредитного портфеля, а 5% считают, что объем выдачи новых кредитов будет идентичен темпам погашения портфеля. 88% –это самые оптимистичные ожидания за более чем два года регулярных исследований. Год назад, в I квартале 2016-го, прироста портфеля ожидали 51% респондентов, а в начале 2015-го – всего 13%.

В НБУ подсчитали, что в 2008 году соотношение кредитов физлицам к ВВП составляло 30%, а через восемь лет показатель упал до 7%. Это мизер в сравнении с европейскими странами. «Украина – аутсайдер в кредитовании населения», – заявил Виталий Ваврищук. В еврозоне этот показатель составил 51%, в Хорватии, Эстонии, Польше и Словакии этот показатель превышает 30%, в Словении, Латвии, Болгарии, Литве – 20%. Даже в России этот уровень выше – 13%.

С 2008 года розничный кредитный портфель банков регулярно пересматривался в большую сторону из-за девальвации гривны, но поскольку новые валютные кредиты не выдавались, а старые погашались, формально размер кредитного портфеля не изменился: было 160,39 млрд грн в начале 2008-го – стало 159,87 млрд грн в конце апреля 2017-го. 34% розничного кредитного портфеля приходилось на кредиты на недвижимость, 6% – автокредиты, 58% – потребкредиты, 2% – другое.

Курс на рост

Рост кредитования будет обеспечен ростом доходов населения. «В следующие несколько лет структурные реформы власти будут направлены на то, чтобы поднять уровень заработных плат в экономике, а это значит, что способность населения брать кредиты будет расти», – говорит руководитель аналитического отдела группы ICU Александр Вальчишен. «Мы уже сейчас отмечаем увеличение среднего чека в потребкредитовании», – говорит зампред правления ПУМБ Себастиан Рубаи. Он отметил усиление конкуренции между банками за заемщиков. «В ближайшие 6-12 месяцев мы увидим борьбу за цену привлечения клиентов», – добавил Себастиан Рубаи.

Среди других факторов, которые будут стимулировать население брать кредиты, – отложенный спрос на товары длительного пользования и снижение стоимости финансирования. Банки уже готовы выдать кредит сроком до одного-двух лет ниже 20% годовых. Долгосрочные кредиты (автокредиты, кредиты на покупку недвижимости) по-прежнему остаются дорогими – выше 20%. «Ипотека не может существовать при ставках на уровне 20-25% годовых», – считает председатель правления Укрсоцбанка Тамара Савощенко. Кроме того, банкиры не спешат их выдавать из-за отсутствия «длинных» денег.

В ближайшее время акцент участники рынка будут делать на беззалоговом потребкредитовании. «Хотя потенциал кредитования физических лиц высокий, но пока восстанавливается исключительно сегмент потребительских и карточных кредитов», – анализирует Виталий Ваврищук. «Залоговое кредитование еще ждет свой “поезд”», – соглашается Себастиан Рубаи.

По данным НБУ, новые кредиты делятся на три составляющих: карточные кредиты, которые выдаются банками – лидерами рынка и используются при расчетах за товары и услуги, краткосрочные кредиты на текущие нужды (наличными «до зарплаты», на путешествия и мелкую технику) и долгосрочные кредиты на текущие нужды (крупная бытовая техника). «Сегмент потребкредитов будет расти – мы видим стабильный спрос на них», – говорит Тамара Савощенко.

При этом Виталий Ваврищук предупреждает, что розничные кредиты не способны запустить новый цикл роста кредитного портфеля. Кредитование юрлиц показало закредитованность бизнеса – займы юрлиц занимают сейчас 35% кредитов. Из-за слабого развития инструментов финансирования бизнеса и высокой доли валютных кредитов бизнес выглядит перекредитованным. «Потенциал кредитования физлиц постепенно восстанавливается исключительно в сегменте потребительских и карточных кредитов», – утверждает он.

Ложка дегтя

Но есть и ряд факторов, которые будут тормозить аппетиты банкиров. «Мы видим рост доходов населения, но насколько этот цикл устойчивый?» – задается вопросом Себастиан Рубаи. «Восстановлению рынка мешает наследство кредитного бума 2005-2008 годов. Подавляющее большинство валютных ипотечных кредитов не обслуживается. Мы отмечаем большое количество заемщиков, которые в кризис не смогли сохранить свою кредитную историю», – рассказывает Виталий Ваврищук.

Как правило, это украинцы, которые привлекали валютные кредиты и после девальвации не смогли их обслуживать. Еще одна категория заемщиков, кредитные истории которых попросту «потерялись», – заемщики, чьи кредиты были проданы факторинговым компаниям. «Мы уже готовим изменения в законодательство, которое бы обязало все финансовые компании, выдающие кредиты, а также кредитные союзы вносить информацию о заемщиках в бюро кредитных историй. Сейчас нам эти данные добровольно подают лишь некоторые компании», – говорит глава правления Первого всеукраинского бюро кредитных историй Антонина Паламарчук.

Еще один «тормоз» – мораторий на взыскания недвижимости, введенный в 2014 году. «Мы будем поднимать вопрос с мораторием. Иначе двигаться дальше нельзя», – считает директор департамента взыскания кредитов, член правления Укрсоцбанка Артур Атанов.

Подписывайтесь на финансовые новости FinClub в Viber, Twitter и Facebook.

ТОП-новости