Демків: «Зайва ліквідність: як банки заробляють на надлишку гривні»

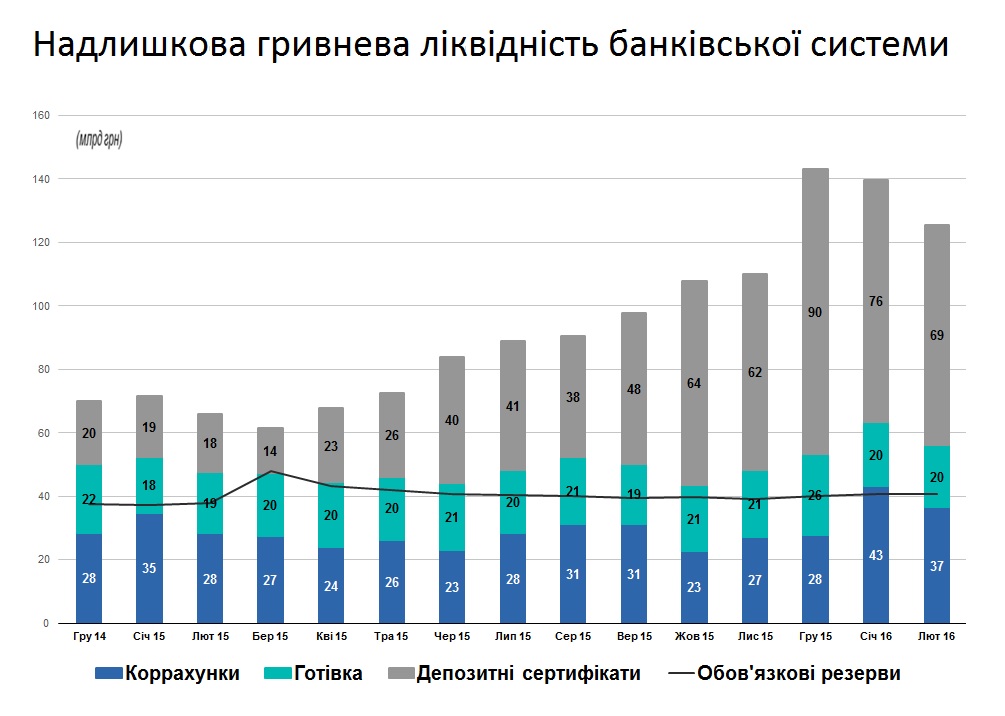

Українські банки зіткнулися з парадоксальною в умовах кризи ситуацією – надлишком грошей. Якщо рік тому обсяг гривні (готівка, кореспондентський рахунок в НБУ та депозитні сертифікати) на балансі банків перевищував мінімально потрібний рівень на 30 млрд грн, то на кінець лютого цього року показник надлишку сягнув 85 млрд грн. Іншими словами, банки накопичили значну ліквідність. Фінансовий аналітик компанії ICU Михайло Демків розмірковує над тим, як банки на цьому вже заробляють і можуть заробляти в майбутньому.

Камера схову

Зазвичай за кордоном банки інвестують надлишкові короткі кошти в боргові зобов’язання уряду – в Україні це облігації внутрішньої державної позики (ОВДП). Проте українські банки облюбували депозитні сертифікати НБУ. Хоча такі вкладення і не є загальнопоширеними у світовій практиці.

Нацбанк не проти цього, оскільки використовує депозитні сертифікати для «стерилізації» надлишку грошей на ринку, а отже – для стримування інфляції. Банки заробляють на цьому. НБУ пропонує їм власні боргові зобов’язання із терміном погашення від одного дня до одного місяця. І незважаючи на те, що цей інструмент є безризиковим, відсоткові ставки за ним зараз пропонуються високі – від 18% до 20%.

Більша частина цих цінних паперів перебуває на балансі найліквідніших та найнадійніших банків: установ із західним капіталом (близько 45%) і державних банків (близько 35%). Не цураються цього інструменту і банки з локальним та російським капіталом. За моїми оцінками, більшість банківських установ володіють депозитними сертифікатами. Єдиним великим банком, який традиційно не розміщує кошти в цінні папери, емітовані державою чи Нацбанком, залишається ПриватБанк.

Причина, чому багато комерційних банків інвестують в цей інструмент, зрозуміла. Набагато безпечніше інвестувати на ультракороткий термін під 20% без кредитного ризику, ніж видавати кредит під 28% компанії, яка потенційно може скористатися нефункціонуючою вітчизняною судовою системою й зникнути разом із заставою. Ця ситуація дозволяє топ-банкам, таким як Сіті, залучати кошти клієнтів під 3-5%, зважаючи на свій надвисокий рівень надійності, і розміщувати їх в депозитні сертифікати. У результаті він отримує досить хороший фінансовий результат, реальний, а не намальований, і стає однією із небагатьох історій успіху на невеселому українському ринку.

Причина, чому багато комерційних банків інвестують в цей інструмент, зрозуміла. Набагато безпечніше інвестувати на ультракороткий термін під 20% без кредитного ризику, ніж видавати кредит під 28% компанії, яка потенційно може скористатися нефункціонуючою вітчизняною судовою системою й зникнути разом із заставою. Ця ситуація дозволяє топ-банкам, таким як Сіті, залучати кошти клієнтів під 3-5%, зважаючи на свій надвисокий рівень надійності, і розміщувати їх в депозитні сертифікати. У результаті він отримує досить хороший фінансовий результат, реальний, а не намальований, і стає однією із небагатьох історій успіху на невеселому українському ринку.Джерела коштів

Звідки ж узявся такий значний обсяг гривневої ліквідності в банківській системі? Логіка підказує, що надрукували, але думка, ніби злий НБУ день і ніч займається шкідництвом, у поті чола друкуючи гривню, помилкова. Насправді ж обсяг готівки (в банках та поза банками) за минулий рік зріс лише на 3 млрд грн, а за січень-лютий поточного року зменшився одразу на 19 млрд грн. І якби уряд не здійснив у грудні авансом виплату пенсій січня, готівка зменшилась би вже за підсумками 2015 року.

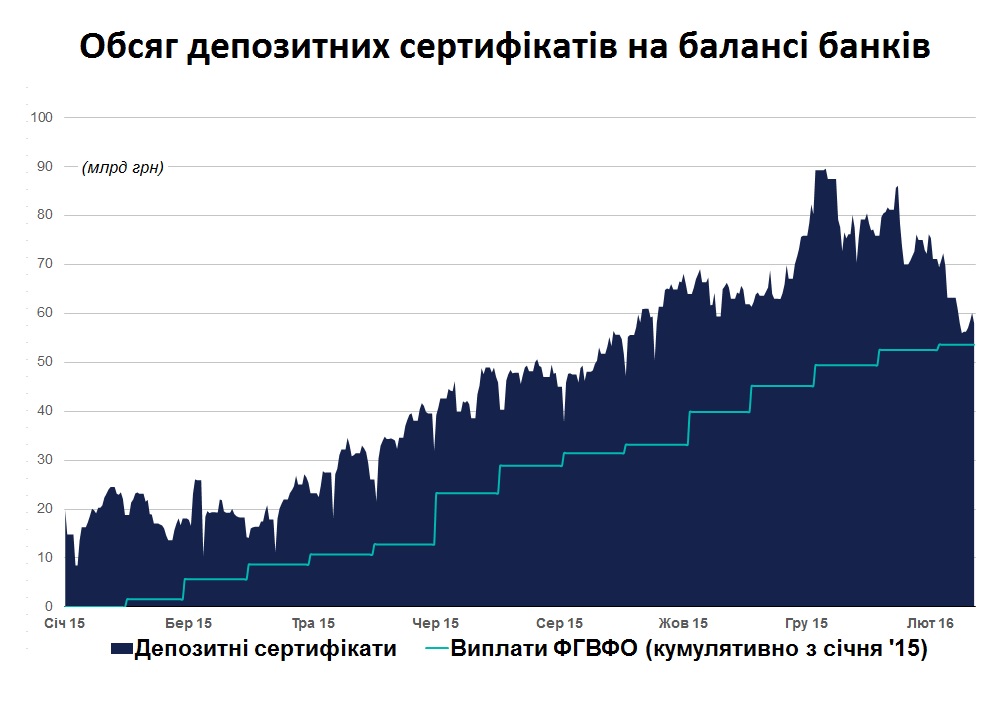

Відомо, що НБУ емітує гривню трьома шляхами: через купівлю валюти за гривню, придбання ОВДП та видачу кредитів банкам чи Фонду гарантування вкладів фізичних осіб (ФГВФО). Зворотні операції – продаж валюти, ОВДП та погашення кредитів – зменшують обсяг гривні в системі.

Відомо, що НБУ емітує гривню трьома шляхами: через купівлю валюти за гривню, придбання ОВДП та видачу кредитів банкам чи Фонду гарантування вкладів фізичних осіб (ФГВФО). Зворотні операції – продаж валюти, ОВДП та погашення кредитів – зменшують обсяг гривні в системі.Через валютний канал НБУ фактично виймав гривню із обігу, оскільки сальдо його валютних угод на міжбанку було від’ємним. Це саме стосується й кредитної заборгованості банків, яка за попередні 14 місяців скоротилася на 15,2 млрд грн (-13,4%). Особливо активно – вдвоє – зменшив зобов’язання перед НБУ державний Ощадбанк. Тому захмарні обсяги рефінансування, які лише видаються, але ніколи не повертаються, – це ще один поширений, але неправдивий факт про фінансову систему.

Основним джерелом нових грошей став викуп Нацбанком на вторинному ринку боргів Мінфіну. За минулий рік регулятор скупив їх майже на 72 млрд грн. Цей нехитрий механізм держава використала для того, щоб перетворити на готівку цінні папери, якими уряд підтримував ФГВФО. А підтримка була значна – за 2015 рік ФГВФО віддав вкладникам 50,3 млрд грн. Банкам – агентам Фонду, які здійснюють безпосередню видачу коштів, вдається залучити на депозити 30-40% від цих коштів. Решту ж коштів клієнти отримують готівкою, яка повертається в банківську систему через купівлю валюти, техніки, нерухомості. Збільшення коштів на рахунках юридичних та фізичних осіб робить можливим дострокове погашення частини кредитів НБУ. За попередні три місяці банки повернули 9,8 млрд грн. Крім того, регулятор змінив правила резервування, стимулюючи банки збільшити залишки на кореспондентських рахунках, куди перетікала частина коштів із депозитних сертифікатів.

Куди спрямувати гроші

Такі кроки лише половинчасті, хоча й позитивні. Основна особливість акумульованої ліквідності – невідповідність між її великим розміром та низькою активністю банків в сфері кредитування бізнесу. Безумовно, з погляду банківської системи сам факт видачі кредиту клієнту не впливає на загальний рівень ліквідності. Коли таке підприємство використовує кредитні кошти, щоб розрахуватися з вітчизняним постачальником, то ліквідність просто перетікає з одного банку в інший. І високий надлишок гривні у більшості банків створює всі можливості для нарощування обсягів кредитування.

Але банки не прагнуть цього робити. По-перше, немає якісних позичальників. По-друге, недосконале правове поле лякає банки, які вже сильно обпеклися через шахрайські дії позичальників. При цьому парламент досі не ухвалив закони, які здатні посилити захист прав кредиторів та споживачів фінансових послуг і спростити механізми досудової реструктуризації проблемної заборгованості. Це довгоочікувані питання, вирішення яких прописане в меморандумі з МВФ ще влітку 2015 року.

Але банки не прагнуть цього робити. По-перше, немає якісних позичальників. По-друге, недосконале правове поле лякає банки, які вже сильно обпеклися через шахрайські дії позичальників. При цьому парламент досі не ухвалив закони, які здатні посилити захист прав кредиторів та споживачів фінансових послуг і спростити механізми досудової реструктуризації проблемної заборгованості. Це довгоочікувані питання, вирішення яких прописане в меморандумі з МВФ ще влітку 2015 року. Не останнім фактором для відновлення кредитування має стати зниження облікової ставки НБУ й, відповідно, ставок за іншими інструментами, зокрема депозитними сертифікатами. Без зниження дохідності депозитних сертифікатів банки й далі зберігатимуть гроші в Нацбанку, нехтуючи кредитуванням реального сектора економіки. Щоб відважитися на такий крок, регулятор повинен мати впевненість, що банки спрямують кошти на надання позик, а не на спекуляції на курсі долара. Тому надлишкову гривневу ліквідність слід сприймати не як загрозу для фінансової стабільності, а як одну з небагатьох можливостей для підтримки вітчизняної економіки у нинішніх непростих умовах.

Подписывайтесь на финансовые новости FinClub в соцсетях Twitter и Facebook.

Похожие материалы (по тегу)

ТОП-новости