Ухвалена податкова амністія Зеленського. Які в ній сховані ризики

Верховна Рада ухвалила закон про першу в Україні масову податкову амністію. Майже всі українці зможуть за 5% легалізувати активи, набуті без сплати податків. Якщо ви не довіряєте уряду, то зможете залишити активи за кордоном, сплативши більше – 9%, і навпаки – якщо ваш рівень довіри до влади високий, ви можете купити ОВДП і знизити ставку амністійного збору до 2,5%. В такої податкової амністії є як противники, так і прихильники, але ризиків набагато більше, ніж переваг (рос.).

Звільнять, але не усіх

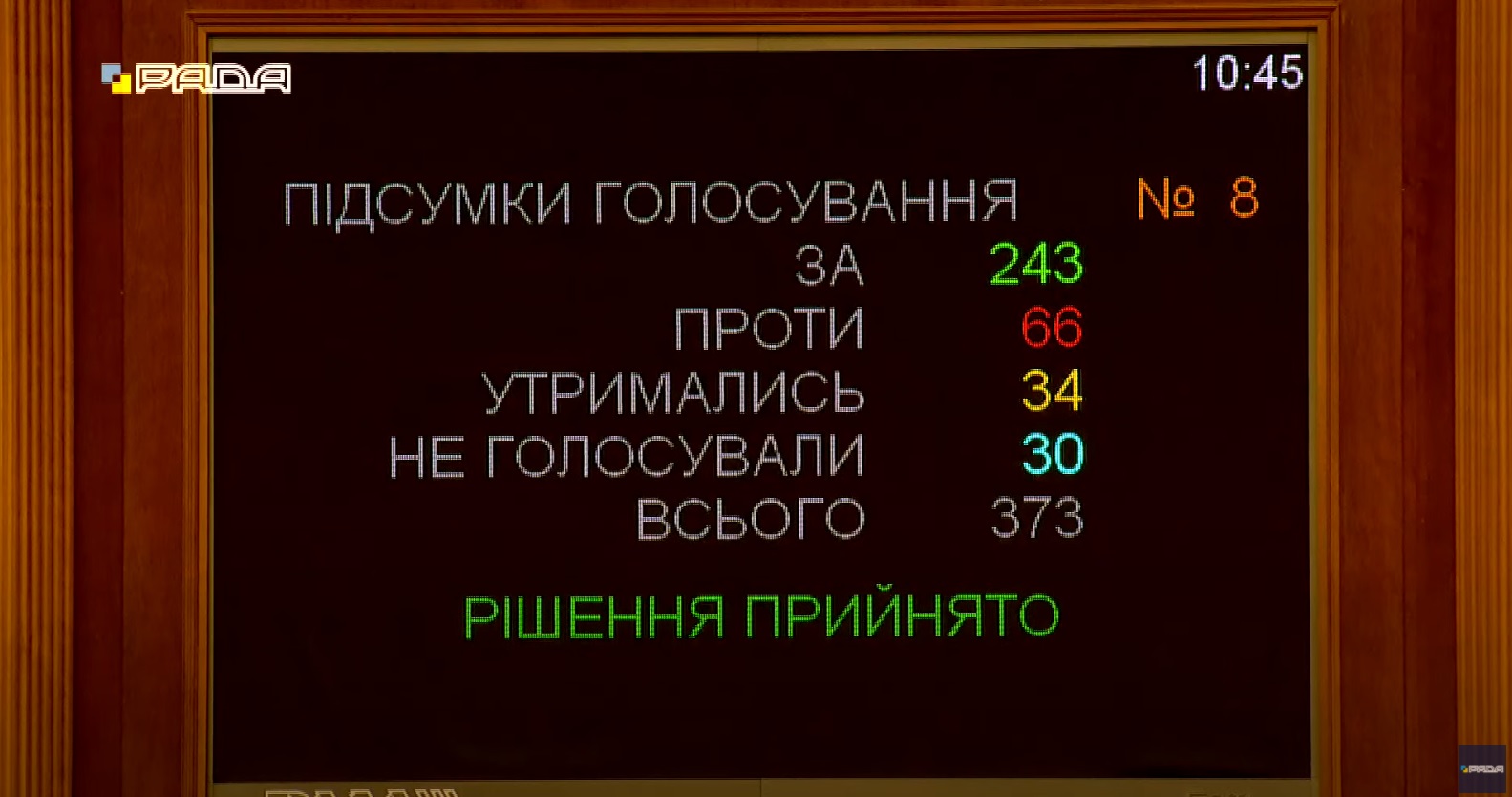

Верховна Рада голосами 243 депутатів ухвалила сьогодні в другому читанні та в цілому президентський законопроєкт № 5153 про податкову амністію. Новий закон дозволяє українцям упродовж року – з 1 вересня 2021-го до 1 вересня 2022-го – провести одноразове (спеціальне) добровільне декларування активів. Фізособи – резиденти України, а також нерезиденти (за наявності підстав) зможуть подати одноразову декларацію, в якій зазначать активи, одержані за рахунок незадекларованих доходів чи доходів, з яких до 1 січня 2021 року не були сплачені податки і збори.

Цим правом зможуть скористатися не всі українці: ця опція не буде доступна громадянам, які в будь-який період, починаючи з 1 січня 2010 року, виконували «публічні функції», а також тим, проти кого застосовувалися спеціальні економічні санкції та інші обмежувальні заходи.

Амністія буде поширюватися на такі активи: гривневі та валютні безготівкові (!) кошти (тобто не можна буде задекларувати неіснуючі суми «із запасом» на майбутнє), нерухоме та рухоме майно, цінні папери та майнові права. Фізособи зможуть подати декларацію лише безпосередньо, оскільки право задекларувати активи знеособлено (без ідентифікації декларанта) через уповноваженого нотаріуса прибрали при доопрацюванні проєкту до другого читання.

Для одноразового добровільного декларування декларант має розмістити кошти в національній та іноземній валютах у готівковій формі та/або банківських металах на поточних рахунках із спеціальним режимом використання в українських банках до подання одноразової добровільної декларації. При цьому банки мають перевіряти ці кошти, згідно до вимог законодавства у сфері фінансового моніторингу.

Для легалізації задекларованих активів їхній власник має одноразово сплатити в державний бюджет збір у розмірі 5% від вартості валютних цінностей, розміщених на рахунках в українських банках, або інших активів, зареєстрованих в Україні. Сплату цього збору можна буде розтягнути на три роки і платити у розстрочку – тоді ставка становитиме 6% (перший платіж – упродовж 30 днів з дати подачі декларації; другий – до 1 листопада 2023 року; третій – до 1 листопада 2024-го).

Якщо активи знаходяться за кордоном, ставка становитиме 9% (під амністію не підпадають активи в Росії), у випадку сплати збору в розстрочку – 11,5%. Перші декларанти отримають знижку: ставки 7% та 9,5% відповідно будуть застосовані до тих, хто подасть декларацію до 1 березня 2022 року.

Є можливість отримати і пільгову ставку у 2,5%. Вона поширюватиметься на куплені з 1 вересня 2021 року до 31 серпня 2022-го, але до дня подання декларації, ОВДП з терміном обігу більше року. В цьому випадку також можлива розстрочка – під 3%.

Держава гарантуватиме суб’єкту добровільного декларування звільнення від відповідальності за порушення податкового та валютного законодавства (майно, набуте із іншими кримінальними порушеннями, не підлягає податковій амністії), нерозголошення відомостей, що містяться в деклараціях, і невикористання цих відомостей у кримінальних розслідуваннях відносно декларанта. Декларанту не потрібно буде пояснювати джерела походження цих активів.

Одноразовому спеціальному декларуванню не підлягають деякі активи, наприклад, квартира площею до 120 кв. м, будинок – до 240 кв. м, нежитлове некомерційне приміщення – до 60 кв. м, земельні ділянки – не більше 2 га, транспортний засіб чи інше майно вартістю до 400 тис. грн. Тому відсутність подачі спеціальної декларації буде сприйматися державою як відсутність у людини активів, які перевищують ці ліміти і придбані за кошти, з яких не сплачені податки.

На думку президента Володимира Зеленського, який подав законопроєкт, ухвалення закону створить стимули для виведення з тіні доходів, прихованих від оподаткування, сприятиме підвищенню ефективності протидії розмиванню податкової бази, залученню в економіку України додаткових ресурсів та її активізації, підвищенню податкової культури громадян.

Ризики податкової амністії

У головному науково-експертному управлінні Верховної Ради попереджали депутатів, що закон запроваджує «нульове декларування» практично для всіх громадян та стосовно будь-яких активів, незалежно від того, набуті вони з порушенням законодавства чи ні. «Такий підхід підтверджує інституційну неспроможність держави щодо здійснення належного контролю за дотриманням відповідного законодавства та притягнення винних до персоніфікованої відповідальності за його порушення, замінюючи її колективною відповідальністю», – зазначено у висновках управління.

Це ставить добросовісних платників податків у нерівне становище з громадянами, що ухилялися від сплати податків та використовували неоподатковані доходи для власного збагачення. Це не відповідає конституційному обов’язку кожного сплачувати податки і збори та не відповідає податковому принципу «рівності усіх платників перед законом, недопущення будь-яких проявів податкової дискримінації».

Податкова амністія створює підґрунтя для соціальних конфліктів у суспільстві, підриває довіру громадян до держави, формує відповідну мотиваційну поведінку на майбутнє, що у підсумку може мати значно більші негативні наслідки, аніж короткочасні фінансові вигоди у вигляді бюджетних надходжень. «Варто зауважити, що як податкова амністія чи амністія капіталів, так і «нульове декларування» вбачаються можливими виключно за умови попереднього усунення причин, які обумовлювали ухилення від сплати податків та зборів», – йдеться у висновках.

Подібній амністії має передувати реформування системи оподаткування доходів фізичних осіб, удосконалення адміністрування податків і зборів, реформування податкових, митних, правоохоронних органів та судової системи, а також забезпечення державних гарантій щодо власності громадян, зокрема через неухильне дотримання законодавства про персональні дані.

Питання викликало й спеціальне декларування без ідентифікації фізособи. «Це не узгоджується із самою ідеєю «нульового декларування», яке за своїм змістом виступає основою для ефективного проведення податкового контролю у майбутньому, шляхом зіставлення доходів та витрат платників податків, що виключає можливість його анонімного проведення», – наголосили в управлінні.

Незрозуміло, яким чином легалізовані кошти враховуватимуться контролюючими органами та як буде проводитися перевірка таких фізосіб суб’єктами фінансового моніторингу. Механізм анонімного декларування виключає можливість держави відмежувати діяння щодо ухилення від сплати податків від інших правопорушень (а тому може слугувати способом легалізації «брудних» грошей) та перевірити правильність визначення бази оподаткування у випадку спеціального декларування, що може призвести до мінімізації податкових зобов’язань. Це не дозволяє проконтролювати дотримання заборони на спеціальне декларування особами, які з 2005 року хоча б раз подавали річну декларацію.

Незрозуміло, чому декларування особами, уповноваженими на виконання функцій держави або місцевого самоврядування, є публічним, а дані про осіб, які приховували доходи від оподаткування або декларування, приховають від контролюючих органів. Сумнівним виглядає проведення декларування і за посередництва нотаріусів, які є суб’єктами первинного фінансового моніторингу. Це може негативно вплинути на об’єктивність здійснення ними належної перевірки клієнтів у випадку, якщо один і той самий нотаріус виступає і як представник декларанта, і як посадова особа, яка вчиняє нотаріальні дії для цієї ж особи. До того ж закон не передбачає норми про відповідальність нотаріуса.

Аргументи pro et contra

Україна впроваджує правила оподаткування контрольованих іноземних компаній з 1 січня 2022 року, збирається стати повноцінним учасником системи автоматичного обміну інформацією в 2022-2023 роках, планує посилити контроль за сплатою персональних податків із можливим застосуванням непрямих методів контролю за витратами у майбутньому.

Тому надання можливості вивести з тіні активи, які раніше не були оподатковані, і задекларувати свої реальні статки, ще й із застосуванням зниженої ставки податку, є позитивним кроком від держави перед введенням більш жорстких заходів щодо потенційних ухилень від оподаткування, переконана старша менеджерка практики консультування приватних клієнтів та структурування приватного капіталу PwC в Україні Юлія Кадібаш. Ця компанія була залучена до роботи над законопроєктом.

Вважає необхідною податкову амністію і юрист ЮФ «Ілляшев та Партнери» Іван Маринюк. «Наразі Україна є активним учасником міжнародних ініціатив із боротьби з ухиленням від сплати податків. У світлі набрання чинності в 2022 році правил оподаткування контрольованих іноземних компаній і активування автоматичного обміну інформацією про фінансові рахунки легалізація активів стає для українського бізнесу життєвою необхідністю», – каже він.

За його словами, амністія може допомогти власникам іноземних активів «м’яко» вивести їх з тіні. Адже без проведення амністії та отримання інформації від міжнародних партнерів податкові органи могли би притягувати до відповідальності винних осіб, які б заплатили щонайменше вдвічі більше (податок на доходи фізосіб становить 18%).

Юлія Кадібаш визнає, що податкова амністія не гарантує, що всі водночас стануть сумлінними платниками податків, і досвід інших країн показує, що податкові амністії не завжди є успішними. Податкову амністію в Україні буде стримувати низький рівень довіри до правоохоронних і податкових органів, тому багато громадян можуть не наважитися скористатися механізмом податкової амністії, каже вона.

«Всі, з ким доводилося спілкуватися на цю тему, зазначали, що довіра до запланованої амністії може бути тільки у разі надання державою безумовних гарантій та звільнення від фінансової, адміністративної та кримінальної відповідальності за всі попередні правопорушення, пов’язані із податковими правовідносинами і сферою валютного контролю, а також надання гарантії дотримання конфіденційності інформації, яка буде розкрита в рамках амністії капіталів», – зазначає експертка.

Членкиня парламентського комітету з питань фінансів, податкової та митної політики Ніна Южаніна впевнена, що податкова амністія від президента Володимира Зеленського спрямована лише на легалізацію капіталів великого бізнесу, а звичайні громадяни не зможуть нею скористатися. «Податкова амністія, очевидно, зацікавить тих, хто має можливість придбати ОВДП (та ще й заробити при цьому на різниці між ставкою збору у 2,5% і дохідністю ОВДП у 9,5%), або тих, хто дійсно хоче «відбілити» гроші і впевнений, що поверне їх із банків», – каже пані Южаніна.

Вона зазначила, що пропозиція народних депутатів гарантувати повернення грошових коштів, розміщених на спеціальних рахунках у період спецдекларування, комітет відхилив. Як і для інших банківських вкладів, розмір гарантованої суми відшкодування становитиме 200 тис. грн. До того ж у закон не включили норму про розміщення та зняття коштів зі спецрахунків на безоплатній основі.

«Залишилися до другого читання і дискримінаційні норми щодо кількості та вартості активів, в межах яких доходи їх власників будуть вважатися такими, з яких сплачено податки: одна квартира площею до 120 кв. м або один будинок до 250 кв. м, одне авто, інші активи в еквіваленті до 400 тис. грн тощо. Всі, хто має власність понад ці нормативи, автоматично потрапляють під ризик», – застерігає депутатка.

На думку Ніни Южаніної, податкова амністія у запропонованому вигляді не спонукатиме сплачувати податки в майбутньому, оскільки закон не запроваджує методи контролю за значними витратами фізосіб. «А якщо людині за неподання спецдекларації нічого не буде, то вона й надалі не матиме стимулу виконувати податкові зобов’язання в повному обсязі. Закон не спрацює», – упевнена вона.

Голова ради директорів аудиторської фірми «Аксьонова та Партнери», заступниця міністра фінансів в 2015-2016 роках Олена Макеєва не є прихильником податкових амністій, які передбачають зниження ставки податку на доходи фізосіб. «По-перше, це несправедливо по відношенню до тих, хто завжди чесно платив податки. Опосередковано податкова амністія підштовхує сумлінних платників податків йти на компроміс із своєю совістю, аби не бути білою вороною в суспільстві», – стверджує вона.

По-друге, вплив податкової амністії на дотримання законодавства в майбутньому не визначений ані в короткостроковій, ані в довгостроковій перспективі. Ті, хто не платив податки та скористався амністією, просто будуть чекати на нову хвилю амністії, продовжуючи ухилятись від оподаткування. «По-третє, вплив податкової амністії на доходи держави є дуже обмеженим. Про це свідчать дані дослідження МВФ 2008 року «Податкові амністії. Теорія, тренди та деякі альтернативи», в якому детально описані у порівнянні податкові амністії в різних країнах. Україна вже має негативний досвід з невдалим проєктом податкового компромісу у 2014 році», – каже екс-заступниця міністра фінансів.

Програма добровільного декларування доходів та майна не має надавати переваги тим, хто колись порушував законодавство. Особливо це важливо для країн зі слабкими державними інституціями, як в Україні. «В нас за часів незалежності так і не побудована довіра до податкової служби, кожна реформа фактично провалюється та дискредитує цей орган. Втрачають довіру дуже швидко й політики, й урядовці. Саме тому вкрай важливо дотримуватися принципу справедливості у всіх рішеннях», – переконана пані Макеєва.

На її думку, податкова амністія не змінить поведінку порушників, оскільки для неплатників вигоди ухилення від сплати податків є вищими за розкриття активів податковим органам, тому вони продовжуватимуть ухилятися від оподаткування. Особливо це стосується країн, де боротьба з корупцією є неефективною. «Я б утрималась від будь-яких податкових амністій та сфокусувала свою увагу на реформі податкової служби і спрощенні податкової політики», – впевнена Олена Макеєва.

Юрист АО Matviyiv & Partners Тарас Левкович вважає, що для вирішення проблеми недекларування громадянами України своїх доходів державі необхідно встановити суттєву відповідальність за таке порушення, «а не розігрувати карту знижок, прощень громадян за ігнорування ними конституційного обов’язку, чим є так звана податкова амністія». На його переконання, податкова амністія в Україні має лише одну мету – це «боротьба з вічним дефіцитом державного бюджету».

Світовий досвід

Практика податкових амністій має позитивні та негативні приклади. Міжнародний досвід показує, що успішність результатів податкових амністій залежить від довіри громадян до влади та гарантій безпеки від держави. Успішні амністії відбувались одночасно з реформуванням податкової системи та посиленням контролю і відповідальності за порушення податкового законодавства.

Найбільш невдалий приклад – податкова амністія в Грузії 2005 року. Нею скористалися всього вісім осіб. В результаті податкової амністії в бюджет Грузії надійшло $35 тис. із запланованих $4 млн. Причиною невдачі стала недовіра громадян до держави. При цьому ставка збору складала всього 1%.

В 1987 році уряд Аргентини в ультимативній формі зобов’язав усіх великих підприємців задекларувати свої доходи. При цьому легалізовані кошти обов’язково мали були інвестовані у визначені урядом сектори економіки. Цей досвід вважається неуспішним, оскільки призвів до значного відпливу капіталу з країни.

Серед позитивних прикладів – Італія, Бельгія, Казахстан та Аргентина, але із амністією 2017 року, яка вважається однією з найбільш успішних. Сума задекларованих доходів склала $117 млрд, а бюджет отримав $9,5 млрд. Країна приєдналася до міжнародних ініціатив по боротьбі з ухиленням від сплати податків, чим дала зрозуміти платникам податків, що незабаром буде отримана інформація щодо їхніх зарубіжних активів, і доведеться заплатити більше.

Завдяки податковій амністії в Італії в 2009 році бюджет країни отримав 4 млрд євро. Мотивацією ж стали, як і у випадку з Аргентиною, розширення партнерських відносин з іншими країнами в боротьбі з ухиленням від сплати податків. Італія уклала зі Швейцарією двосторонню угоду про податкове співробітництво та обмін податковою інформацією. Рівень секретності активів італійців у Швейцарії суттєво знизився, а ймовірність їх викриття зросла.

В Бельгії закон про амністію капіталу 2004 року передбачав, що протягом року бельгійці зможуть легалізувати кошти, отримані приватними особами від інвестицій за межами країни. При цьому громадяни могли або просто задекларувати ці кошти, не повертаючи їх в Європу (у цьому випадку вони мали сплатити податок за ставкою 9%), або інвестувати їх у Європейському союзі не менш ніж на три роки (податок – 6%). За це вони отримували від податківців розписку про непорушення кримінальних справ за укриття від оподаткування.

В Казахстані 2001 року під час амністії капіталу було легалізовано $480 млн. За умовами кампанії задекларовані доходи повністю звільнялися від сплати податків і необхідності пояснювати їх походження. Для підвищення довіри до держави з боку громадян були ліквідовані декларації за період з 1995 до 2000 року. Під час чергової податкової амністії в 2005-2007 роках, коли громадяни Казахстану могли задекларувати майно, було виведено з тіні $6,7 млрд.

Руслан Кисляк

Підписуйтесь на новини FinClub в Telegram, Viber, Twitter, Facebook

Схожі матеріали (за тегом)

ТОП-новини