Мінфін розповів, хто купив єврооблігації на 1,25 млрд євро

Україна 27 січня провела розрахунки за облігаціями зовнішніх державних позик (єврооблігаціями) на суму 1,25 млрд євро, з дохідністю 4,375% та з погашенням у 2030 році.

Єврооблігації знаходяться в лістингу на біржі Euronext Dublin, йдеться в повідомленні Міністерства фінансів.

10-річні єврооблігації в основному були розміщені серед фондів, що управляють активами (85%), хедж фондів (7%) та пенсійних і страхових фондів (6%), тоді як частка банків склала 2%.

Інвестори з Великої Британії, США та країн Європейського Союзу купили більшу частину випуску при первинному розміщенні, їх частки склали 42%, 34% та 19% відповідно.

Інвестори з Азії та країн Близького Сходу купили 5% випуску.

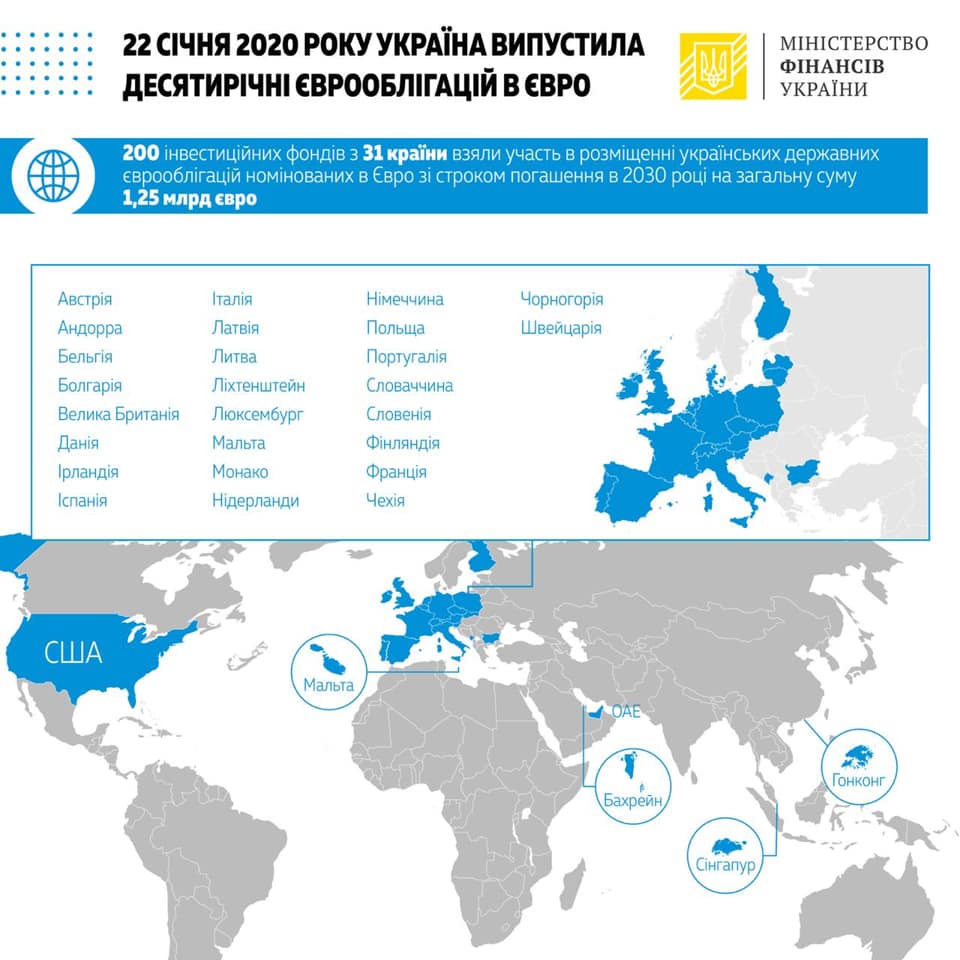

У свою чергу Оксана Маркарова повідомила, що українські євробонди придбали інвестори з понад 30 країн. "200 інвестиційних фондів з 31 країни придбали українські 10-річні євробонди", - написала вона в Facebook.

Кошти від розміщення нових єврооблігацій були перераховані на рахунки Державної казначейської служби та будуть використані для фінансування державного бюджету.

Нагадаємо, 22 січня Україна оголосила про випуск облігацій зовнішніх державних позик з десятирічним строком обігу, деномінованих в євро, за положенням S/правилом 144А. BNP Paribas, J.P. Morgan and Raiffeisen Bank International були залучені як спільні лід-менеджери та спільні букраннери транзакції.

Пізніше Україна оголосила про прайсинг нових облігацій, номінованих в євро, на суму 1,25 млрд євро, з кінцевим строком погашення – 27 січня 2030 року. Цінні папери були випущені під 4,375% річних.

Сума заявок на придбання цінних паперів для нової емісії сягнула понад 7 млрд євро від більше ніж 350 інвесторів зі всього світу.

Очікується, що новому випуску будуть присвоєні рейтинги B рейтинговим агентством Standard & Poor’s та B рейтинговим агентством Fitch.

Україна в червні 2019 року розмістила на зовнішньому ринку випуск 7-річних євробондів на 1 млрд євро під 6,75% річних. Це був перший за останні 14 років суверенний випуск українських державних облігацій в євро. Попит на нього перевищив пропозицію в шість разів (див. "Навіщо Україна позичила мільярд у європейців").

Підписуйтесь на новини FinClub у Telegram, Viber, Twitter, Facebook.

ТОП-новини