Макропруденційна політика центробанків випробовується першою кризою

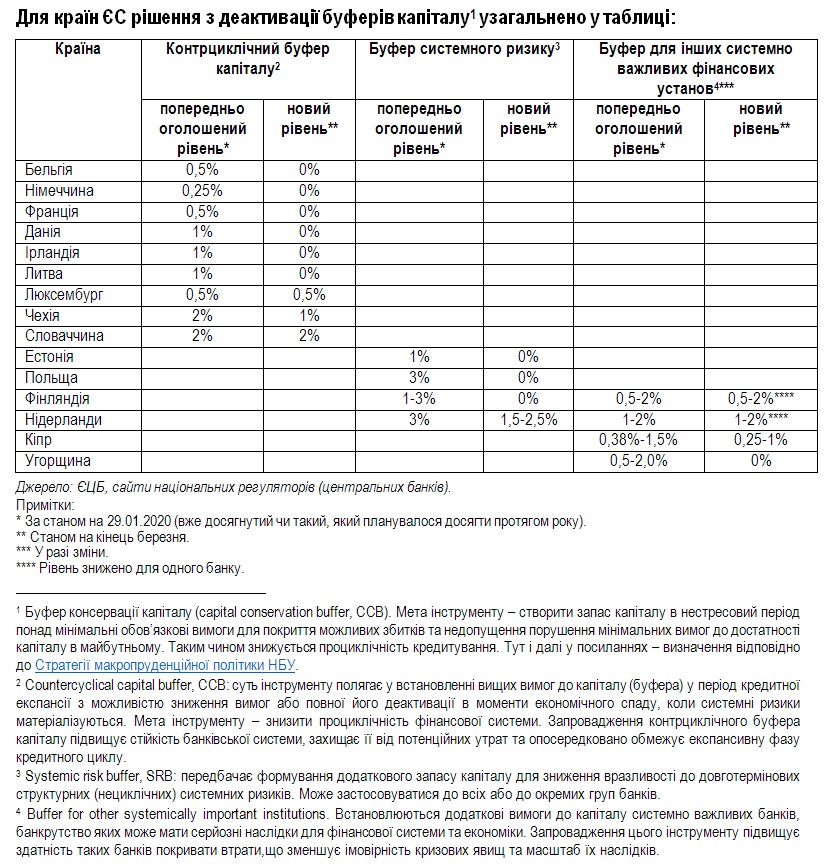

З кризи 2007-2009 років фінансові системи світу зробили висновки про необхідність створення «амортизаційних подушок» у банківському секторі на погані часи. Нинішня коронавірусна криза тестує банківську спільноту на міцність та показує можливості, які були «зашиті» в механізмі деактивації буферів капіталу. Зокрема, деактивація усіх макропруденційних буферів у єврозоні вивільнить близько 20 млрд євро капіталу для компенсації збитків та підтримання кредитування економік європейських країн. В Україні таку деактивацію буферів провести неможливо з огляду лише на недавній початок впровадження макропруденційної політики, доречним є відтермінування намічених раніше нормативів. Про це пише в своїй колонці головний експерт департаменту фінансової стабільності НБУ Андрій Даниленко (рос.).

Гаманець на чорний день та автомобільний бампер одночасно

Макропруденційна політика контрциклічна за своєю суттю. Її мета – нейтралізація системних ризиків та посилення стійкості фінансового сектору задля забезпечення фінансової стабільності. Один з базових принципів макропруденційної політики – створення буферів (резервів) капіталу та ліквідності в часи економічного зростання, які можна використати у кризові періоди.

Цей підхід можна умовно порівняти з тим, що робить більшість домогосподарств: відкладає гроші на чорний день із зарплати, щоб з упевненістю пережити складні часи.

Після світової кризи 2007-2009 років макропруденційна політика – must have для центральних банків.

Проте до макропруденційної політики традиційно висували дві претензії.

По-перше, поки ніхто не знає точно, як виміряти фінансову стабільність (яка і є основною метою макропруденційної політики). Вчені та практики вже давно працюють над вирішенням цієї проблеми.

По-друге, хоча макропруденційна політика теоретично обґрунтована, ефективність її інструментарію досі не проходила достатньо масового практичного випробування. Дехто жартував, що для справжнього випробування потрібно кілька економічних криз. Або одна, але велика і глобальна.

І це трапилось: світова економічна криза, спровокована коронавірусною пандемією і пов’язаними з нею карантинними заходами, виглядає саме такою за масштабами. Багато бізнесів призупинили свою діяльність, зазнали удару міжнародні ланцюги постачання. Для банків це теж погані новини, адже фінансові проблеми виникли у їхніх позичальників та клієнтів.

У якій «спортивній формі» захопила фінансові системи криза?

На спільне переконання регуляторів, фінансовий сектор більшості країн світу зустрів кризу в гарній формі, з достатніми запасами капіталу та ліквідності.

Фінансовий та реальний сектор відновилися після світової кризи 2007-2009 років. Більшість національних економік могли насолодитися десятьма роками без криз. Ба більше, високі темпи зростання кредитування змусили регуляторів багатьох країн світу (зокрема в Європі) активувати буфери капіталу та запроваджувати інші макропруденційні заходи. Постійно діючий буфер консервації капіталу був сформований усіма країнами Європи у повному обсязі – на рівні 2,5%.

Іншими словами, у країн за період зростання («добрі» часи) сформувалися достатні запаси капіталу.

І от тепер, коли криза настала, для забезпечення стійкості фінансових установ та продовження кредитування економіки регулятори надали можливість використовувати накопичені «подушки» капіталу та ліквідності. Європейський центральний банк (ЄЦБ) дозволив банкам, які підпадають під його прямий нагляд, тимчасово працювати з недотриманням окремих нормативів буферів капіталу та вимог до запасу високоякісних ліквідних активів (у LCR).

За оцінками ЄЦБ, деактивація усіх макропруденційних буферів у єврозоні вивільнить близько 20 млрд євро капіталу для компенсації збитків та підтримання кредитування економіки. Водночас для того, щоб вивільнені кошти не були використані для збагачення акціонерів та керівництва банків, регулятори Європи жорстко обмежили виплату дивідендів та бонусів, а також викуп фінансовими установами власних акцій.

Подібні процеси відбувалися і в інших регіонах світу.

ФРС США заохотила банки використовувати буфери ліквідності та капіталу (понад мінімальні вимоги) для кредитування фізичних та юридичних осіб. Регулятор Канади знизив буфер капіталу для національних системно важливих інституцій на 1,25 в.п. до 1% і дозволив банкам працювати з LCR (Liquidity coverage ratio – коефіцієнт покриття ліквідністю – це співвідношення високоякісних ліквідних активів банку до суми, необхідної для покриття підвищеного відтоку коштів з банку протягом 30 днів) нижче 100%.

В Австралії фінустановам тимчасово дозволили не виконувати додаткові вимоги до капіталу (понад мінімальні) та пом’якшили вимоги до розрахунку нормативів ліквідності. У Малайзії дозволяється тимчасово використовувати буфери капіталу та ліквідності – банки можуть працювати з показниками буферу консервації капіталу нижче 2,5% та LCR нижче 100%.

Центральний банк Бразилії знизив буфер консервації капіталу з 2,5% до 1,25% та пом’якшив вимоги до розрахунку нормативу ліквідності LCR. У Грузії рівень контрциклічного буферу капіталу знижено з 2,5% до 0%. Аналогічні заходи вживалися також в інших країнах світу.

Який ефект вони дадуть? Поки невідомо. Багато залежатиме від того, як розгортатиметься далі ситуація з пандемією у світі. Точні оцінки стануть можливими тільки після завершення хвиль COVID-19, а також економічних та соціальних потрясінь, які вони викликали. Ймовірно, за результатами кризи деякі з інструментів будуть перекалібровані, тобто переглянуті в аспектах рівня та методики розрахунку.

Проте вже зрозуміло, що завдяки інструментам макропруденційної політики фінансові установи отримали резерв коштів, який повинен їм допомогти пережити поточну хвилю кризи та продовжити фінансувати клієнтів.

Українська практика

В Україні макропруденційні інструменти почали запроваджуватися пізніше, ніж у сусідніх європейських країнах. Як відомо, національна банківська система та економіка отримали ще одну кризу 2014-2015 років. Серед перших післякризових кроків було очищення банківської системи та створення сучасної системи нагляду. Зважаючи на це, передумов для застосування багатьох з традиційних макропруденційних заходів, таких як контрциклічний буфер капіталу, донедавна не було.

Фактично розгортання макропруденційного інструментарію в Україні тільки розпочалося. З 1 січня 2020 року українські банки повинні були почати формувати буфер консервації капіталу на рівні 0,625% від основного капіталу (з поетапним підвищенням до 2,5% до 1 січня 2023-го; відповідно, до початку наступного року буфер повинен був би складати 1,25%). До початку 2021 року 14 найбільших вітчизняних банків мали сформувати буфери системної важливості на рівні 1-2% (залежно від рівня системної важливості банку).

З огляду на кризу та поведінку інших центробанків НБУ відтермінував запровадження зазначених буферів капіталу. Водночас, як й інші європейські регулятори, Національний банк рекомендував банкам утриматися від розподілу капіталу на виплату дивідендів. Це буде тривати, допоки ефект від наслідків обмежень, спричинених коронавірусною пандемією, можна буде оцінити детальніше.

Ліквідність банківської системи України на сьогодні достатня, і переважна більшість банків виконує короткостроковий норматив ліквідності (100% LCR) із суттєвим запасом. Проте Національний банк заявив, що за потреби він тимчасово знизить мінімальний рівень LCR.

Нинішня криза ще далека від свого завершення. Однак вже можна стверджувати, що коронавірусний період став першим практичним іспитом сучасної макропруденційної політики світу на міцність та доречність окремих елементів. З цього уроку центральні банки планети робитимуть висновки на майбутнє.

Схожі матеріали (за тегом)

ТОП-новини