Шлапак розкрив «чорний ящик» ПриватБанку

Голова правління ПриватБанку Олександр Шлапак не передумав – він йде з банку через півроку після націоналізації. Сьогодні він розповів свою правду про те, як попередні власники і менеджмент побудували найбільшу фінансову піраміду для виведення десятків мільярдів гривень на фірми-пустушки. FinClub вибрав найцікавіші моменти з одкровень банкіра.

«Часто в ЗМІ пишуть, що голова правління ПриватБанку не хоче займатися токсичним портфелем. Відверто кажучи, не хочу, але мушу. Займаюся, і скажу вам, на жаль, більше 70% мого часу займають проблеми, пов'язані з “банком до 19 грудня 2016 року”».

Цими словами Олександр Шлапак закінчив історію про те, як виводилися гроші з банку.

«ПриватБанк – найсучасніша Ferrari з причепом токсичних відходів»

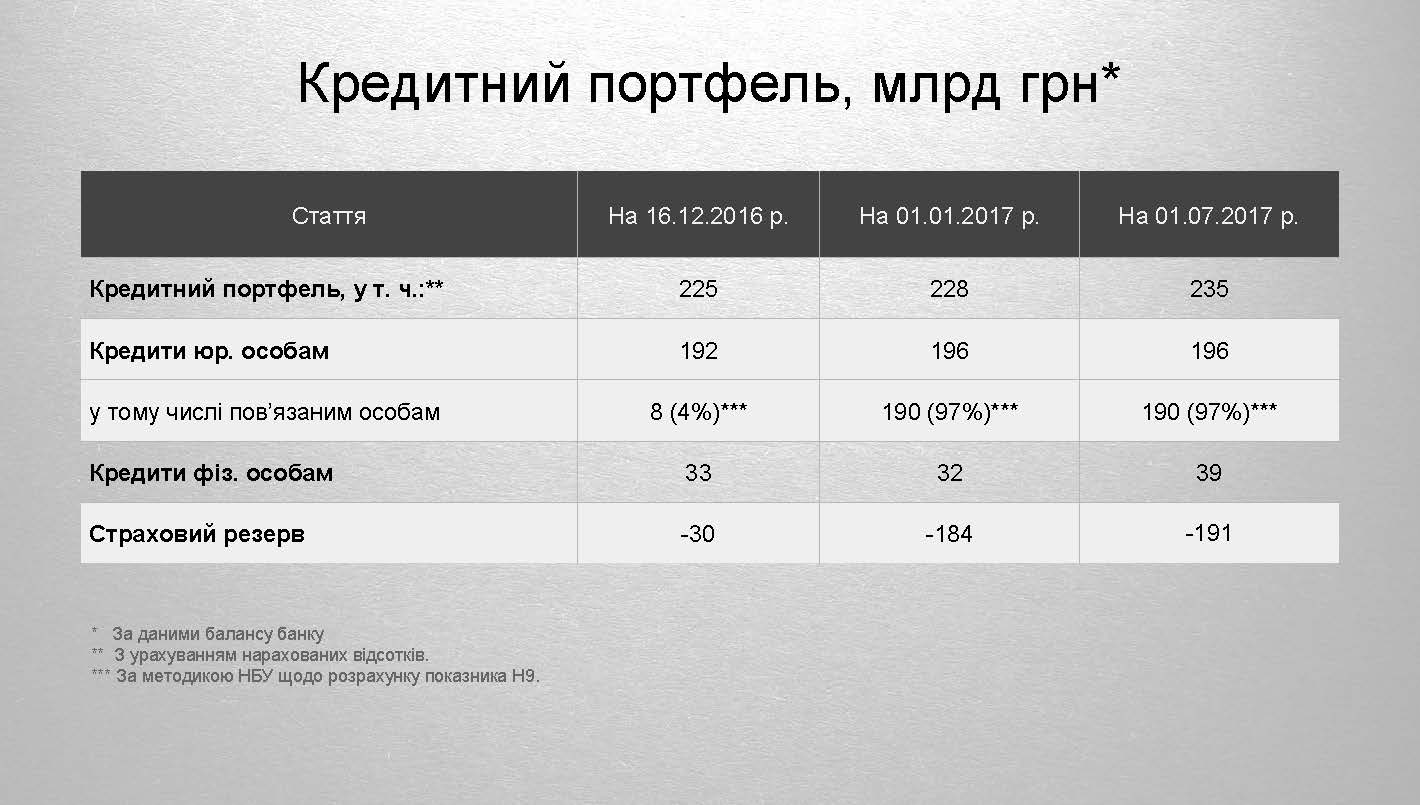

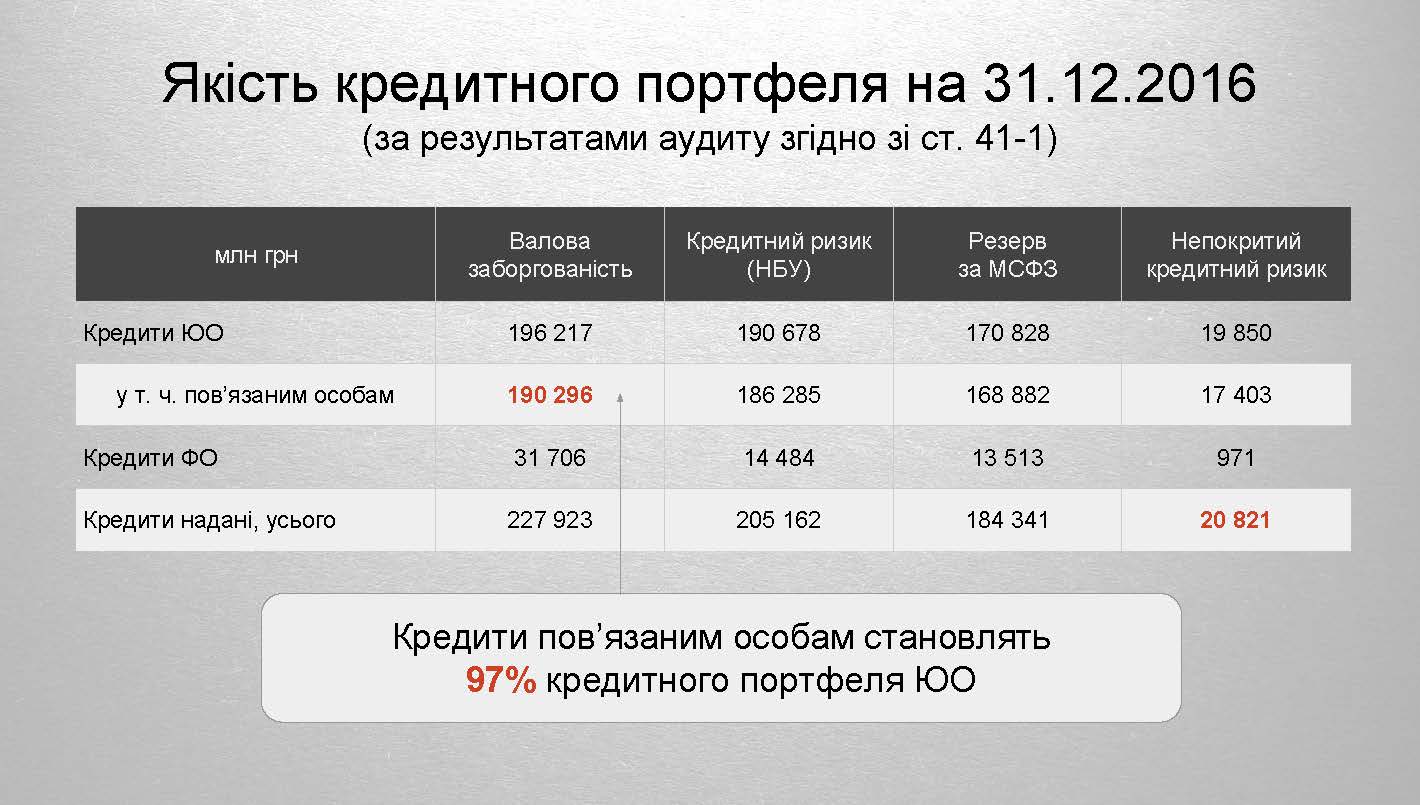

Від моменту націоналізації і до 1 липня 2017 року портфель кредитів юридичним особам майже не змінювався (192-196 млрд грн). Але якщо колишній менеджмент банку, очолюваний Олександром Дубілетом, «на 16 грудня 2016-го оцінював портфель пов'язаних осіб у 8 млрд грн, або 4%», то новий менеджмент побачив 97% кредитів інсайдерам. «Після приходу нового менеджменту ми уважно вивчили ситуацію з пов'язаними особами та переконалися в тому, що таких позик 190 млрд грн, тобто 97% від усього портфеля, як і говорила на своєму першому брифінгу голова Нацбанку, у пов'язаних осіб. Він таким і залишився до сьогодні», – заявив Олександр Шлапак. У резерви направлено 154 млрд грн, на ці цілі необхідно витратити ще 7 млрд грн.

Читайте: Энергоэффективность не может без стимулов

Казус 10 млрд грн кредитів пов'язаних осіб за звітом МСФЗ Олександр Шлапак пояснив так: «Аудитор оцінює портфель за міжнародними стандартами бухгалтерської звітності. Вони не передбачають тих реалій, які можуть бути здійснені в нашій державі. Західний банкір не може при здоровому розумі видати кредит на сотні мільйонів доларів фірмі «Роги й копита», у якої немає ані застав, ані оборотів, з грубими порушеннями законодавства. В українських реаліях ситуація інша. Тому наше законодавство дало своє трактування пов'язаних осіб. І якщо ви видаєте позику структурі з непрозорою структурою власності, не на ринкових умовах, без забезпечення, то усе це кредити, які видаються пов'язаним особам».

Що в токсичному портфелі

Кредити на 198,4 млрд грн (з урахуванням відсотків) були видані 223 пов'язаним особам.

Трансформовані кредити

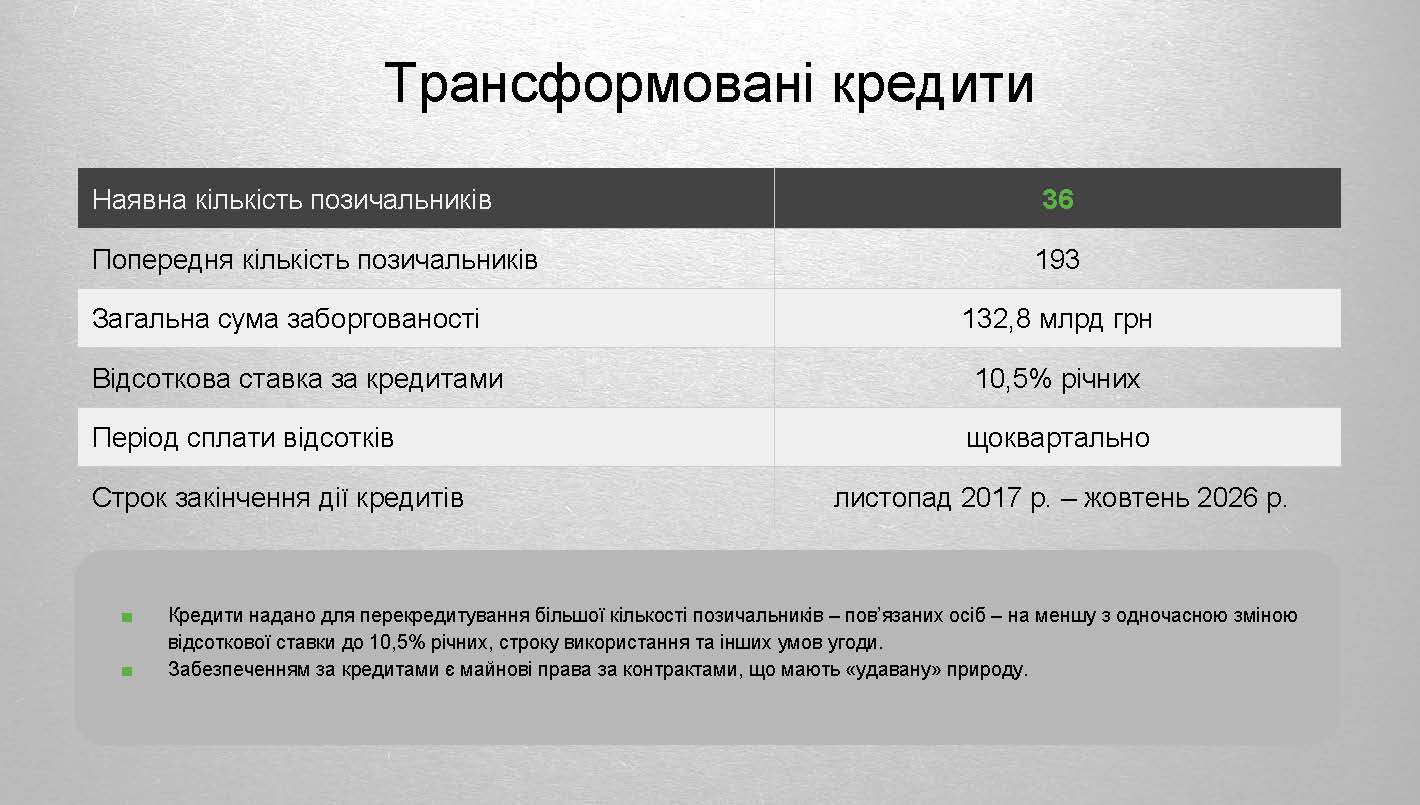

Значну частину – 132,8 млрд грн – ПриватБанку винні 36 компаній за «трансформованими кредитами». «Велика частина позичальників є новоствореними компаніями з негативним фінансовим станом. Під час видачі цих кредитів були допущені грубі порушення законодавства та внутрішніх регламентних документів самого банку. Увесь цей портфель обслуговується надзвичайно незадовільно, і динаміка погіршується. Усі ці позики видані не на ринкових умовах. Ми не маємо забезпечення за більшістю цих кредитів. І останнє: з банку майже виведені на сьогодні обороти операційних компаній, які реально обслуговували кошти колишніх акціонерів», – перерахував ризики Олександр Шлапак.

Цей процес в банку називають не «реструктуризацією», а «трансформацією», після нього істотно погіршилося обслуговування зобов'язань колишніх акціонерів.

Сума відсотків, що сплачуються за портфелем інсайдерів, скорочується щомісяця – з 556 млн грн в січні до 228 млн грн в травні. Прострочена заборгованість за відсотками вже досягла 7,1 млрд грн, і саме через відмову пов'язаних осіб платити навіть відсотки зростає сума їхнього боргу.

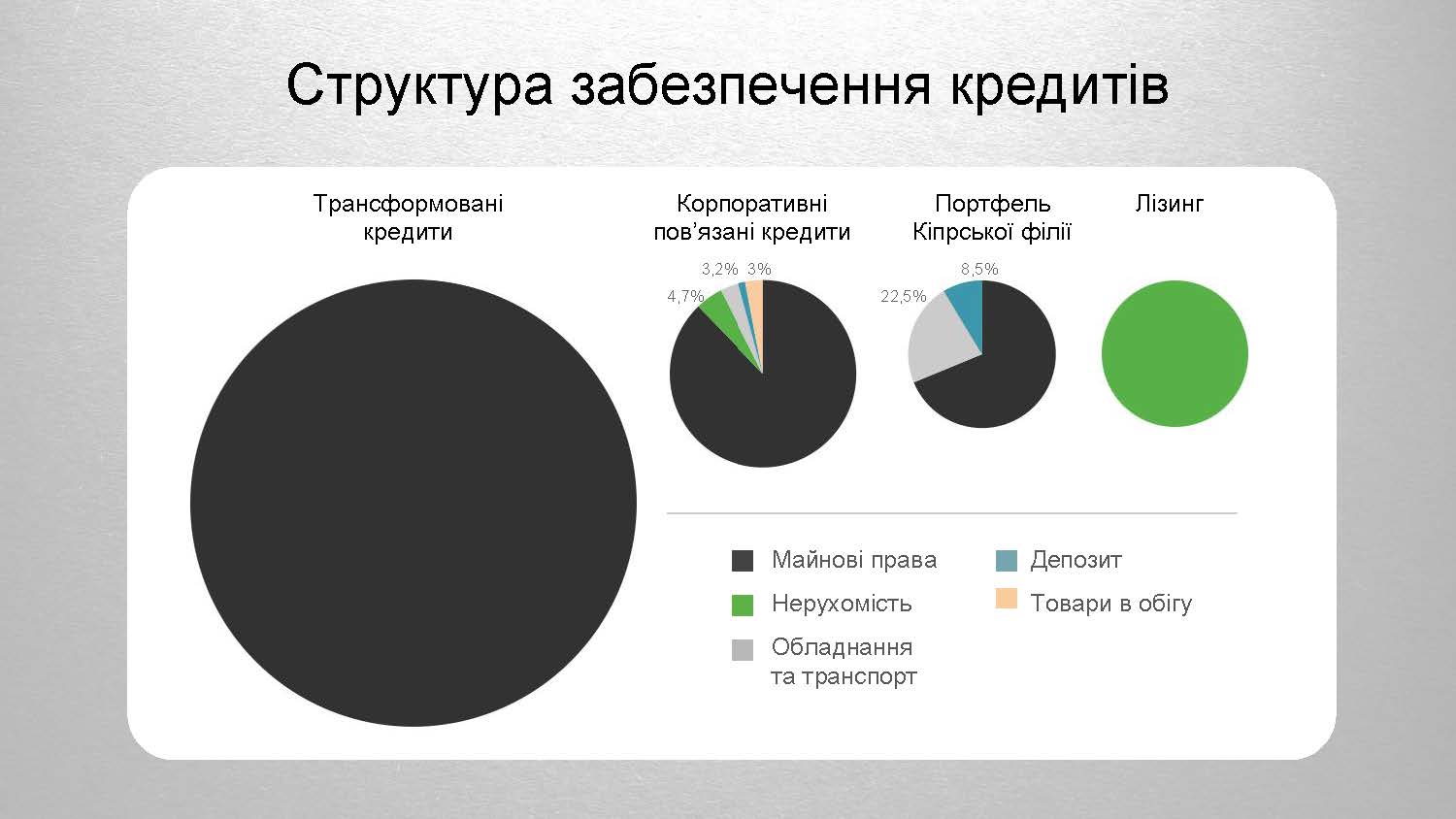

Весь портфель трансформованих кредитів не має «твердих» застав – позики на 132 млрд грн на 100% забезпечені лише майновими правами на товар. «Це повітря! Таке ж забезпечення в корпоративному секторі. Трохи краще забезпечення у кіпрській філії банку. І лише лізинговий портфель забезпечений нерухомістю», – сказав Олександр Шлапак.

«Це вершина фінансової піраміди ПриватБанку, і він (портфель. – FinClub) увібрав у себе весь досвід того, як будувалася така піраміда в Приваті», – сказав Олександр Шлапак, описуючи те, як в жовтні – листопаді 2016 року колишнє керівництво ПриватБанку видавало кредити 36 компаніям на 132,8 млрд грн, які погасили заборгованість інших 193 позичальників.

Кредити видавалися компаніям, створеним у 2016-му. «4 млрд грн видано «компанії Д», яка була зареєстрована в липні 2016 року однією фізособою, з доходом у 7,7 тис. грн протягом її тримісячної діяльності до моменту отримання кредиту, – навів приклад Олександр Шлапак. – Кредит 4,6 млрд грн видано «компанії Б», зареєстрованій в лютому 2016 року, фінансовий стан її вже тоді оцінювалося як VI клас, а це первинна ознака дефолту компанії».

Читайте: Нацбанк зарядився песимізмом

Ставки кредитування були заниженими. «Компанії отримували по кілька мільярдів гривень під 10,5%, тоді як кредитним комітетом банку ставка була затверджена в розмірі 34% річних. Відповідно до Господарського кодексу та закону «Про банки і банківську діяльність», банк не має права видавати кредити дешевше, ніж сам залучає ресурси. Але в жовтні – листопаді банк залучав кредити рефінансування Нацбанку під 22%, а гривневі депозити фізосіб – під 19%, гривневі депозити юросіб – 14,2%. Позичальники не перевірялися на зв'язаність, а фінансовий стан більшості з них штучно завищують», – розповів голова банку.

Це все відбувалося за прямою вказівкою правління банку. «Під час видачі кредитів порушувалися як нормативні акти НБУ, так і внутрішні документи банку. Усі 36 кредитів були підписані головою правління з перевищенням повноважень, які надавалися йому відповідними документами банку. В НБУ надавалися недостовірні дані щодо розміру необхідного резерву і величини непокритого кредитного ризику, і, відповідно, спотворювалася реальна величина регулятивного капіталу банку. У якості товарів, майновими правами на які були забезпечені ці кредити, виступали, наприклад, бензин, якого вистачило б на два роки роботи всієї України. Компанії, які брали кредити і збиралися завозити паливо, не мали ані складів, ані угод на їх зберігання, ані угод на їх закупівлю, НІЧОГО», – сказав банкір. За його словами, ці кредити були спрямовані не на операційну діяльність позичальників, а на погашення тіла та відсотків 193 компаній.

Від цієї «реструктуризації» банк програв, оскільки з 193 компаній «більше половини мали реальні застави та індексовану процентну ставку: кредити видавалися в 2014-2015 роках, курс долара був нестабільним, тому процентна ставка була 12-12,5%, але вона прив'язувалася до курсу долара». Коли ж ці кредити були погашені, «ми втратили право на реальні застави за цими позиками, і в один день, 23 листопада, кредитний комітет банку пробачив індексовану процентну ставку для трьох чвертей позичальників. «Втрати банку – приблизно 20 млрд грн», – сказав Олександр Шлапак.

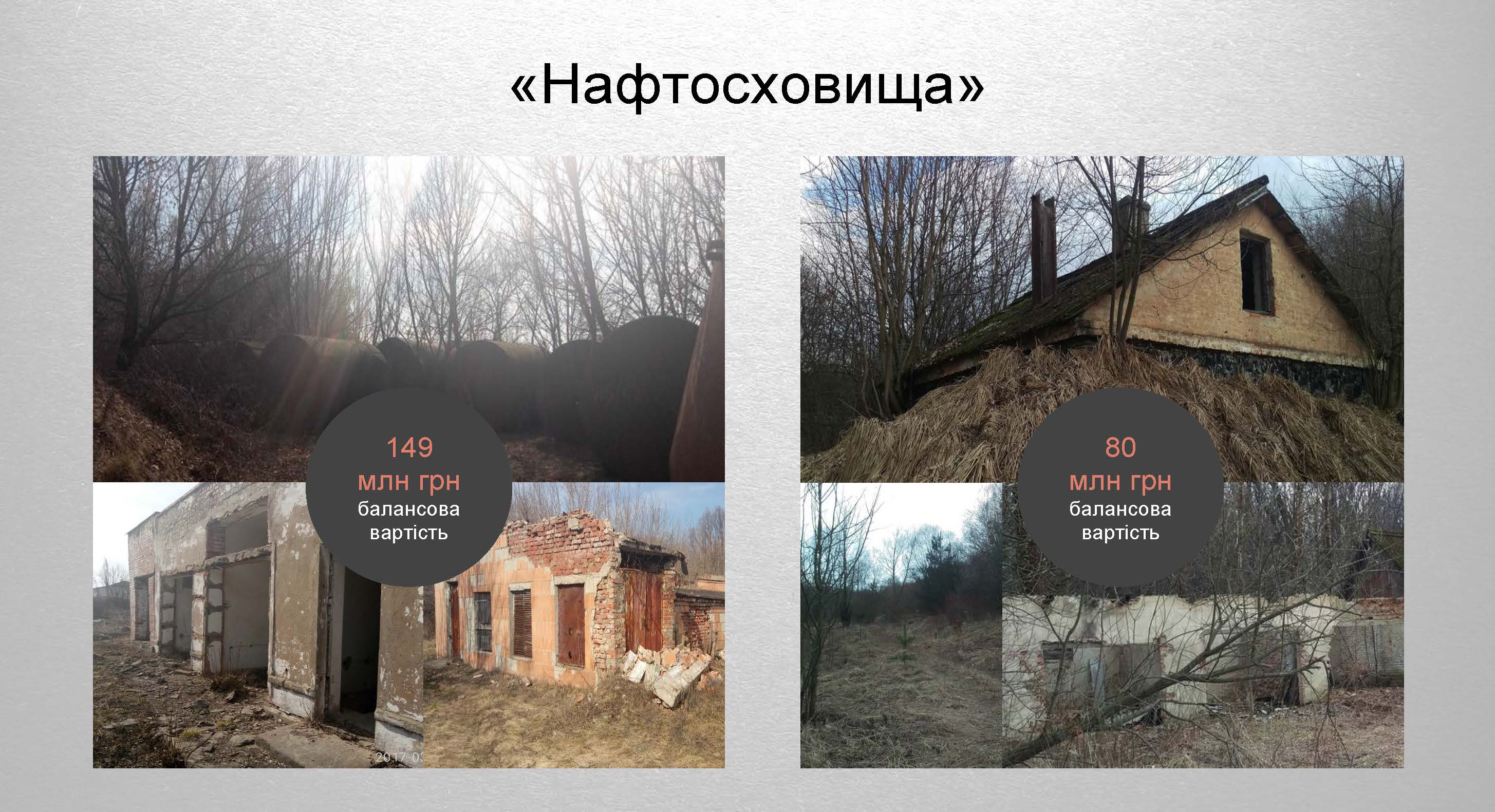

Навіть цих 126,9 млрд грн було недостатньо, щоб погасити позики 193 юросіб. «Бракувало 15 млрд грн. І тоді банк приймає на баланс майно на цю суму. Цим майном виявилися 248 АЗС і 120 нафтобаз. Коли ми уважно вивчили ситуацію, то побачили, що вартість цих об'єктів істотно завищена», – зазначив Олександр Шлапак.

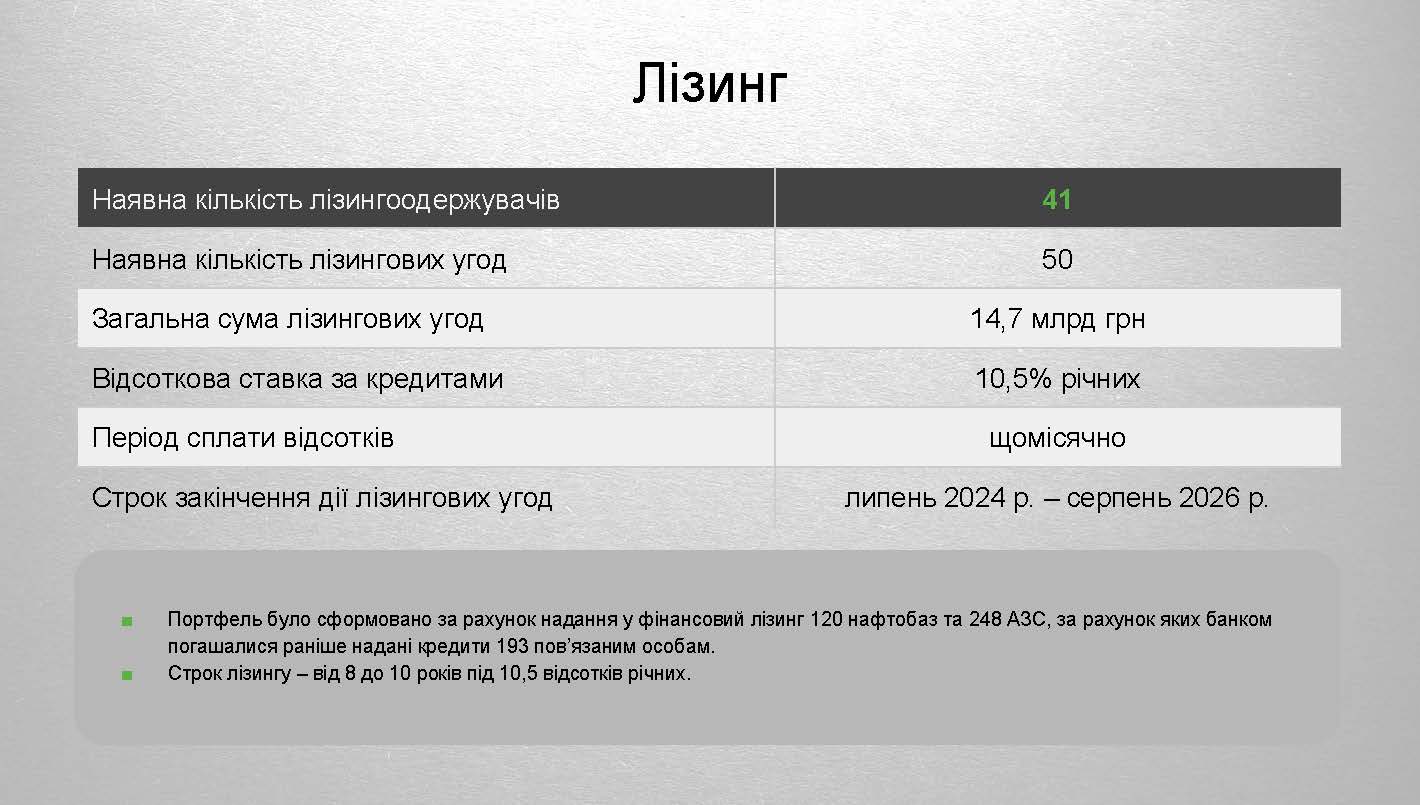

Лізинг

Ці нафтобази та АЗС передано у фінансовий лізинг. Ставку знижено, прив'язку до валюти скасовано. Розрахунковий клас за двома третинами лізингоотримувачів – не нижче 9-го класу, тобто дефолтного. Банк дозволив передачу майна у суборенду, чим компанії вже скористалися. «Слава богу, частина портфеля в розмірі 6,6 млрд грн, який пов'язаний з АЗС, обслуговується. Значно гірша ситуація з нафтобазами, тому ми змушені були 74 нафтобази витребувати назад, оскільки позичальники припинили розраховуватися за цими позиками», – розповів Олександр Шлапак.

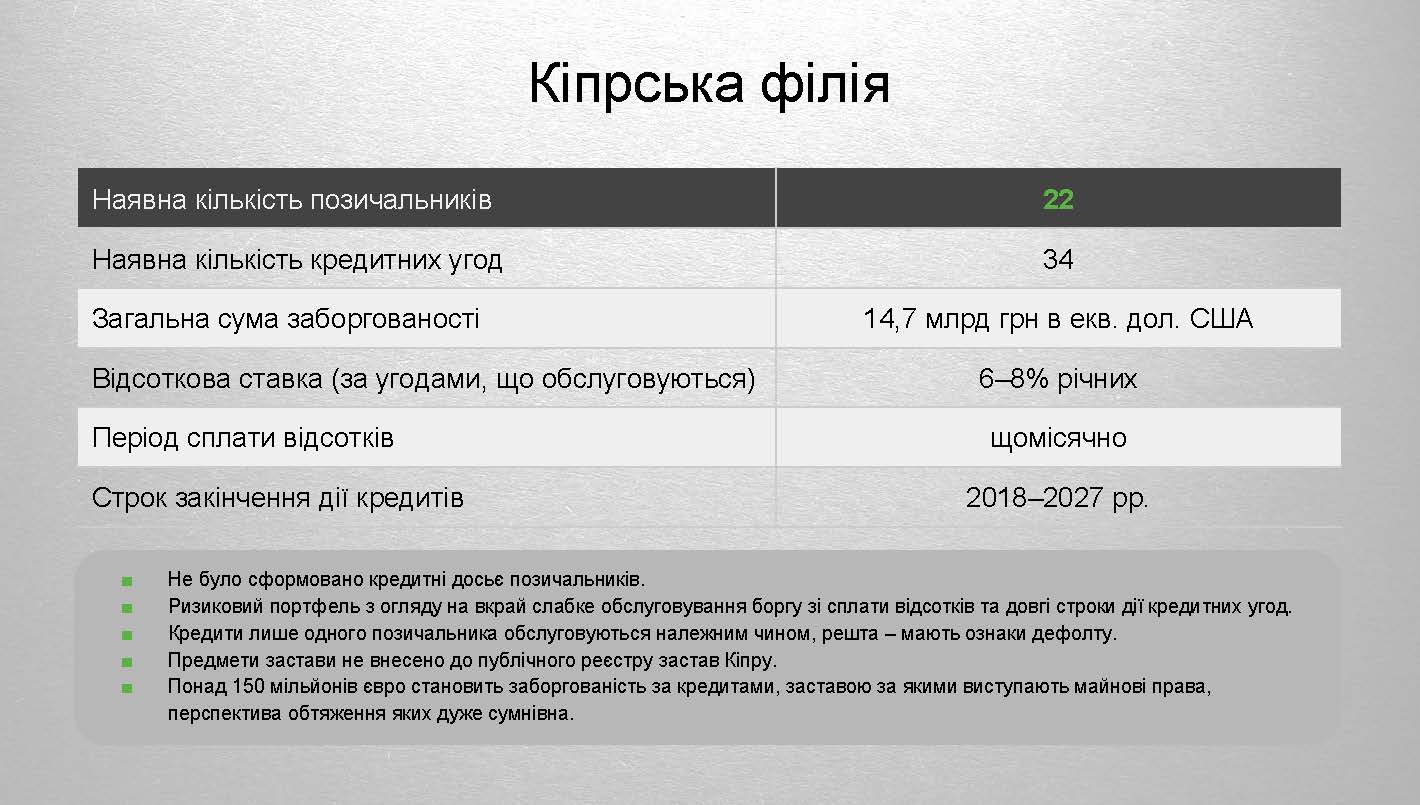

Кіпрська історія

«Обслуговує свої кредити сьогодні тільки один позичальник з 22. Решта або знаходяться в повному дефолті та припинили обслуговування, або мають дуже серйозні прострочення і знаходяться за крок від дефолтного стану. Жодна застава за цими позиками не зареєстрована за правилами кіпрського законодавства. Тому ми звернулися до кіпрського суду і ведемо роботу щодо забезпечення застави, почали переговори з власниками застав і на Кіпрі, і у Франції, в Румунії та Грузії».

Інформації про ситуацію в латвійському PrivatBank Олександр Шлапак не має, оскільки Мінфін України ще не набув права міноритарного акціонера банку з часткою у 46% акцій. «І тоді ми отримаємо доступ до фінансових звітів банку, можливо, до участі в управлінні банком».

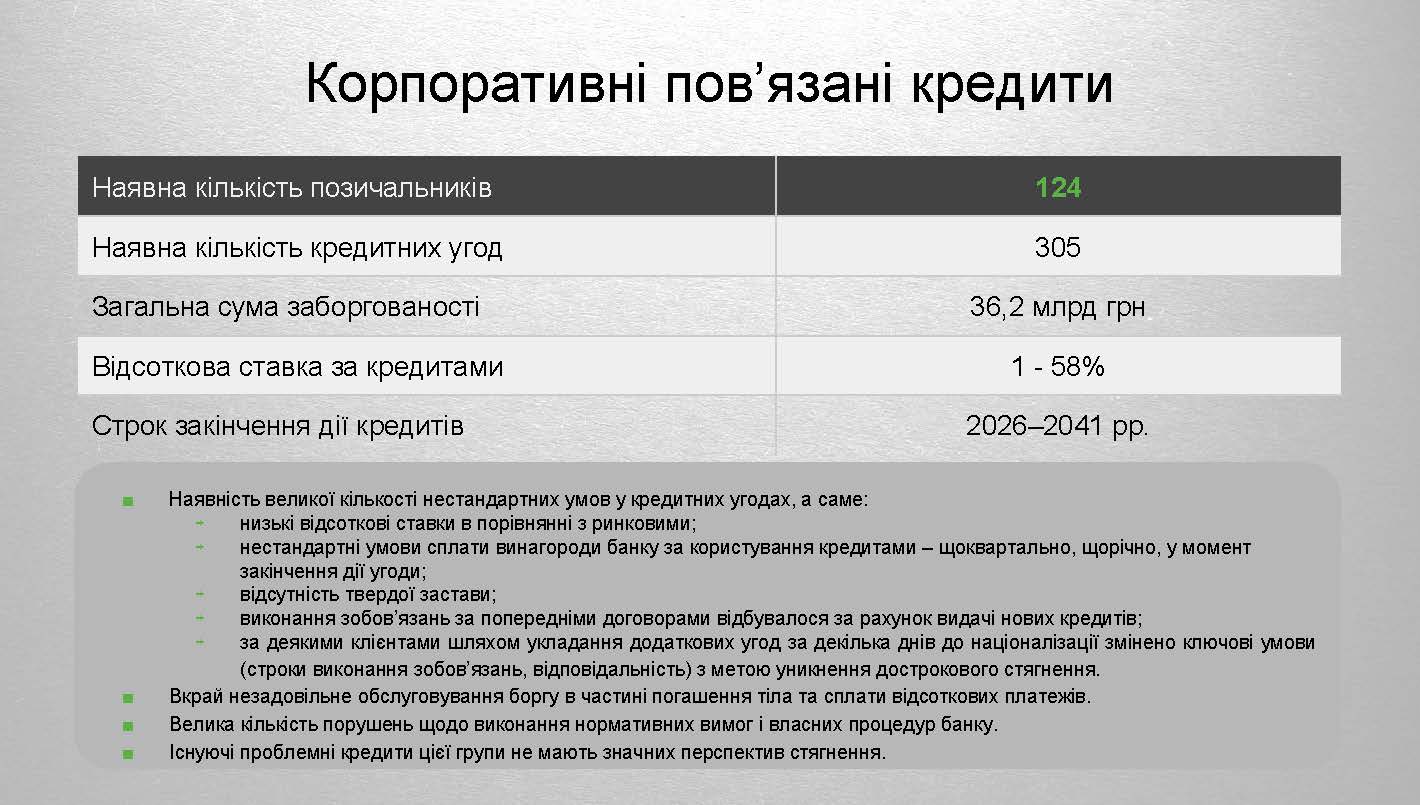

Корпоративні пов'язані кредити

«Твердих застав забезпечено тільки 8% портфеля, усе решта – майнові права. За однією з компаній, яка пов'язана з колишніми акціонерами банку, буквально за кілька днів до націоналізації ставка за кредитом знижується до 9%, знімається індексована складова, термін кредитів закидається на 2041 рік, і що мене взагалі збентежило – грейс-період зі сплати відсотків встановлено до 2019 року. Ми ведемо судовий спір з цією компанією, і в цьому нам допомагає ГПУ. Заарештовано майно компаній, які винні ПриватБанку».

Чому у банку негативний капітал і він має потребу в капіталі

«Аудитор детально перевірив інформацію і порекомендував збільшити резерви ще на 11 млрд грн – до 184 млрд грн. Змушені ми були зробити це за рахунок капіталу, тому формально капітал банку на 1 січня був не позитивним, а негативним. Мінус 882 млн грн».

Резерв за МСФЗ за кредитним портфелем на 31.12.2016 склав 184,3 млрд грн, тоді як кредитний ризик, за оцінкою НБУ від початку 2017 року, на цю дату склав 205,2 млрд грн.

«Нам необхідно покрити кредитний ризик на 20,8 млрд грн», - сказав він.

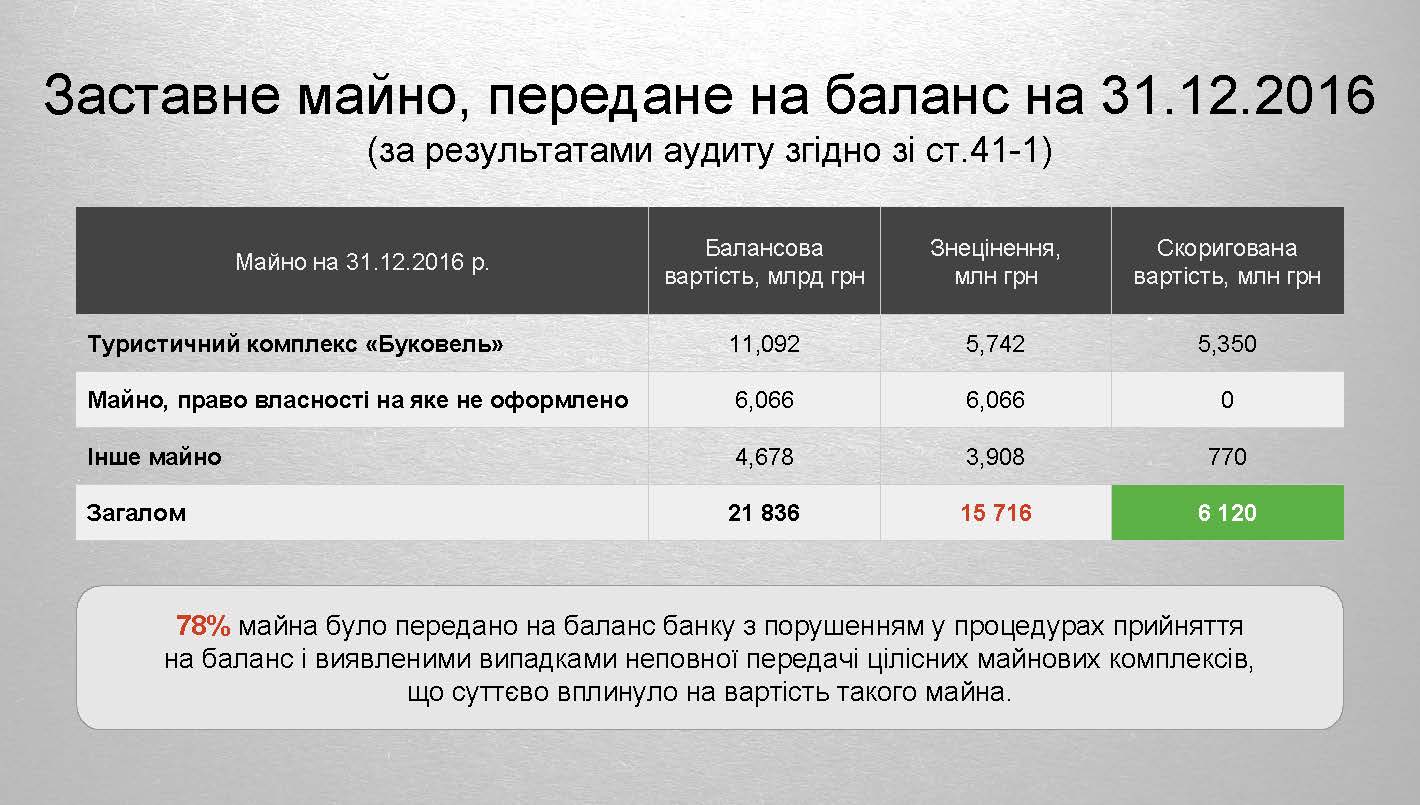

Плюс відбулося знецінення на 6,1 млрд грн застав, прийнятих на баланс банку.

«Туристичний комплекс «Буковель» попередній власник прийняв на баланс за ціною більше 11 млрд грн. Зараз міжнародна оціночна компанія Colliers оцінила його у 5,7 млрд грн. Таким чином нам доведеться 5,3 млрд грн списати з капіталу як прямі збитки. У підсумку ми виходимо ще на 6,1 млрд грн, які нам доведеться доформувати через знецінення активів, переданих на баланс банку». Комплекс «Буковель» буде віддано в оренду.

З 38,6 млрд грн докапіталізації 22,5 млрд грн надійдуть у ПриватБанк цього тижня:

«Докапіталізація банку вбереже його від будь-яких проблем в подальшому, оскільки отримані кошти ми спрямуємо на формування страхових резервів. 130 млрд грн коштів – на рахунках, а після докапіталізації ця цифра буде близько 170 млрд грн, при тому що зобов'язань банку перед фізичними та юридичними особами – на 190 млрд грн. Такого покриття немає в жодному іншому банку. Перший транш у 22,5 млрд грн ми очікуємо за кілька днів».

Інші 16 млрд грн очікуються в листопаді: «Ближче до кінця осені, тому що до цього часу ми постараємося самі повернути значну частину грошей або сформувати резерви за рахунок прибутку, щоб максимально зменшити суму, яку держава збиралася нам надати». Зменшити цю суму можливо, адже банк вже за рахунок своєї роботи і своїх ресурсів сформував більше 2 млрд грн нових резервів і покрив 11 млрд грн кредитного ризику.

Як ПриватБанк реагує на шахрайство

«Кожен з кредитів і 36 компаній, і 193-х ми переглянули на всі критерії. Встановлено системні порушення з боку колишнього менеджменту банку під час видачі кредитів та їх обслуговування. Ми підготували прохання до Генпрокуратури. ГПУ відкрила кримінальні справи за статтями 218.1 та 220 – "доведення банку до неплатоспроможності"», – сказав Олександр Шлапак.

Матеріали з лізингового портфеля також передано в ГПУ.

Заяви в ГПУ передаються «за фактом», а не проти конкретних осіб:

«Вже справа ГПУ з'ясувати, чиї підписи там стоять і чому. Підписи стоять усього колишнього правління ПриватБанку, починаючи з екс-голови правління Олександра Дубілета і всіх його колег з правління».

«За кожним кредитом, за кожним клієнтом у нас є своя тактика дій. Де роботу ведемо з судами, де з виконавчою службою, де з ГПУ, але жоден кредит не залишено просто так. Ми проводимо багато службових розслідувань, зараз відкрито дев'ять кримінальних справ, і ця робота триватиме».

Переговори з екс-акціонерами за посередництва Rothschild, EY і FinPoint тривають. У меморандумі з МВФ і грудневому листі акціонерів вказується дата 1 липня. До цієї дати був би готовий фінальний звіт про переговори, якби з учасниками переговорів уклали 11-тижневий контракт в квітні. Але підписання затягнулося на місяць – до 24 травня, тому переговори з Ігорем Коломойським, за інформацією FinClub, триватимуть до 4 серпня. «З нами також працює багато консультантів, які взяли на себе місію переговорів з колишніми акціонерами, щоб вийти на якісь домовленості про повернення грошей нашому банку», – сказав Олександр Шлапак.

Перспективи кримінальних справ він не коментує: «Як говорив Віктор Андрійович Ющенко, «кожен повинен відповідати за свою кафедру». Ми свою роботу зробили. Чия там відповідальність і яка її ступінь, повинні вирішувати правоохоронні органи, а потім, дасть бог, і суди».

Може бути будь-який результат конфлікту: «Уряд, як власник банку, має вивчити все, чого ми досягли, заслухати звіт Rothschild, можливо, запросити колишніх акціонерів, оскільки в нещодавно опублікованому листі ви бачили, що колишні акціонери свої зобов'язання давали голові уряду, обговорити ці питання і далі ухвалювати рішення, чи є у нас перспективи вирішення цієї проблеми в досудовому і довоєнному порядку чи ні».

Чому йде Шлапак

Коли 26 червня стало відомо, що Олександр Шлапак подав у відставку, то прес-служба наглядової ради банку повідомила, що він «виконав в повній мірі поставлені завдання щодо стабілізації ситуації в банку та проведення аудиту фінансового стану ПриватБанку і найближчим часом планує завершити антикризову каденцію». Сьогодні він повідомив, що 20 липня наглядова рада має звільнити його, але відмовився повідомити причини звільнення. Ставати головою НБУ він не хоче, хоча президент йому й не пропонував. «Виходжу на пенсію», – сказав він.

За інформацією FinClub, Олександр Шлапак став головою ПриватБанку як компромісна кандидатура: його запропонував екс-голова ПриватБанку Олександр Дубілет, і його кандидатура була схвалена і старими власниками банку, і новим – Мінфіном. Але нормального співробітництва з міністром фінансів Олександром Данилюком і наглядовою радою ПриватБанку, до якої увійшло багато іноземців, усе ж не вийшло. Хоча публічно всі сторони задоволені одне одним: Олександр Шлапак хвалив наглядову раду, а наглядова рада – Шлапака.

Ні гарантій, ні завдань від екс-власників Олександр Шлапак не отримував:

«Я не спілкувався з колишніми акціонерами, оскільки відповідаю за свою кафедру. Я гадаю, що моє спілкування з паном Коломойським могло б звестися до того, що: «Пан голова правління, якщо ви не знаєте, що треба робити з поганими портфелями, то почитайте українське законодавство». Що ми й робимо сьогодні – працюємо в рамках українського законодавства. Мені пан Коломойський не давав жодних обіцянок. Я гадаю, що ті, хто про щось домовлявся, повинні зараз сидіти і аналізувати ситуацію, до якої ми дійшли, і ухвалювати рішення, що робити далі. Я за мирне врегулювання за будь-яких обставин, оскільки в будь-якому військовому сценарії страждатиме банк, і я це знаю. Я за те, щоб використовувалися всі інструменти – Rothschild, AlixPartners, ГПУ – для врегулювання ситуації за цими кредитами. Ми тісно працюємо з силовиками, надаємо їм об'ємну інформацію, роз'яснення, тісно співпрацюємо з нашими консультантами (Rothschild. – FinClub)».

Реакція екс-менеджменту була миттєвою

Колишній перший заступник голови правління ПриватБанку Володимир Яценко звинуватив Олександра Шлапака у брехні:

«Бреше мерзотник. Видача цих кредитів була узгоджена з НБУ та МВФ і називалося все це трансформацією кредитного портфеля. Єдиною причиною такої трансформації було небажання Гонтаревої та Рожкової визнавати договори застави згідно з англійським правом, що для ПриватБанку за великими кредитами було стандартною практикою (в українських судах за великими кредитами можна судитися вічно). Будемо сподіватися, що НАБУ з'ясує, які мотиви були у цих чиновників і від кого вони отримали завдання забрати ПриватБанк».

Подписывайтесь на финансовые новости FinClub в Viber, Twitter и Facebook.

ТОП-новини