Банки назвали корупцію та тиск правоохоронців головними факторами високого ризику

Банки та небанківські фінансові установи покращили оцінку стану фінансового сектору. Водночас вони вважають корупцію та діяльність правоохоронних органів основними факторами високого ризику.

Про це свідчать результати останнього опитування про системні ризики фінансового сектору, проведеного Національним банком в листопаді цього року.

Оцінюючи стан фінансового сектору, більшість респондентів відзначили, що упродовж останніх шести місяців він лишився майже без змін, 42% вказали на покращення стану справ, 4% - погіршення.

Водночас опитування показало збільшення частки оптимістично налаштованих керівників, які очікують покращення стану справ у фінансовому секторі у наступні пів року.

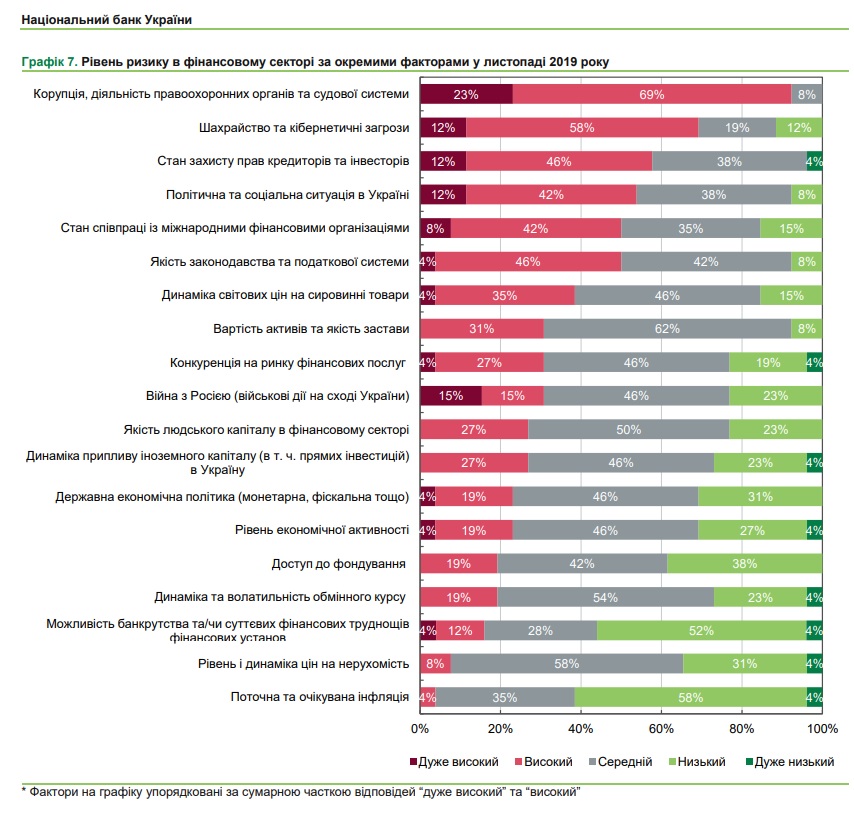

У листопаді 2019 року опитані керівники банків та небанківських фінансових установ визначили головним джерелом ризику загальний рівень корупції та діяльність правоохоронних органів та судової системи в країні.

«Попри достатньо високі оцінки поточного та майбутнього стану фінансового сектору, 23% опитаних фінустанов все ще уважають загальний рівень ризику високим чи дуже високим. Водночас зазначаємо, що оцінки поліпшилися: баланс відповідей збільшився порівняно з минулим опитуванням на 12 в. п. (з -18% до -6%)», - йдеться в документі.

До п’ятірки найбільших факторів ризику (тих, що виявилися найзначнішими через сукупну оцінку респондентами у категоріях "дуже високий" та "високий" ризик) увійшли:

корупція, діяльність правоохоронних органів та судової системи (92% опитаних); шахрайство та кібернетичні загрози (70% опитаних у порівнянні з 54% у травні);

стан захисту прав кредиторів та інвесторів; політична та соціальна ситуація в Україні; стан співпраці з міжнародними фінансовими організаціями.

До найменших факторів ризику респонденти віднесли поточну та очікувану інфляцію,можливість банкрутства та/чи фінансових труднощів у фінансових установ, доступ до фондування, динаміку та волатильність обмінного курсу.

Опитані респонденти також відзначили, що упродовж останніх шести місяців схильність до ризику їхніх фінустанов суттєво не змінилася, хоча ризик-апетит до ризику підвищився в кожного п’ятого респондента.

Опитування проводилося з 11 до 22 листопада 2019 року. Участь у ньому взяли керівники 18 банків, 6 страхових та 2 інвестиційні компанії. До вибірки не потрапили фінансові установи, до яких запроваджено санкції. У підсумкових результатах не бралися до уваги розмір банку/компанії чи їхньої частки на ринку – усі відповіді рівноцінні.

Наступне Опитування про системні ризики фінансового сектору буде опубліковане в травні 2020 року.

Підписуйтесь на новини FinClub у Telegram, Viber, Twitter, Facebook.

Схожі матеріали (за тегом)

ТОП-новини