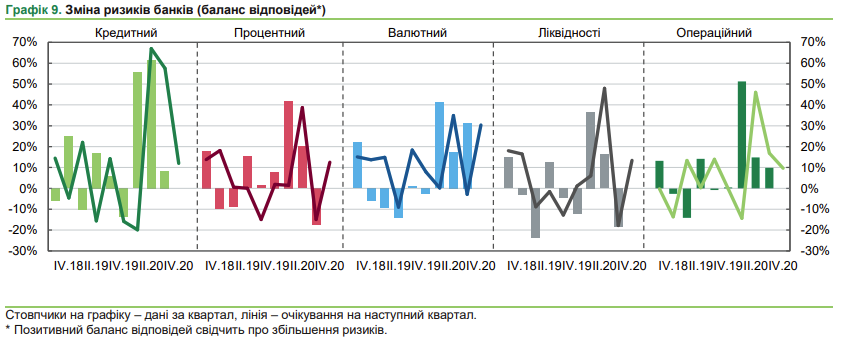

Валютний ризик для банків зріс до рекордного рівня

У ІІІ кварталі ключовим ризиком для українських банків став валютний – майже 40% банків наголосили на його зростанні.

Про це йдеться в Опитуванні про умови банківського кредитування Нацбанку.

«Таких високих значень валютний ризик набував лише в момент запровадження карантинних обмежень та в кризовому 2014 році. На зростання кредитного ризику вказала лише третина банків», - зазначається в документі.

Банки також вважають, що в IV кварталі валютний ризик посилиться. Очікування реалізації інших ризиків помірні.

Водночас пом’якшення карантинних заходів сприяло відновленню банківського кредитування у ІІІ кварталі, банки зберігають позитивні очікування в наступні 12 місяців.

На відміну від ІІ кварталу 2020 року, в якому кредитування стримували пандемія та пов’язані з нею карантинні заходи, у ІІІ кварталі виправдались позитивні очікування банків щодо відновлення кредитування. Зростав попит на кредити як з боку населення, так і бізнесу. Цьому зокрема сприяло подальше зниження ставок за кредитами. Загалом банки зберігають позитивні очікування на майбутнє, хоча і оцінюють валютний ризик рекордно високим.

У липні-вересні зріс попит підприємств, переважно малих та середніх (МСП), на короткострокові кредити та на гривневі позики. Стимулювали попит реструктуризація боргів, потреба в оборотному капіталі та інвестиціях.

Також підвищенню попиту на кредити сприяло зниження вартості позик: 74% опитаних банків відзначили істотне пом’якшення цінових умов за схваленими заявками – відсоткові ставки знижувалися.

Стандарти кредитування, тобто внутрішні нормативи та критерії, якими керується банк у своїй кредитній політиці, для бізнесу у ІІІ кварталі лишались майже незмінними після посилення у попередніх кварталах.

Поточне опитування зафіксувало незначне збільшення рівня схвалення банками кредитних заявок бізнесу, переважно МСП.

Активізувалось і кредитування населення, з боку якого попит на позики також зростав. Зокрема, на іпотеку попит зріс найбільше за весь період публікації опитувань з 2013 року. Зростала і зацікавленість позичальників в отриманні споживчих позик, завдяки зміні відсоткових ставок та збільшенню витрат на товари тривалого вжитку.

У ІІІ кварталі банки дещо послабили вимоги до позичальників за споживчими кредитами на тлі конкуренції з іншими фінустановами (в тому числі з небанківськими). Водночас подальшому пом’якшенню вимог до населення нині заважають побоювання щодо погіршення платоспроможності споживачів. Вимоги до іпотеки навпаки стали жорсткішими переважно у великих банках.

За дев’ять місяців року зросла частка банків, які зауважили незначне збільшення рівня схвалення заявок на кредити населенню в основному завдяки банкам – лідерам ринку.

Для іпотеки було зафіксовано найвищий рівень схвалення заявок за всю історію проведення опитувань. Це зокрема пов’язано зі зниженням відсотків за іпотечними кредитами, про яке банки заявляють уже четвертий квартал поспіль.

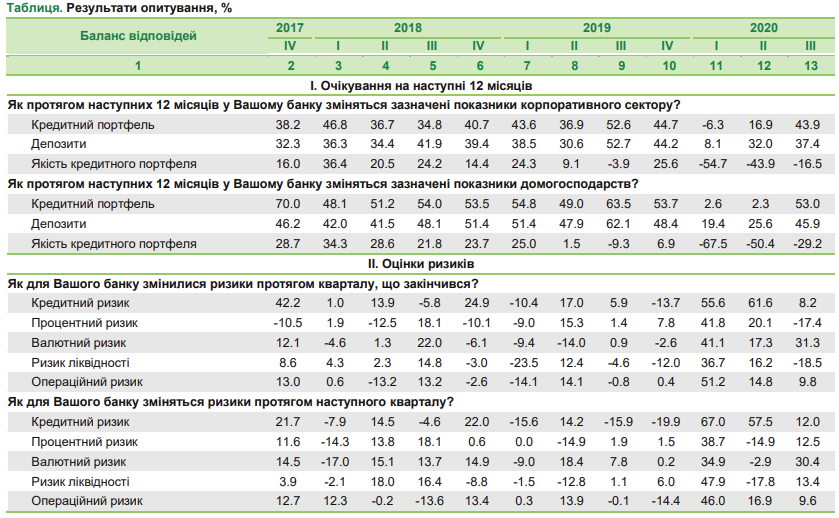

Банки зберігають позитивні очікування з перспектив кредитування на наступні 12 місяців. Оцінки зростання обсягів кредитування вийшли на докризовий рівень – близько 80% респондентів очікують збільшення обсягу кредитного портфеля в наступні 12 місяців. Очікування зміни якості кредитного портфеля все ще негативні, але оцінки банків поступово поліпшуються, що дає змогу говорити про позитивний тренд цього показника.

Банки також очікують зростання обсягів депозитів населення та бізнесу, все менше установ прогнозує їх відплив.

До кінця року банки очікують побачити певне зростання попиту бізнесу та населенню на кредити, а також подальше пом’якшення стандартів кредитування, найбільше для кредитів МСП, короткострокових кредитів та гривневих позик.

Опитування проводилося НБУ з 17 вересня по 8 жовтня 2020 року серед кредитних менеджерів 24 банків, частка яких у загальному обсязі активів банківської системи становить 90%.

Підписуйтесь на новини FinClub в Telegram, Viber, Twitter, Facebook

Схожі матеріали (за тегом)

ТОП-новини