Будущим пенсионерам обещают свободу выбора

НКЦБФР подготовила концепцию будущей пенсионной реформы – внедрения обязательного индивидуального пенсионного накопления. Регулятор предлагает обязать государство вести учет всех пенсионеров, а частным компаниям позволить управлять пенсионными накоплениями «вкладчиков», чтобы обеспечить им максимальный прирост пенсионных накоплений (укр.).

Пенсионный план

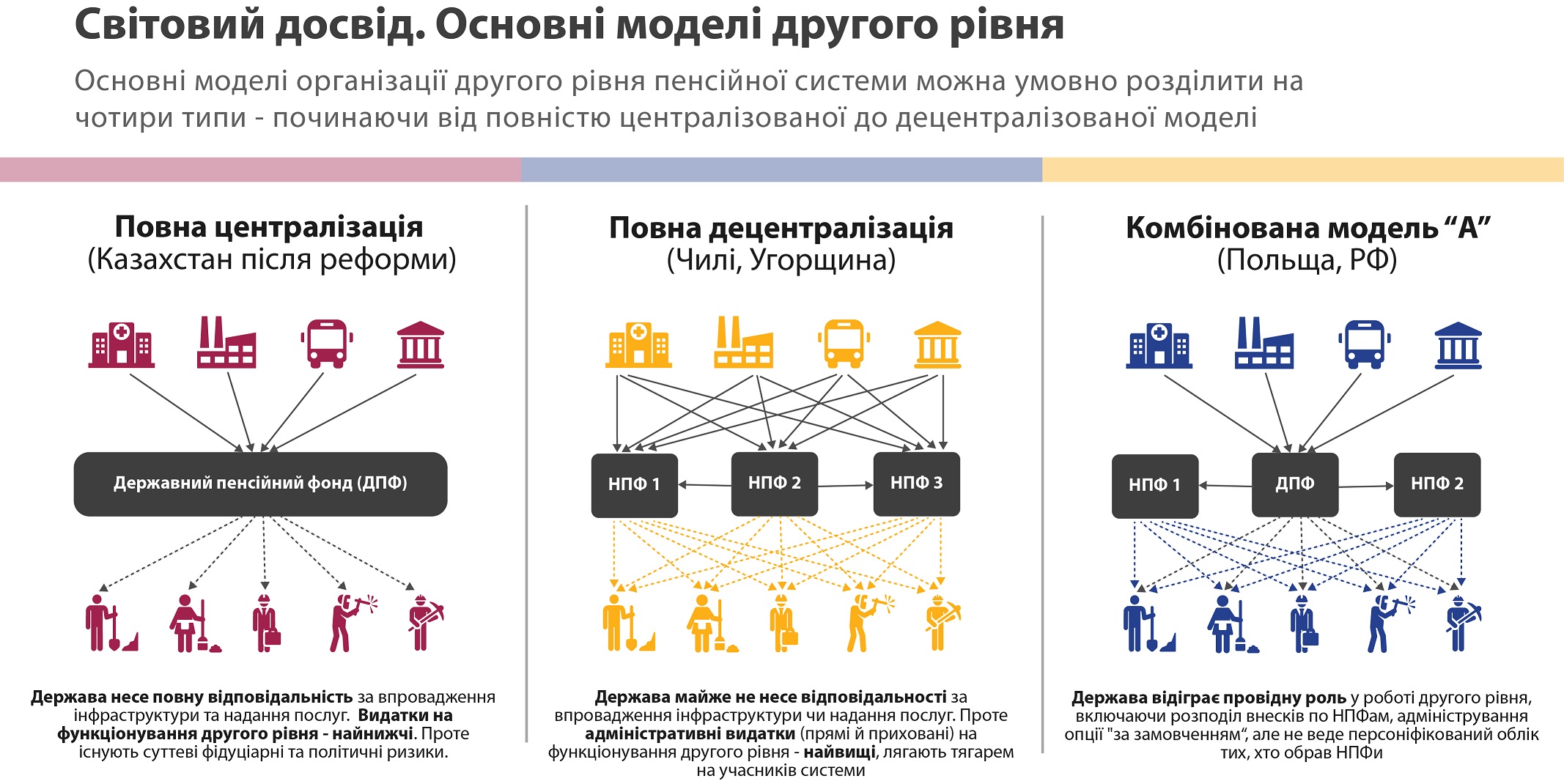

Нацкомиссия по ценным бумагам и фондовому рынку определилась с концепцией внедрения второго уровня пенсионной системы – речь идет об обязательном персонифицированном пенсионном накоплении. «Для построения в Украине второго уровня пенсионного обеспечения предлагается взять за основу комбинированную модель», – сообщил член НКЦБФР Александр Панченко в пятницу в ходе обсуждения своей инициативы с участниками рынка частного пенсионного обеспечения. Запустить второй уровень пенсионной системы должны с 1 января 2019 года.

Комбинированная модель предусматривает участие как государства, так и частных операторов рынка капитала в управлении пенсионных накоплений граждан. Эта модель предполагает создание государством отдельного юрлица с налоговым статусом «неприбыльной организации» – Накопительного фонда (НФ). В него будут поступать обязательные взносы будущих пенсионеров, которые будут платить все работающие.

Общий операционный контроль над деятельностью НФ будет осуществлять Совет из пяти независимых членов. Учетом пенсионных взносов займется Административный офис (порядка 10 человек), который также будет заниматься документооборотом, аудитом Фонда, управлением и контролем за движением денег на счетах участников. «Админофис будет осуществлять техническое сопровождение денег», – пояснил господин Панченко.

Действующий Пенсионный фонд (основа солидарной пенсионной системы) будет заниматься персонифицированным учетом участников НФ (на базе имеющегося у ПФУ программного обеспечения) и коммуницировать с ними (заключать договоры и администрировать «личный выбор»). «Целесообразно предусмотреть централизацию выполнения функций администрирования на втором уровне пенсионного обеспечения», – уверен представитель регулятора фондового рынка. Это принцип «китайской стены»: ПФУ будет вести учет всех украинцев, на имя которых открыты индивидуальные пенсионные счета, но не будет иметь доступа к пенсионным накоплениям украинцев и не сможет их, например, направить на покрытие текущего дефицита солидарной пенсионной системы.

«НКЦБФР базируется на мировом опыте, который пытается приспособить к украинским реалиям, но не учитывает опыт НПФ, которые уже 15 лет работают в нашей стране. Больше всего вопросов возникает к экономическому обоснованию функционирования предложенной пенсионной системы», – сетует народный депутат Наталья Веселова.

Участники рынка НПФ говорят об отсутствии в концепции расчетов, основанных именно на украинских реалиях. Например, в ЕС средний уровень административных расходов системы второго уровня составляет 0,56%, поэтому в Украине этот уровень предложен на уровне 0,5%. «А какие будут реальные расходы на запуск проекта и в первый-второй год существования системы?» – задался вопросом член совета Национальной ассоциации НПФ Украины и Администраторов НПФ Александр Назаренко. Глава подразделения по управлению локальными активами группы ICU Григорий Овчаренко напомнил, что, по данным Всемирного банка, централизованные системы несут большие расходы, чем децентрализованные.

Жонглирование пенсиями

Выплачивать накопленные пенсии будет НФ, а управлять активами будущих пенсионеров до момента выплаты денег будет не государство, а частные компании. Украинцы смогут самостоятельно выбрать управляющую компанию из списка КУА, которые будут отвечать лицензионным требованиям регулятора. Требования для участников второго уровня – КУА и банков-хранителей – пока отсутствуют, но в комиссии обещают, что среди них будут требования к капиталу, персоналу, IT, к структуре собственности, риск-менеджменту, комплаенсу, внутреннему аудиту и контролю и т.д.

Алгоритм действий работающего украинца будет следующим: сначала он через сайт ПФУ заключит пенсионный контракт, потом выберет КУА, которая будет управлять его пенсионными накоплениями в НФ. Причем сменить КУА он сможет в любой момент. И только с четвертого года он сможет выбрать тип инвестиционного портфеля: консервативный, умеренный и активный. «Участники системы, которые не выберут КУА самостоятельно, будут автоматически распределены между КУА, которые получили доступ ко второму уровню. Начиная со второго года функционирования системы эффективность работы КУА – прибыльность вложений – будет влиять на результат автоматического распределения», – пояснил Александр Панченко. По его оценкам, самостоятельный выбор сделают не более 2% участников второго уровня – около 250 тыс. человек, тогда как остальные (12,75 млн человек) будет «распределены».

В первый год работы второго уровня размер отчислений составит 2% от заработной платы работника, которые будут платиться независимо от ставки ЕСВ. «Сейчас мы предлагаем, чтобы каждый следующий год размер взноса увеличивался на 10% от темпа прироста среднегодовой заработной платы. Логично, что рост отчислений будет осуществляться только при условии роста средней заработной платы», – поясняет господин Панченко. Предполагается, что через 8 лет (в лучшем случае) или 17 лет (в худшем случае) украинцы смогут безболезненно для своих доходов отчислять 15% своей зарплаты на пенсионный счет. Пенсионные взносы предпринимателей привяжут к обороту их бизнеса.

Но рост реальной средней зарплаты может оказаться низким. «Рост средней заработной платы не соответствует росту реальной зарплаты, поэтому в условиях роста цен и повышения стоимости коммунальных услуг вкладчики потеряют еще больше», – считает Александр Назаренко.

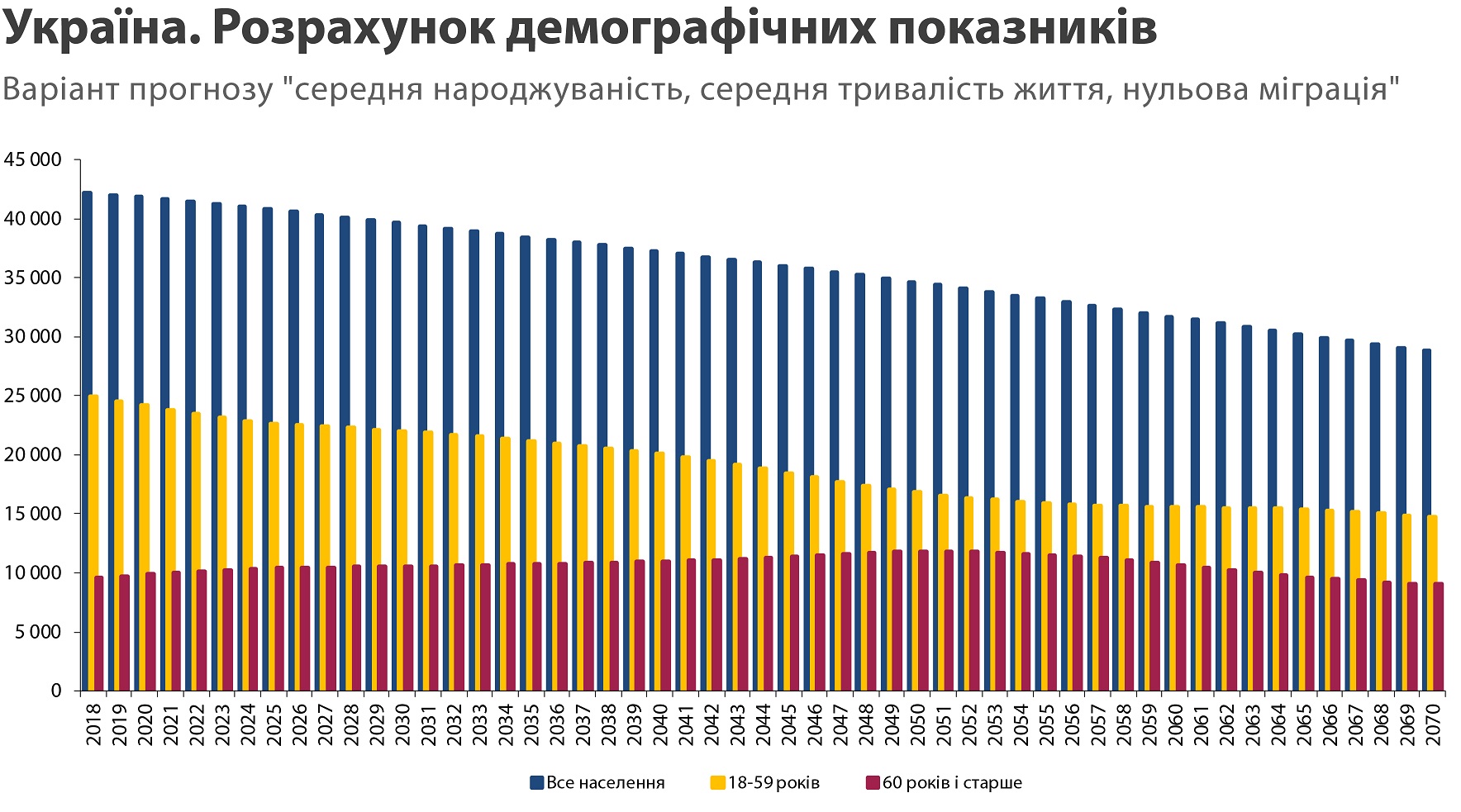

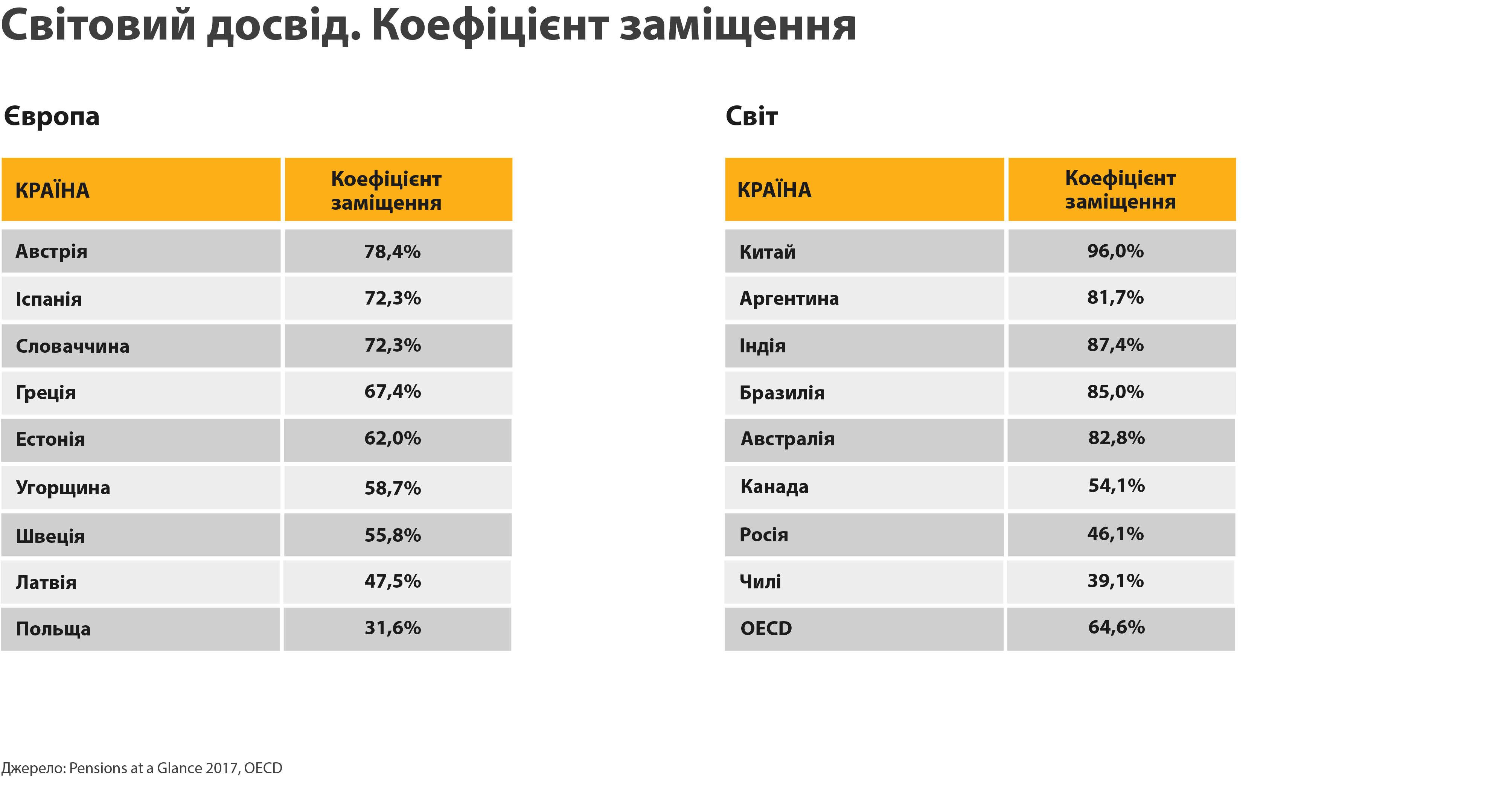

Сейчас средний коэффициент замещения в солидарной пенсионной системе составляет 33% (столько составляет средняя пенсия от средней зарплаты; этот показатель показывает уровень падения дохода работающих после выхода на пенсию), но в ближайшие десять лет он упадет до 20%. Накопительная система, по мнению правительства, – это единственный способ избежать «зубожіння» будущих пенсионеров. Ведь после 30 лет индивидуального пенсионного накопления средний украинец сможет поднять этот показатель на 7,5-33,1 процентных пункта в зависимости от пола, ставки отчислений и сценария макроэкономического развития страны.

Бонусом должно стать полное освобождение украинцев от налогообложения пенсионных накоплений на всех этапах. Налоги на «доходы» не надо будет платить ни с суммы пенсионных взносов, ни с суммы полученного на них инвестиционного дохода, ни с суммы пенсионных выплат после выхода на пенсию.

Работа над ошибками

НКЦБФР хочет позволить КУА на первом этапе инвестировать до 100% пенсионных накоплений в ОВГЗ, то есть финансировать за счет денег украинцев текущий дефицит госбюджета, который в том числе вызван необходимостью покрывать дефицит Пенсионного фонда. Но КУА будут доступны и другие инструменты. До 50% денег можно будет держать на депозитах, в том числе до 10% в одном банке. До 40% – в акциях или корпоративных облигациях, включенных в биржевой реестр, но не более 10% на одного эмитента. До 10% денег можно будет вложить в ценные бумаги нерезидента, например в акции Apple или Facebook, но не более 5% на одного эмитента.

Такие лимиты будут у консервативного портфеля. В умеренных и активных портфелях лимиты инвестирования будут иными – более рискованными. Участники рынка переживают, что контроль за инвестированием средств будет слабым. «НКЦБФР должна не допускать превышения норматива инвестирования в активы, контроллеры которого связаны так или иначе с контроллерами денег второго уровня. Задача комиссии – не допустить хищения денег людей в карман образованных и опытных, – утверждает генеральный директор Украинской федерации страхования Галина Третьякова. – Комиссия должна заниматься не распределением рынка между игроками, а созданием равных правил игры».

Система пенсионных выплат будет дифференцированной. Если сумма накоплений на момент достижения 60 лет составит меньше 60 размеров текущей минимальной зарплаты, эти деньги будут выплачены единоразово. Если средств будет накоплено больше, то участник сможет выбрать либо пенсию на определенный срок (не менее 10 лет), либо пожизненную пенсию (для этого нужно будет заключить договор со страховой компанией). В случае смерти пенсионные накопления будут передаваться по наследству. Отдельно должна быть прописана возможность досрочного использования накопления для дорогостоящего лечения будущего пенсионера.

Риски банкротства банков и эмитентов, в которые будут инвестироваться пенсионные средства, также всегда актуальны. Защитить пенсионные взносы могут частичными госгарантиями, например, на взносы за последние полтора года – пять лет, но это потребует дополнительных расходов госбюджета. Второй вариант – страхование пенсионных взносов – потребует дополнительных расходов Пенсионного фонда, что снизит инвестиционный доход от пенсионных накоплений. Третий вариант – наименее затратный – ввести усиленный контроль. «Это не дает прямых гарантий, но позволит установить качественный показатель – бенчмарк – и постоянно следить за его соблюдением. Это функции Совета Накопительного фонда и регулятора», – сказал Александр Панченко.

Опасения участников рынка вызывает отсутствие в концепции реформы механизмов защиты сбережений украинцев от возможной «экспроприации» их государством. «Централизованные системы более уязвимы, чем децентрализованные», – говорит управляющий директор компании «Озон Капитал» Андрей Золотухин. Григорий Овчаренко привел пример Венгрии и Болгарии, где государство на определенном этапе самостоятельно воспользовалось сбережениями будущих пенсионеров. Аналогичная проблема была и в России, где часть накоплений будущих пенсионеров потратили на выплату пенсии нынешним пенсионерам.

Поэтому предложенная модель пенсионной системы будет усовершенствована. «Мы готовы дорабатывать концепцию с учетом замечаний и предложений участников рынка. Поэтому просим сформулировать ваши предложения и выслать нам», – сказал глава НКЦБФР Тимур Хромаев.

Подписывайтесь на новости FinClub в Telegram, Viber, Twitter и Facebook.

Похожие материалы (по тегу)

ТОП-новини