ПриватБанк больше не «приват»

Власть договорилась с собственниками ПриватБанка Игорем Коломойским и Геннадием Боголюбовым о «мягкой» национализации. Государство получает 100% акций ПриватБанка и ставит свой менеджмент – новым главой правления будет экс-министр финансов Александр Шлапак. Основная причина смены владельцев крупнейшего банка – только госбюджет может покрыть «дыру» в балансе на 146 млрд грн, а основной повод провести национализацию именно сегодня – начавшийся на прошлой неделе отток средств клиентов до 2 млрд грн в день.

Воскресенье 18 декабря стало эпохальным днем для банковской системы, которая уже три года находится в состоянии тяжелого финансового кризиса. Власть решилась на шаг, к которому НБУ и правительство морально готовились два года: ПриватБанк национализирован. Крупнейший частный банк страны становится государственным по «добровольной» инициативе его прежних собственников Игоря Коломойского и Геннадия Боголюбова. «Частные акционеры ПриватБанка обратились к правительству с предложением, чтобы государство в интересах клиентов банка стало его полным собственником», – заявили вчера в Кабинете министров за полчаса до полуночи.

Спецоперация была проведена максимально быстро. Вчера вечером в Администрации президента заседал Совет национальной безопасности и обороны, который одобрил национализацию, после чего Кабинет министров поддержал «предложение Национального банка и Совета финансовой стабильности о переходе ПАО «ПриватБанк» в стопроцентную государственную собственность». Для проведения национализации власть заручилась и поддержкой основного кредитора – МВФ.

Как будет проведена национализация

Механизм национализации прописан в законах № 78-VIII «О мерах, направленных на содействие капитализации и реструктуризации банков» и № 4452-VI «О системе гарантирования вкладов физлиц». По похожей схеме в 2009-м государство установило контроль над Укргазбанком, Родовид Банком и банком «Киев». В 2015 году Минфин не стал национализировать Дельта Банк, но гарантировал, что ПриватБанк, как единственный частный системный банк, находится под защитой бюджета.

«Государство в лице Министерства финансов станет владельцем 100% акций ПАО «ПриватБанк» и гарантирует бесперебойное функционирование этого учреждения и сохранение средств его клиентов», – пообещали в правительстве. На конец III квартала уставный капитал ПриватБанка составлял 21,26 млрд грн, собственный – 30,29 млрд грн. Банк на 49,9816% был подконтролен Игорю Коломойскому, на 41,5769% – Геннадию Боголюбову, остальные акции – у других лиц и менеджмента, в частности, главе правления банка Александру Дубилету принадлежало 2,7249%.

Читайте: Государство надеется на Коломойского

Согласно достигнутым договоренностям, государство покупает эти акции ПриватБанка за условную 1 грн. После чего проводится дополнительная эмиссия акций ПриватБанка, которую выкупит Минфин в обмен на облигации внутреннего государственного займа (ОВГЗ). Речь идет о 15-летних бондах на сумму до 116 млрд грн. Однако докапитализация будет растянута во времени – в ближайшие дни государство внесет в капитал банка лишь часть суммы. Если государственному ПриватБанку понадобятся «живые» деньги, он сможет продать ценные бумаги Нацбанку либо другим банкам.

Для сравнения: за три года банкопада ФГВФЛ компенсировал вклады физлиц на 80,32 млрд грн.

Почему собственники «отдали» банк

В 2015 году ПриватБанк прошел стресс-тестирование НБУ, по итогам которого был определен размер дефицита капитала и трехлетний план докапитализации банка. Но акционеры не спешили его выполнять. К началу декабря ПриватБанк оставался единственным учреждением из первой двадцатки банков, который все еще не завершил второй этап докапитализации. НБУ постоянно переносил крайний срок верификации данных о докапитализации банка примерно на 30 млрд грн.

Общая сумма «дыры» в балансе банка не называлась ни Нацбанком, ни ПриватБанком, порождая на рынке слухи, что ее размер составляет от 100 млрд грн до 152-166 млрд грн, которые были «зарезервированы» правительством в Меморандуме с МВФ в 2015-2016 годах для поддержки банковской системы. Причины недостатка капитала: кредитование связанных лиц, потеря кредитных портфелей в оккупированном Крыму и зоне АТО, трехкратная девальвация гривны.

Опубликованный на днях Отчет о финансовой стабильности показывал, что, по примерным расчетам FinClub, непокрытый кредитный риск ПриватБанка может составлять от 85,4 млрд грн до 96,6 млрд грн. Тогда пресс-секретарь ПриватБанка Олег Серга отмечал, что «качество активов у крупнейшего банка гораздо выше остальных крупнейших» и советовал исходить из аудированной информации. Катастрофических проблем в ПриватБанке не видела ни компания PricewaterhouseCoopers, которая аудировала отчет банка за 2015 год, ни рейтинговое агентство Fitch, которое в конце ноября подтвердило международный рейтинг банка на уровне ССС (у Украины рейтинг выше – «В-»). «Была такая компания Enron, и была такая компания Arthur Andersen», – вспомнил один из собеседников FinClub, который осведомлен о ситуации в банке.

До сих пор не было исчерпывающего ответа ПриватБанка на подозрения в выводе в 2014 году из страны $1,8 млрд по импортным контрактам. Вопросы возникали и по портфелю кредитов связанных лиц – якобы ежемесячные потери процентного дохода составляли до 500 млн грн. Но этого не было в отчетности. «Мы продолжали быть прибыльными и исправно возвращали кредиты НБУ», – подчеркивает замглавы правления банка Дмитрий Дубилет. На 1 октября банк должен был Нацбанку 21,1 млрд грн.

Кто заплатит за огосударствление банка

Размер «дыры» составлял 146 млрд грн, говорит источник FinClub, близкий к правительству, но налогоплательщики «заплатят» только 116 млрд грн – формально за счет увеличения госдолга.

До 30 млрд грн могут покрыть другие кредиторы. В капитал ПриватБанка могут конвертировать депозиты акционеров и менеджмента, а также обязательства по еврооблигациям ПриватБанка двух выпусков на $375 млн. Из-за этого риска цены на евробонды ПриватБанка рухнули еще в ноябре.

Есть риски и для Акцент Банка (А-Банк). Формально банк принадлежит братьям Суркисам, но, по информации FinClub, Национальный банк воспринимает А-Банк как связанный с ПриватБанком.

Почему национализация проведена именно сегодня

Необходимость национализации ПриватБанка понимали и правительство Арсения Яценюка, и правительство Владимира Гройсмана, и Международный валютный фонд, и Госдеп США, но принятие этого решения постоянно откладывали из-за дефицита «политической воли» и страха спровоцировать новый Майдан. Глава НБУ Валерия Гонтарева обещала решение вопроса ПриватБанка до конца 2016 года. Национализация ожидалась в канун Нового года, чтобы празднующие украинцы (НБУ уже утвердил график выходных) не успели отреагировать на нее.

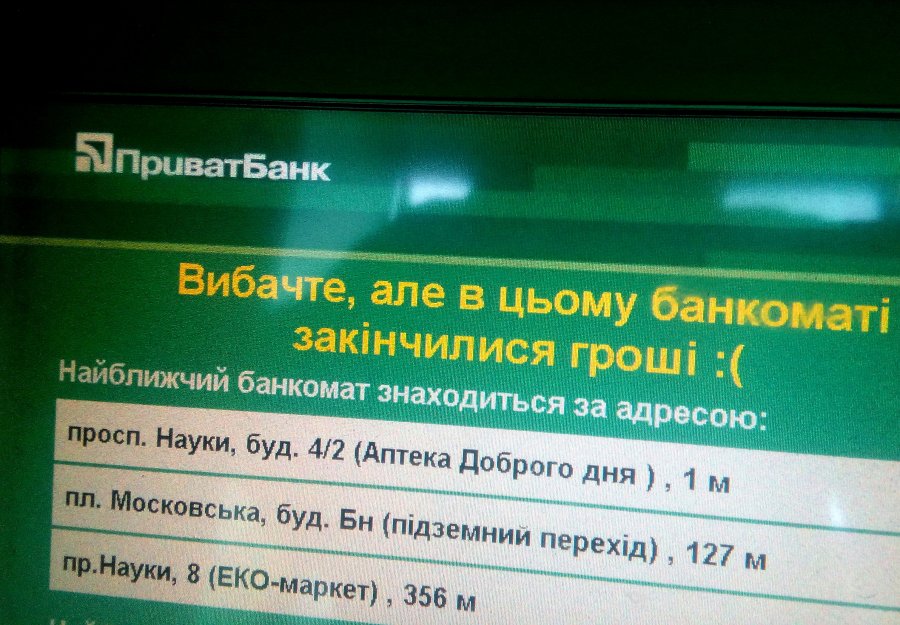

Но произошел фальстарт, поскольку банк столкнулся с рекордным оттоком денег и мог просто не протянуть две недели до праздников. «С тех пор как началась война, наш банк пережил семь информационных атак. Любой другой банк не пережил бы любую из них. Но последняя атака, которая началась неделю назад, была самой тяжелой. Каждый день мы обновляли рекорды по количеству средств, выданных паникующим клиентам в банкоматах и отделениях», – сказал Дмитрий Дубилет. Банкоматная сеть последние дни выдавала свыше 2 млрд грн в день. «Решение о добровольной и мирной передаче банка во владение государству было принято ровно в тот момент, когда мы поняли, что эту информационную атаку мы можем не пережить», – добавил он.

В ПриватБанке считают, что подошли к национализации с чистой совестью. «Мы не нарушили ни одного обязательства перед клиентами. В очереди на утро понедельника нет ни одного неисполненного клиентского платежа», – говорит первый замглавы ПриватБанка Олег Гороховский.

Что будет с клиентскими деньгами и платежами

Национализация ПриватБанка означает, что государство гарантирует сохранность всех денег на текущих и депозитных, гривневых и валютных счетах клиентов – физических и юридических лиц.

«Переходный период начинается с 19 декабря. Государство обеспечит плавный переход, стабильную работу этого учреждения в обычном для ее клиентов режиме», – пообещали в сообщении. Однако в ближайшие несколько дней банк будет работать по «особому» графику.

Чтобы максимально ускорить процесс вхождения государства в банк, Национальный банк вчера признал ПриватБанк «неплатежеспособным», поэтому сегодня утром в банк заходит временная администрация Фонда гарантирования вкладов физических лиц. Но, вероятно, уже во вторник вечером ее могут вывести из ПриватБанка, поскольку население негативно воспринимает словосочетание «временная администрация» (неудивительно, ведь с рынка выведено 87 банков).

Обычно в период работы временной администрации платежи банка замораживаются, но учитывая уникальность ситуации (порядка 50% всех платежей в стране проходит через ПриватБанк), в этом случае сделано исключение. Платежи населения будут проводиться без остановок – договоренности об этом достигнуты с платежными системами VISA и MasterCard. Но юрлицам и физлицам-СПД придется подождать. Операции по зачислению денег на карты и счета юрлиц проводятся в стандартном режиме, в том числе зачисление валютной выручки, тогда как расходные операции не проводятся (подбивается баланс), а будут исполнены после 9:00 вторника.

Ключевой актив банка – IT-система Приват24. Дмитрий Дубилет говорит, что все сервисы ПриватБанка будут работать как прежде: «Страшно признаться, но я не думаю, что клиенты или сотрудники почувствуют особую разницу в работе банка. И я не верю, что государство отберет iPad у наших сотрудников в отделениях и вместо них вручит им счеты».

Кто возглавит ПриватБанк

До национализации ПриватБанка регулятор каждый день «снимал» копию данных об остатках на счетах клиентов банка. Интересы НБУ представлял Юрий Блащук. Источники FinClub говорили, что должность главы правления могли оставить Александру Дубилету, поскольку он с 1997 возглавлял банк, но эту идею не воспринял МВФ, ведь инсайдерские кредиты выдавались именно при нем. Переговоры проводились со многими, в том числе с первым главой правления ПриватБанка (в 1992-1997 года) Сергеем Тигипко, но он отказался. Желающего не могли найти.

«В банке появится новый председатель правления – Александр Шлапак, который сформирует новую команду топ-менеджеров. Старая команда готова и будет оказывать им всяческую поддержку», – говорит Олег Гороховский. «Переходный период, в течение которого мы будем вводить в курс дела новую команду, будет длиться несколько месяцев», – уточнил Дмитрий Дубилет. Александр Шлапак известен как министр финансов в первом правительстве Арсения Яценюка – с 24 февраля по 2 декабря 2014 года. Также он работал в Секретариате президента Виктора Ющенко. Александр Шлапак знает о ПриватБанке не из сообщений прессы. С 1993 по 1998 годы он был директором Львовского филиала, потом директором Западного главного управления и заместителем председателя совета ПриватБанка.

Деловая репутация менеджмента ПриватБанка, скорее всего, будет признана «небезупречной» и они не смогут ближайшие три года руководить другими банками. Дмитрий Дубилет уже сообщил, что, возможно, посвятит 100% своего времени проекту iGov, но это волонтерство будет недолгим.

Долгожданный позитив на фоне рисков

В правительстве утверждают, что принятое ими решение «спасло как ПриватБанк, так и всю банковскую систему». Решение о национализации ПриватБанка является прогрессом в процессе закрытия олигархического банкинга в Украине. С 2014 года всех своих банков лишились, в частности, Николай Лагун, Олег Бахматюк, Константин Жеваго, Александр Адарич. Свои банки остаются у Вадима Новинского, Виктора Пинчука, Рината Ахметова, Сергея Тигипко, Петра Порошенко.

Вместе с национализацией ПриватБанка государство устанавливает контроль над большей частью банковской системы. Активы ПриватБанка, Ощадбанка, Укрэксимбанка и Укргазбанка составляют, по данным на конец III квартала, 675 млрд грн – 53% всех активов банковской системы. «”Приват” – это эпоха и драйвер развития всей системы. Эпоха закончилась. Национализация – это шанс для других банков. Прежде всего для Ощада и Альфы/Укрсоца. Рынок будет сильно меняться уже в ближайшие полгода. Посмотрим, у кого получится перехватить значимую долю», – говорит управляющий директор Айбокс Банка Евгений Березовский.

Национализация ПриватБанка – это не завершение истории, а только ее начало. Во-первых, это решение позитивно воспримут на Западе. «Один из барьеров на пути транша МВФ устранен, безусловно, у нас в очередной раз подрос госдолг, но это для Украины не так страшно, для докапитализации выпущены длинные облигации и вбрасываться в рынок они будут постепенно, думаю, в течение нескольких лет, – прогнозирует член исполкома Украинского общества финансовых аналитиков Виталий Шапран. – Кроме того, нельзя исключать, что после докапитализации и одного-трех лет работы ПриватБанк будет приватизирован, такие случаи в мировой истории есть, например AIG при ипотечном кризисе в США». Напомним, что сейчас готовится приватизация Ощадбанка и Укрэксимбанка. Возможно, ЕБРР уже в 2018 году купит до 20% акций Ощадбанка.

Но процесс национализации ПриватБанка таит в себе и ряд рисков. Первый риск – желание и способность экс-собственников банка вернуть инсайдерские кредиты, которые брались, в частности, для финансирования их нефтяного, ферросплавного, туристического бизнеса. «Вопрос погашения его кредитов не стоит на повестке дня даже в 2017 году, это может оказаться длительным процессом и, возможно, убыточным для государства», – отмечает эксперт.

Второй риск – возможная паника клиентов и продолжение оттока вкладов, что негативно повлияет как на инфляцию, так и на валютный курс. «Банки, торгующие на межбанке, понимают, что вхождение государства в ПриватБанк – это плюс. А те, кто торгует на кэш-рынке, используют любую новость, чтобы расшатать рынок», – предупреждает Виталий Шапран. Поэтому, будет ли власть вводить ограничения на вывод денег, зависит исключительно от поведения клиентов. Юридические лица хранили в ПриватБанке на 1 октября 40,7 млрд грн (в валюте – 19,3 млрд грн), физические лица - 155,2 млрд грн (в валюте – 85,5 млрд грн).

ТОП-новини