Заемщики остались без защиты

Закон «О потребительском кредитовании» почти за год работы так и не смог защитить заемщиков от недобросовестных действий банков и финансовых компаний. Закон де-факто не работает, поскольку его нормы нарушают 70-100% учреждений. В Нацбанке уже нашли виновного в этой ситуации: парламент не наделил их полномочиями наказывать нарушителей (укр.).

Вторая волна затопила рынок

Банки и другие кредитные учреждения почти год живут в новой реальности. В июне 2017-го вступил в силу закон «О потребительском кредитовании», который запретил им рекламировать кредиты под 0%, обязал раскрывать потенциальным заемщикам реальную стоимость займов, предоставлять им паспорт кредита с ежемесячным графиком погашения и получать от клиентов письменное подтверждение понимания кредитных условий. Заемщики получили право в одностороннем порядке разорвать кредитный договор в течение первых двух недель его действия.

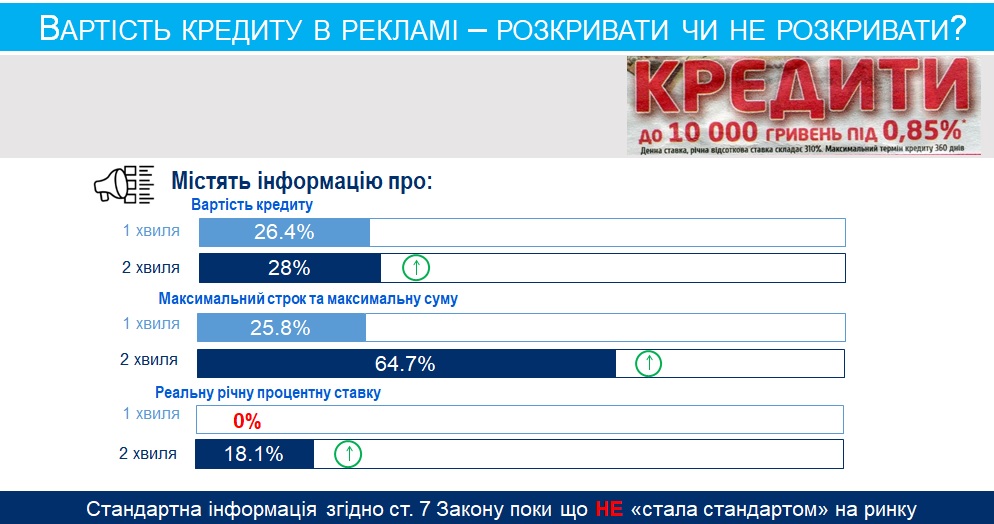

Проект USAID «Трансформация финансового сектора» перед вступлением этого закона в силу провел исследование, которое выявило, что 74% рекламных материалов банков не содержат данных о стоимости кредитов. Вторая волна исследования с декабря 2017-го по февраль 2018-го показала, что до 100% банков и небанковских финансовых учреждений нарушают нормы закона.

Кредиторы по-прежнему своей рекламой вводят украинцев в заблуждение. 72% рекламы не содержит финансовой информации, а 10,4% – вещает о беспроцентных кредитах под 0%. И доля рекламы «нулевых» кредитов по сравнению с первой волной исследования даже выросла с 8,8%. «В большинстве рекламных материалов не указываются процентные ставки, чтобы на такую рекламу вообще не распространялась норма закона», – объясняет руководитель юридического направления проекта USAID «Трансформация финансового сектора» Татьяна Грищенко. Лишь 18,1% рекламы включала реальную процентную ставку, максимальные срок и сумму кредита.

Только в 15% случаев потенциальным заемщикам выдавали для ознакомления паспорт кредита до заключения договора. И только в 2,4% случаев они получали полный объем предусмотренной законом информации. Чаще всего умалчивалась реальная годовая процентная ставка и общая стоимость кредита. Корректную информацию о реальной процентной ставке получили лишь 24% «тайных покупателей». «Лишь в 22% визитов консультант по просьбе заемщика позволил ему взять копию проекта договора с собой. Этот показатель демонстрирует незначительное улучшение по сравнению с визитами первой волны», – говорится в результатах исследования USAID.

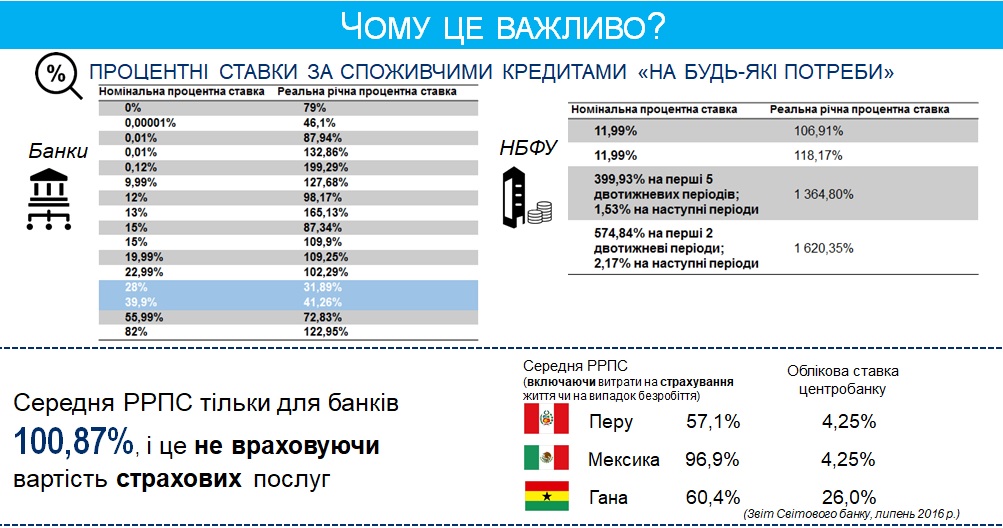

Некоторые учреждения взимают с клиентов высокую комиссию за выдачу или обслуживание кредита. Из-за этого займы на 4-6 тыс. грн сроком на 6-12 месяцев в банках стоят от 32% до 200% годовых. Аналогичные ссуды финкомпаний обойдутся в 1600%. Ни одна из небанковских компаний не кредитовала дешевле 100%, а стоимость некоторых кредитов достигала отметок и 1364,8%, и 1620,35% годовых. «Это единственное существенное отличие в практиках кредитования небанковских учреждений и банков. По другим вопросам, таким как практика страхования или наличие в договорах положений, которые могут рассматриваться как нарушение законодательства, существенные различия не были выявлены», – утверждают в USAID.

Провальной оказалась норма закона о страховых услугах. В 100% случаев «тайным покупателям» навязывалась конкретная страховая компания, и они не могли выбрать ее из минимум трех, как требует закон. Более того, во многих договорах фигурирует норма о том, что страхование не является обязательным, поэтому клиент не сможет оспорить ее, рассказала Татьяна Грищенко.

Без контроля

Закон нарушают как банки, так и небанковские учреждения. Но у последних есть возможность обойти нормы закона, например, выдав кредит сроком менее 30 дней или на сумму менее одной минимальной заработной платы (3723 грн). Член Нацкомфинуслуг Александр Залетов говорит, что большинство финансовых компаний воспользовались предусмотренной законом возможностью.

Представители банков считают, что в их сегменте рынка нарушений почти нет. «Если учитывать доли рынка компаний, которые работают с нарушениями и без нарушений, то результаты исследования были бы совершенно другими», – говорит заместитель главы правления УкрСиббанка Владимир Радин. Зампред правления ПУМБ Себастиан Рубай отметил, что в целом банки выполняют нормы закона о потребкредитовании, но могут быть и исключения. В ПУМБ специально выделили отдельное направление по контролю качества предоставляемых услуг.

Формально банк может отвечать требованиям закона – разработал стандарты договоров и паспорт кредита, аккредитовал страховщиков, но на практике клиент не получает все данные. Проблемы могут возникнуть с посредниками, которые проводят первичную консультацию клиентов. «Особое внимание следует уделить обучению сотрудников и консультантов банков, чтобы информация, которую они предоставляют потребителям, была точной и отвечала законодательству. Финансовым учреждениям целесообразно рассмотреть возможность проведения тренингов, тестирования для сотрудников, а также возможность внедрения дополнительных механизмов контроля, например, использование внутренних “тайных покупателей”», – советуют в USAID.

Заместитель руководителя проекта Юлия Витка сетует на отсутствие у финансовых регуляторов полномочий наказывать за нарушения. «У них нет права налагать штрафы за нарушение прав потребителей», – пояснила она. Эту же причину назвала первый замглавы Нацбанка Катерина Рожкова. «Закон о потребкредитовании установил перечень требований, но чтобы получить возможность реагировать на несоблюдение закона, нам необходимо принятие законопроекта № 2456-д об усовершенствовании защиты прав потребителей финансовых услуг. Эти два законопроекта шли пакетом, но второй все еще ожидает рассмотрения», – подчеркнула она.

Этот законопроект позволит проверять, насколько банки и небанковские учреждения выполняют требования закона, а при необходимости – наказывать нарушителей. «Заемщик, который берет кредит, должен знать, какой будет ставка, каким будет график погашения платежей, будет ли возможность погасить кредит досрочно, может ли банк в одностороннем порядке изменить условия кредитования. Он должен понимать свои права и рассчитывать свои реальные финансовые возможности при получении кредита», – говорит Катерина Рожкова. В USAID подсчитали: доля кредитов физическим лицам в портфеле банков на 1 марта 2018 года составляла 16,4%, а идентичный показатель в Польше был 64,3% на начало года. «Это отражает исторический факт, что рынок потребительского кредитования никогда не был хорошо развит в Украине, и финансовые учреждения никогда не рассматривали его как приоритетный», – отмечают в USAID.

Механизм наказания нарушителей уже есть у Нацкомфинуслуг. «Государственная регуляторная служба может разрешить нам проверить компанию, если на нее есть жалоба клиента», – сообщил член Нацкомфинуслуг Александр Залетов. За I квартал комиссия уже получила около 200 жалоб.

Подписывайтесь на новости FinClub в Telegram, Viber, Twitter и Facebook.

ТОП-новини