На межі вибуху

Сьогодні НБУ повинен «усунутися» з міжбанку, дозволивши банкам самостійно знайти рівноважний ринковий курс долара. Протягом останніх трьох місяців НБУ щодня проводив аукціони, в ході яких продавав банкам спочатку по $5 млн, а потім по $3 млн на день. Виходячи з поданих банками котирувань, він розраховував індикативний курс, який був рекомендований як курс для усіх інших угод на міжбанку, так і для готівкового ринку (допускалося 5-процентне відхилення).

Це призвело до того, що відмітка на міжбанку надовго завмерла на рівні 15,75 грн/$, в банківських обмінних пунктах – на рівні 16,53 грн/$, а на чорному ринку – понад 20 грн/$. Після того як 26 січня НБУ попередив банкірів про майбутні зміни, вони спрогнозували курс «не менше, ніж 20,5 грн/$» (див. «Підбір курсу»).

Не чекаючи четверга, НБУ вже почав послаблювати курс. Його офіційне значення підвищилося за три дні на 0,57 грн – до 16,73 грн/$, міжбанк також пішов вгору. Вчора банки купили валюти для своїх клієнтів на $382 млн по 16,81 грн/$, тоді як ще напередодні при курсі 15,88 грн/$ на торги було виставлено лише $223 млн.

Універсальна відмова

Очікування зростання курсу змушує банки шукати способи мінімізувати збитки. Один з клієнтів Універсал Банку вчора розповів FinMaidan, що йому відмовили у здійсненні щомісячного платежу в рахунок погашення валютного кредиту. Він щомісяця приносив у відділення банку гривню, за яку купував за курсом банку валюту для погашення боргу. «У мене не прийняли платіж за валютним кредитом. У відділенні сказали, що це їхнє внутрішнє розпорядження. Я написав заяву про це в банк і зателефонував до Нацбанку», – розповів FinMaidan позичальник.

У відділенні банку, де не прийняли платіж, сказали FinMaidan, що усі платежі за кредитами приймаються «в ту дату, яка вказана в договорі». Однак в договорі вказується не день платежу, а крайній термін платежу – «до 10-го числа». Це дозволяє клієнту зробити платіж заздалегідь в будь-який зручний день за курсом на день погашення. Тепер же йому у відділенні запропонували зробити це саме 10 лютого, коли курс може становити очікувані банкірами «понад 20 грн/$».

У центральному офісі Універсал Банку запевняють, що це непорозуміння. «Ніяких внутрішніх розпоряджень і обмежень в нашому банку немає. Якщо клієнт прийшов погасити черговий платіж за кредитом у зазначені в договорі терміни, банк зобов'язаний прийняти у нього цей платіж», – сказали в прес-службі.

Неминуче підвищення

Індикативний курс лише формально демонстрував низький курс. Основні ж угоди укладалися за набагато вищою ціною. Тому після того як курс знову стане ринковим, банкіри обіцяють його зростання як на міжбанку (до рівня 20-22 грн/$), так і на готівковому ринку. І банкам невигідно «сьогодні» приймати гривню від позичальників, щоб «завтра» отримати збиток під час купівлі валюти. «Банк повинен купувати валюту для валютних позичальників на міжбанку. Якщо курс там зросте, то банк не зможе продавати долари клієнтам собі у збиток», – говорить скарбничий однієї з великих установ. Побоюватися варто позичальникам усіх банків.

Останніми місяцями банки продавали валюту позичальникам для виконання ними своїх валютних зобов'язань або за офіційним готівковим курсом (близько 16,5 грн/$), або пільговим, який був трохи нижчим. «Позичальники банку «Фінанси та Кредит» можуть скористатися спеціальним пільговим курсом купівлі валюти для погашення кредитів. Курс визначається щотижня по понеділках. На сьогодні це 14 грн/$, що досить комфортно для тих клієнтів, які прагнуть виконати свої зобов'язання перед банком», – повідомили в прес-службі банку «Фінанси та Кредит». У банку «Надра» використовували пільговий курс 10 грн/$, а клієнти УкрСиббанку кажуть, що платили по 15 грн/$.

Багато інших банків зовсім не використовували пільгові курси або пропонували їх тільки найбільш незахищеним категоріям позичальників. «Ми пропонували пільговий курс для клієнтів Луганської та Донецької областей – 9,5 грн/$», – говорить начальник управління розробки продуктів Укрсоцбанку Ольга Шостак. Після переходу всіх гравців на ринковий курс пільгові курси можуть зникнути або їх значно підвищать. «Ми пропонуємо іпотечним позичальникам спеціальний курс: залежно від багатьох параметрів він становив 11, 13 або 15 грн/$. Перегляд курсу залежатиме від розвитку ситуації на валютному ринку», – повідомили у Райффайзен Банку Аваль.

Зменшили оберти

У 2014 році лізингові компанії уклали нових договорів на 3,5 млрд грн, підрахували в асоціації «Українське об'єднання лізингодавців». Ринок впав майже вдвічі, оскільки в попередні два роки обсяг нового бізнесу становив близько 6 млрд грн на рік. За рік найактивнішим учасником ринку стала компанія «ОТП Лізинг»: нових договорів укладено на 1,1 млрд грн – на компанію припала третина від обсягу нового бізнесу всього ринку. Договорів на 612,9 млн грн уклала компанія «Райффайзен Лізинг Аваль», на третьому місці – «Український лізинговий фонд» (509,4 млн грн).

Загальний портфель лізингових компаній виріс на 17,35% – до 15,2 млрд грн. Найбільший портфель – 3,27 млрд грн – також у «ОТП Лізингу» (+ 64,4%). В останні два роки компанія придбала портфелі двох своїх конкурентів – «Євролізингу» в 2013 році і «ІНГ Лізингу» в 2014-му. На другому місці «Райффайзен Лізинг Аваль» – 3,18 млрд грн (+ 46%), на третьому – «ВТБ Лізинг Україна» – 2,46 млрд грн (+ 5,24%).

Скорочення портфеля спостерігалося тільки у двох компаній: «УніКредит Лізинг» (-11,56%, до 1 млрд грн) і «ВіЕйБі Лізинг» (-16,61%, до 239,5 млн грн). В «УніКредит Лізинг» кажуть, що не укладають нових договорів з IV кварталу 2013 року. А «ВіЕйБі Лізинг» скорочує активи з 2011 року, але після виникнення проблем у ВіЕйБі Банку (у нього введено тимчасову адміністрацію), цей процес прискорився. За інформацією джерела FinMaidan на лізинговому ринку, більше півтора року власники «ВіЕйБі Лізингу» намагаються продати актив або хоча б частину портфеля, однак безрезультатно.

Не аграріями єдиними

Торік у лізингових компаній виникло багато проблем. Крім девальвації гривні, яка підкосила фінансове становище лізингоотримувачів (найчастіше лізингові договори укладаються з прив'язкою до курсу долара), лізингові компанії зіткнулися з недобросовісними клієнтами. Наприклад, агрохолдинг «Мрія» восени не лише відмовився виконувати зобов'язання перед кредиторами, але й не повертав лізингодавцям належну їм техніку (див. «Кредитори втрачають "Мрію"»).

«Ми отримали вказівку від наших акціонерів проводити більш виважену політику і відмовитися від співпраці з такими клієнтами», – розповів топ-менеджер однієї з лізингових компаній з іноземним капіталом. Втім, за інформацією джерела на ринку, після того, як основного акціонера «Мрії» Миколу Гуту оголосили в міжнародний розшук, а управління холдингом взяла на себе рада кредиторів, лізингові компанії усе ж отримали доступ до техніки та обладнання і пообіцяли повернути її вже найближчим часом.

При цьому учасники ринку визнають: незважаючи на усі ризики, агросектор, як і раніше, залишається одним з найбільш привабливих секторів української економіки. «Але з тим рівнем захисту прав кредиторів, який існує сьогодні, будь-яке фінансування – лізингове або банківське – стане навіть для них менш доступним», – вважає генеральний директор компанії «УніКредит Лізинг» Лариса Чернишова.

«Серед клієнтів «ОТП Лізингу» 57% – компанії агросектору. Зараз відбувається зміщення з боку великих холдингів у бік середніх і дрібних компаній. Раніше ми активно видавали обладнання компаніям енергетичної та промислової галузей. Але поки тимчасово призупинили лізингове фінансування обладнання», – говорить генеральний директор компанії «ОТП Лізинг» Андрій Павлушин.

Крім того, у другій половині минулого року лізингові компанії переглянули умови співпраці з клієнтами та підвищили ставки з фінансування. «До травня вартість фінансування в доларах становила 9,9%. У травні ми підняли її на 0,6% – до 10,5%», – розповіли в «Порше Лізинг Україна». Фінансування з прив'язкою до євро коштує 11,5%, а в гривні – плаваюча ставка, яка залежить від тримісячного індексу UIRD. У «ОТП Лізинг» за рік вартість фінансування в гривні виросла з 18% до 23%. «Далі збільшувати розмір ставки ми не плануємо: це поріг рентабельності бізнесу, а ми зацікавлені, аби лізинг був вигідний клієнту», – говорить Андрій Павлушин.

ТОП-13 лізингових компаній по об'єму нового бізнесу

| № | Компанія | Новий бізнес, млн грн | Загальний портфель, млн грн |

| 1 | "ОТП Лізинг" | 1115,9 | 3274,5 |

| 2 | "Райффайзен Лізинг Аваль" | 612,92 | 3117,7 |

| 3 | "Український лізинговий фонд" | 509,40 | 2080,6 |

| 4 | ALD Automotive | 318,13 | 1079,5 |

| 5 | "Порше Лізинг Україна" | 268,36 | 1039,5 |

| 6 | Autocredit + | 213,44 | н/д |

| 7 | "ВіЕйБі Лізинг" | 129,00 | 239,5 |

| 8 | "Авіс Україна" | 117,40 | 391,9 |

| 9 | "Ілта" | 72,90 | 421,0 |

| 10 | Lend-lease | 57,15 | н/д |

| 11 | Scania Credit | 50,49 | н/д |

| 12 | "УніКредит Лізинг" | 4,62 | 1007,4 |

| 13 | "ВТБ Лізинг Україна" | н/д | 2465,4 |

| Всього | 3469,72 | 15177,0 |

Від власників вимагають відкритись

Нацбанк вирішив бути більш жорстким до банків з непрозорою структурою власності. Відучора постанова № 859, якою НБУ встановив пільговий режим незастосування санкцій до банків за порушення ними нормативів, не поширюватиметься на фінустанови з невідомими власниками.

Ця норма закріплена постановою НБУ № 75, яка набрала чинності 3 лютого. При цьому регулятор не дає визначення фрази «непрозора структура власності». У прес-службі Нацбанку вчора не змогли дати їй характеристику. «Проблеми банків почалися ще в 1990-х роках, коли тільки створювалася банківська система України. Тоді поголовно була анонімна структура власності банків. І їх метою було зібрати грошей для фінансування основного бізнесу власника», – раніше говорив перший заступник глави НБУ Олександр Писарук.

Інформація про структуру власності публікується на сайтах банків і Нацбанку. FinMaidan вивчив її і з'ясував, що дані про власників істотної участі (понад 10% акцій) відсутні у 13 з 155 банків, що мали банківську ліцензію на початок лютого. Це невеликі установи: Фінбанк, Акцент-банк, Неос Банк, Радикал Банк, Унікомбанк, Перший інвестиційний банк, Юніон Стандарт Банк, «Юнісон», «Альянс», «Український капітал», Укркомунбанк, Фінанс Банк, «Велес». Втім, непрозорою можна назвати і структуру власності банків у разі, якщо ними володіють юрособи, кінцеві власники яких невідомі.

Легка доля

Постанова № 859 дозволяє НБУ не застосовувати до банків санкції за порушення нормативів мінімального розміру регулятивного капіталу (Н1) і достатності регулятивного капіталу (Н2). Банки зможуть не зменшувати регулятивний капітал у разі зростання максимального розміру кредитного ризику на одного контрагента (Н7) через девальвацію або у разі формування резервів під проблемні активи.

Щоб уникнути заходів впливу, банки повинні самообмежитися: не виплачувати дивіденди; не кредитувати інсайдерів; не викуповувати і достроково не погашати облігації, крім погашення їх з дисконтом вище 50%; не викуповувати свої акції.

Банкіри по-різному оцінюють це рішення регулятора. З одного боку, воно може стимулювати деяких власників банків розкритися перед НБУ та громадськістю. Вкладникам буде простіше вирішити, чи довіряють вони не тільки банку, але й конкретному його власнику. «Проводиться понад 300 розслідувань щодо збанкрутілих банків. До відповідальності було притягнуто 36 осіб, з яких 10 є власниками банків», – повідомляв раніше заступник директора-розпорядника Фонду гарантування вкладів фізосіб Андрій Оленчик.

Але з іншого боку, деякі установи можуть піти навіть на великі втрати, аби не розкривати інформацію про власників. «Кожне керівництво Нацбанку свого часу вимагало розкривати інформацію про власників. І якщо акціонери ряду банків за стільки років не зробили цього, то у них є для цього конкретні причини. І навряд чи вони зараз побіжать показувати Нацбанку свою структуру власності», – вважає заступник голови правління одного з банків.

Банки, в яких відсутні власники істотної участі на 1 жовтня 2014 року

| Місце за активами | Банк | Об'єм активів, млрд грн |

| 45 | Фінбанк | 3,18 |

| 72 | Акцент-банк | 2,09 |

| 81 | Неос Банк | 1,67 |

| 87 | Радикал Банк | 1,39 |

| 92 | Унікомбанк | 1,21 |

| 97 | Перший інвестиційний банк | 1,09 |

| 104 | Юніон Стандарт Банк | 0,87 |

| 107 | "Юнісон" | 0,77 |

| 119 | "Альянс" | 0,58 |

| 135 | "Український капітал" | 0,48 |

| 145* | Укркомунбанк | 0,43 |

| 148 | Фінанс Банк | 0,29 |

| 152 | "Велес" | 0,22 |

* дані на 1.07.14

Окружний адміністративний суд Києва зобов'язав ліквідатора ЕРДЕ Банку повернути компанії «Граве Україна страхування життя» майже 11 млн грн. На думку судді, ці кошти є власністю не страховика, а його клієнтів-фізосіб, а отже, на них поширюються гарантії Фонду гарантування вкладів. У реальності отримати цю суму майже неможливо.

Самовільне виведення

Банкіри хочуть убезпечити себе від втрати іпотечних застав. Незалежна асоціація банків України звернулася до Верховної Ради з пропозицією внести до законодавства ряд норм, необхідних для вирішення проблеми банківської системи. Серед них є норма про те, щоб навіть у випадку самовільної реконструкції або перепланування позичальником об'єкта нерухомості, який перебуває в заставі, він залишався в іпотечній заставі банку. Асоціація посилається на випадки визнання в суді недійсними договорів іпотеки на тій підставі, що площа будівлі, переданої в іпотеку, була незаконно збільшена самим же позичальником.

З цим стикався Укрсоцбанк в ході судового розгляду з мережею ресторанів швидкого харчування «Пузата хата». У 2010 році Господарський суд Києва визнав недійсним іпотечний договір і вивів з реєстру нерухомого майна ресторан біля Бессарабського ринку. Підставою став той факт, що площа будівлі була незаконно збільшена на 108,9 кв. м ще в 2003 році. Тому на момент підписання договору реально не існувало будівлі площею 1,01 тис. кв. м, як було офіційно зазначено в договорі. «Такі випадки трапляються і складають десь 25-30% від загального кредитного портфеля під забезпечення іпотекою», – пояснює головний юрисконсульт управління підтримки мережі з повернення проблемної заборгованості клієнтів роздрібного бізнесу Укрсоцбанку Олександр Голинський.

Щоб ліквідувати цю лазівку, НАБУ пропонує внести зміни до законів «Про іпотеку», «Про держреєстрацію прав на нерухоме майно та їх обтяжень» і Цивільний кодекс. Буде прописано, що «іпотека» зберігається на самовільно побудовані, реконструйовані і переплановані об'єкти.

Боротьба з шахрайством

Випадки виведення застав з-під іпотеки не рідкісні. «У практиці нашого банку їх було кілька. При цьому в суді нам вдалося встановити факт того, що видозмінений об'єкт є предметом іпотеки, спочатку переданим у забезпечення кредиту, а згодом – звернути стягнення на дану нерухомість», – говорить директор департаменту стягнення заборгованості в судовому порядку банку «Фінанси та Кредит» Олег Андрієвський.

При цьому існують різні способи виведення застав. «Йдеться не тільки, наприклад, про самовільне збільшення площі, а й про розподіл предмета іпотеки на декілька об'єктів, отримання кількох свідоцтв на право власності, і, як наслідок, зникнення, за документами, предмета іпотеки в первісному його вигляді. Такі випадки зустрічаються не часто, але вони є», – зазначає начальник управління кредитування фізичних осіб банку «Хрещатик» Олена Трояновська.

Банкіри пояснюють, що якщо пропоновані НАБУ зміни будуть внесені в законодавство, їм не доведеться докладати додаткових зусиль для боротьби з подібним шахрайством. «Дані зміни виключать можливість, хоч і незначну, на згаданих підставах оскаржувати дію договорів іпотеки», – говорить начальник сектору юридичної підтримки клієнтів – фізичних осіб ОТП Банку Ярослав Кордяк. «Позичальник просто не зможе подати позовну заяву до суду з вимогою визнати договір застави недійсним», – говорить радник голови правління Євробанку Василь Невмержицький.

Крім того, це дозволить знизити витрати банків. «Банки зможуть трохи зекономити, скоротивши витрати на виїзні перевірки об'єктів застави. Не скажу, що всі установи неухильно дотримувалися власного регламенту перевірок, але досі цьому питанню приділялося багато уваги. Якщо зміни будуть внесені, виїзні перевірки можна буде робити рідше», – додає експерт.

Клієнтські переваги

Ці зміни можуть бути корисні і для позичальників, наприклад, у випадку законної реконструкції об'єкта нерухомості. Тоді його вартість може бути підвищена, що дозволить вивести із застави інші об'єкти або уникнути проблеми довнесення застав у разі їх знецінення.

«Теоретично, якщо реконструкція буде проведена з дотриманням усіх норм і документально оформлена, банк може взяти до уваги зміни. Згоду на продаж об'єкта застави отримати зовсім нескладно: якщо позичальник не може виконувати зобов'язання за кредитом і готовий здійснити продаж, згідно з усіма вимогами кредитора, банк охоче піде йому назустріч. Але якщо реконструкція проведена самовільно, без оформлення усіх необхідних документів, її проведення ніяк не враховуватиметься у вартості об'єкта застави», – каже Василь Невмержицький.

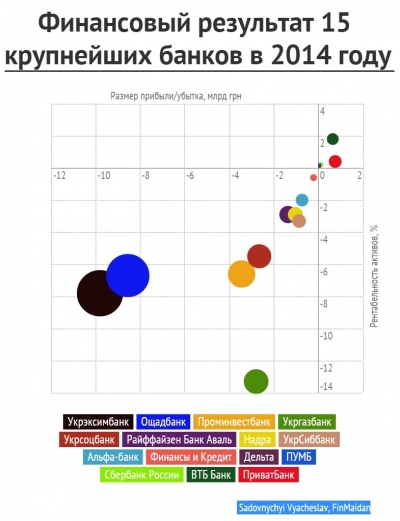

Минулий 2014 рік став для України найскладнішим з моменту здобуття нею незалежності в 1991-му. Непростим він виявився і для банківського ринку. Фінансові, валютні, економічні та військово-політичні потрясіння відбилися і на діяльності банків – і не найкращим чином. У п'ятницю остання з 15 найкрупніших установ опублікувала фінансову звітність за IV квартал. Тепер можна підбити підсумки: з 15 банків дві третини закінчили рік зі збитками в 31,52 млрд грн і лише третина – з сумарним прибутком всього 1,6 млрд грн. Ці дані не є секретом ні для фінансистів, ні для журналістів, які регулярно вивчають фінансові звіти банків.

Державні втрати

Найбільші банки країни минулоріч втратили 30 млрд грн. На державні установи припало 21,1 млрд грн – найбільших збитків зазнав Укрексімбанк (-9,8 млрд грн). Із звітності банку випливає, що втрати викликані формуванням резервів під проблемні кредити. На це протягом року було витрачено 17 млрд грн. А портфель безнадійних кредитів Укрексімбанку досяг 22,4 млрд грн. У банку не прокоментували FinMaidan свій негативний фінансовий результат.

На другому місці опинився Ощадбанк – він втратив 8,5 млрд грн, також через витрати на резерви (12,2 млрд грн). Держбанк за минулої влади кредитував будівництво сонячних електростанцій в Криму, але після анексії Росією півострова обслуговування боргу припинилося. «Якби не сталася окупація Криму, наш прибуток досяг би 1,1 млрд грн», – заявив голова правління Ощадбанку Андрій Пишний. Втрати Укргазбанку (-2,8 млрд грн) істотні, але в рази менші. Менеджмент банку пояснив це погіршенням якості кредитного портфеля через анексію Криму, неплатоспроможність боржників, а також знеціненням основних коштів на сході країни.

Незважаючи на такі великі втрати, держава в особі Кабміну та НБУ гарантує банкам регулярну підтримку. Ощадбанк вже одержав у капітал 11,6 млрд грн, капітал Укрексімбанку планується збільшити на 5 млрд грн, а Укргазбанк потребує 4 млрд грн.

Резервні списання

Третє місце за збитками посів Промінвестбанк (-3,45 млрд грн). «Чистий прибуток банку, отриманий за дев'ять місяців, склав 1,077 млрд грн, однак необхідність резервування сформувала за підсумками чотирьох кварталів технічний збиток у 4,531 млрд грн», – заявили в прес-службі.

Теза «якби не анексія Криму, війна на Донбасі і девальвація гривні, то ми б залишилися прибутковими» проходить червоною ниткою через виправдувальні релізи практично кожного банку. «Це був об'єктивно важкий рік. Анексія Криму, військові дії на Донбасі стали каталізатором погіршення фінансового стану в країні. Ми були змушені у 2014 році сформувати 2,8 млрд грн резервів під знецінення кредитів, що призвело до річних збитків у 2,6 млрд грн, – розповідає фінансовий директор Укрсоцбанку Джакомо Волпі. – Такий обсяг резервів створює значну «подушку» для покриття ризиків, які можуть з'явитися в майбутньому».

У Райффайзен Банку Аваль (збиток 1,37 млрд грн) говорять, що девальвація гривні для них означає не тільки збиток, але й додатковий заробіток. «Банк володіє портфелем українських державних облігацій, прив'язаних до долара, вартість яких підвищується з подорожчанням долара проти гривні. Де-факто значна частка збитків, викликаних переоцінкою валютної позиції, була компенсована в 2014 році шляхом виплати першої частини облігацій, прив'язаних до долара, а інша частина на даний час враховується як частка капіталу і знайде відображення в майбутніх звітах про прибутки й збитки», – повідомили в прес-службі Райффайзен Банку Аваль.

Ренкінг найбільших банків за фінансовим результатом за 2014 рік, млрд грн

| № | Банк | Фінансовий результат | Активи |

| 1 | ПриватБанк | 0,75 | 204,59 |

| 2 | ВТБ Банк | 0,64 | 36,50 |

| 3 | Сбербанк Росії | 0,11 | 46,74 |

| 4 | ПУМБ | 0,05 | 35,44 |

| 5 | "Дельта" | 0,05 | 60,30 |

| 6 | "Фінанси та Кредит" | -0,22 | 34,20 |

| 7 | Альфа-банк | -0,74 | 36,69 |

| 8 | УкрСиббанк | -0,87 | 26,34 |

| 9 | "Надра" | -1,04 | 35,88 |

| 10 | Райффайзен Банк Аваль | -1,37 | 46,86 |

| 11 | Укрсоцбанк | -2,66 | 48,26 |

| 12 | Укргазбанк | -2,80 | 21,03 |

| 13 | Промінвестбанк | -3,45 | 52,66 |

| 14 | Ощадбанк | -8,56 | 128,10 |

| 15 | Укрексімбанк | -9,81 | 126,00 |

Вийшли в плюс

Прибуток минулого року заробили лише п'ять найбільших установ: ПриватБанк (749 млн грн), ВТБ Банк (642 млн грн), Сбербанк Росії (108 млн грн), ПУМБ (54 млн грн) і, несподівано, банк «Дельта» (46 млн грн), який вже рік відчуває складнощі з поверненням депозитів. «Дельта Банк зміг отримати прибуток у зв'язку зі збільшенням доходів: процентні доходи збільшилися на 41% – 1,9 млрд грн, комісійні – на 10% (315 млн грн), інші операційні доходи – на 248% (1,1 млрд грн). Це результат діяльності з реалізації кредитів клієнтів. Доходи з повернення раніше списаних активів збільшилися на 323% (432 млн грн)», – повідомили в прес-службі банку.

ПриватБанк також постраждав від кризи, але для його бізнесу ці втрати були некритичними. «У нас прибуток за рахунок роздрібу і грамотного управління ризиками. Усі необхідні резерви були створені, як і в інших», – зазначив прес-секретар ПриватБанку Олег Серга. З прибутком закінчив рік і ПУМБ донецького бізнесмена Ріната Ахметова. «Нам довелося значно перебудувати бізнес-модель, провести колосальну роботу з підвищення ефективності й сформувати великий обсяг резервів, у першу чергу по Криму та східному регіону. Ми змогли збільшити наш операційний дохід з 2,4 млрд грн до 3,7 млрд грн, стали пильніше контролювати усі витрати банку. У минулому ПУМБ отримав рекордне співвідношення операційного доходу до витрат (коефіцієнт С/I склав 30,7%) – на кожну витрачену гривню операційних витрат ми заробили 3 грн доходу», – пояснює голова правління ПУМБ Сергій Черненко.

Сумне майбутнє

Банкіри досить песимістично оцінюють потенційні ризики 2015 року. Стрес-тест, який був проведений минулого року, не враховував втрати в Криму та на Донбасі. Але навіть без цих факторів він виявив потребу в докапіталізації найбільших банків на 56 млрд грн. Це означає, що загроза отримання збитків зберігатиметься увесь нинішній рік. До того ж зараз обговорюється ідея другого стрес-тесту, яка покаже реальну потребу банків у капіталі.

Складно банкам буде генерувати прибуток від операційної діяльності, оскільки рецесія економіки поступово погіршує їх кредитні портфелі. «Кредитування в 2015 році буде все ще обмежено. У першу чергу це пов'язано з економічною ситуацією в країні: зростання ВВП цього року не очікується, а отже, і реальні доходи населення не зростатимуть. Збережеться тенденція минулого року: банки сконцентруються на роботі з проблемною заборгованістю і продовжать оптимізувати витрати», – говорить перший заступник голови правління Укрсоцбанку Тамара Савощенко.

* Розмір кулі і її розташування по осі X ідентичні розміру прибутку/збитку банку за 2014 рік. Вісь Y показує рентабельність активів кожного з банків - який відсоток від розміру активів становить прибуток або збиток банку, тобто скільки він заробляє або втрачає на кожній 1 грн активів. Виходячи з цього найбільш збитковим за показником рентабельності активів стає Укргазбанк, а найприбутковішим - ВТБ Банк, тоді як за розміром фінансового результату ці місця займають Укрексімбанк і ПриватБанк відповідно.

Страховики понад усе

Новим главою Нацкомісії, що здійснює держрегулювання у сфері ринків фінансових послуг, став Ігор Пашко, а її членами – Ольга Гурбич, Ольга Максимчук, Денис Яструба і Олександр Зальотов. Попередній склад комісії ще в жовтні звільнився за власним бажанням, аби не підпасти під дію люстрації. А тимчасовий в.о. глави Максим Поляков пройшов до парламенту. Члена комісії Віктора Берліна було звільнено лише 30 січня.

Головною відмінністю нинішнього складу регулятора від попередніх є призначення на керівні посади фахівців страхового ринку. Ольга Гурбич була директором департаменту страхових продуктів СК «Allianz Україна», Денис Яструба – юристом СК «Країна», Ольга Максимчук відповідала за андерайтинг, методологію та перестрахування в СГ «ТАС», де вона була заступником голови. Олександр Зальотов минулого року став президентом Ліги страхових організацій України. Представників лізингових, факторингових компаній, а також кредитних спілок до складу членів комісії Петро Порошенко не включив.

Колишній співробітник Укрексімбанку, Укрінбанку та Правекс-банку Ігор Пашко майже невідомий страховому ринку, тому виникають сумніви у можливості необхідних змін. «Більшість нових членів комісії – це гарні виконавці: андерайтери, юристи. Наприклад, я брав на роботу в СК «Провідна» Ольгу Максимчук, можу дати їй лише позитивні характеристики. Але щоб змінити ситуацію на небанківському фінансовому ринку, потрібні кардинальні зміни і жорсткі рішення», – говорить FinMaidan голова комісії зі страхування Українського товариства фінансових аналітиків В'ячеслав Черняховський. «До складу регулятора увійшли люди, що працюють на страховому ринку. Але, як і раніше, з нами ніхто не радився, кандидатури не обговорював, наші побажання не враховував. Є склад комісії, але немає ідеології, якої ця комісія буде дотримуватися. А якщо немає ідеології, то немає і особливих надій на зміни на ринку», – нарікає генеральний директор Української федерації страхування Галина Третякова. До того ж учасники ринку не хотіли б посилення окремих компаній за рахунок інших, адже відомо, що СК «Країна» належить Петру Порошенку, а СГ «ТАС» – Сергію Тігіпку.

Олександр Зальотов у 2014 року став радником голови Нацкомфінпослуг. «Йому навіть виділили кабінет в комісії», – сказало FinMaidan джерело в комісії. Більш того, 27 січня Олександр Зальотов заявив, що «кулуарне призначення керівників Нацкомфінпослуг суперечить духу реформ», тому відбір кандидатів необхідно здійснювати прозоро. «Кожен кандидат повинен ознайомити громадськість з програмою невідкладних заходів з реформування страхового ринку, а також підписати меморандум про взаємодію і спільні дії c інститутами громадянського суспільства в частині реформування страхового ринку», – стверджував він.

Ставка на фондовий ринок

Нацкомісію з цінних паперів та фондового ринку очолив Тимур Хромаєв – один із засновників ІК «Арта», де він займався корпоративними фінансами, інвестиційним банкінгом, торгівлею цінними паперами і управлінням активами. Він має досвід роботи в банках «ТАС-Інвестбанк» і «НРБ-Україна», а також в уряді: у 1997-2001 роках він працював у Міністерстві фінансів, в тому числі начальником управління ринків капіталу.

Попередній голова Дмитро Тевелєв, а також члени комісії Олексій Петрашко, Олексій Тарасенко, Євген Воропаєв і Анатолій Амелін були звільнені в рамках люстрації. Замість них членами НКЦПФР стали Юрій Буца, Ігор Назарчук, Олександр Панченко та Дмитро Тарабакін.

Двоє з них – Юрій Буца та Ігор Назарчук – мають досвід роботи в комісії. Юрій Буца – син заступника міністра оборони Богдана Буци, який обіймав посаду міністра Кабміну в уряді Юрія Єханурова. Кандидатуру Юрія Буци влітку минулого року міністр економіки Павло Шеремета пропонував на посаду заступника міністра економрозвитку з питань євроінтеграції. Ігор Назарчук, який був начальником відділу розвитку законодавства ДКЦПФР, зараз працює в адвокатській фірмі «Васько і Назарчук» і спеціалізується в галузі цивільного, банківського, фінансового та корпоративного права, інвестицій та цінних паперів.

Дмитро Тарабакін та Олександр Панченко – широко відомі як активні учасники фондового ринку. Дмитро Тарабакін є керуючим директором ІК «Драгон Капітал» і брав участь у процесі створення біржі ПФТС. Олександр Панченко в 2008 році очолив компанію «Трійка Діалог Україна», де відповідав за управління активами, НПФ та ІСІ. До цього працював в інвестиційній групі «Міленіум Капітал» та ІК «Проспект Інвестментс».

Новий склад комісії може продовжити реформи, розпочаті попереднім складом НКЦПФР. «У мене з'явився привід порадіти за майбутнє фондового ринку України. Він вперше за останні п'ять років потрапив у фокус уваги Адміністрації президента. Як ми не билися, не старалися, але ні фондовий ринок, ні нас не помічали. А програма розвитку фондового ринку перекидалася з Кабміну до Адміністрації президента і назад зі словами: «Не на часі». Але все, слава Богу, змінюється», – говорить FinMaidan екс-член комісії Анатолій Амелін.

Заступник голови Адміністрації президента Дмитро Шимків, представляючи співробітникам НКЦПФР їхнє нове керівництво, позначив ключові завдання: боротьба з корупцією, підвищення довіри до ринку і наповнення його інструментами, фінансування комісії учасниками ринку, розвиток напрямку іноземних цінних паперів, у тому числі міжнародних фінансових організацій, а також впровадження електронного документообігу. «Ми вже налагодили співпрацю з НБУ: якщо перші документи, необхідні для запуску ф'ючерсів, ми погоджували з Нацбанком кілька тижнів, то потім справа йшла набагато швидше. Сподіваюся, новий склад комісії продовжить розпочаті процеси», – вірить голова правління «Української біржі» Олег Ткаченко.

Очікування ринку цілком виправдані. Наприклад, Дмитро Тарабакін в «Драгон Капітал» більше 3,5 років працював над запуском в Україні подвійного лістингу – сьогодні його вже колишній роботодавець вивів на «Українську біржу» акції компанії «Миронівський хлібопродукт». Сам Дмитро Тарабакін активно пропонував державі «свій досвід». У квітні минулого року він направив листа прем'єр-міністру Арсенію Яценюку, в якому пропонував взяти на себе управління фондовим ринком, «якщо ви бачите необхідність у такому досвіді у вашому уряді й готові дати політичну підтримку реформам». А наприкінці грудня Рада Професійної асоціації реєстраторів і депозитаріїв пропонувала призначити Дмитра Тарабакина главою НКЦПФР.

«В цілому глава і нові члени комісії – люди з ринку, які, очевидно, досить ясно розуміють поточну ситуацію та виклики, що стоять перед фондовим ринком, конкретні напрямки реформ, які потрібно реалізовувати, а не повторювати це слово, як мантру. Тому хотілося б побажати новопризначеному керівництву регулятора якомога швидше ухвалити програму розвитку ринку і створити умови для її оперативного виконання. Але не варто забувати, що НКЦПФР – це не тільки голова та члени, але ще кілька сотень професіоналів. І ефективність їхньої роботи залежить, звичайно, не від персоналій, а від поставлених цілей», – вважає глава біржі «Перспектива» Станіслав Шишков. Схожа думка і у іншого учасника ринку. «Я особисто знаю лише двох людей, в яких можна не сумніватись. Думку про всю комісію можна буде скласти за підсумками. Кожний окремо може бути гарним професіоналом, але чи вийде із них команда - побачимо дуже швидко», – каже керуючий директор ІГ «Універ» Олексій Сухоруков.

Комерційні банки шукають і знаходять нові аргументи проти переведення бюджетних установ на обслуговування в державні банки. І хоча цій ініціативі уряду вже майже рік, приватні банки досі не можуть назвати ані розмір понесених втрат, ані кількість клієнтів, що пішли від них. Їхні ключові побоювання – погіршення якості роздрібного кредитного портфеля і відтік депозитів.

ТОП-новости