За якою ціною приватизують Ощадбанк

Вчора голова правління Ощадбанку Сергій Наумов вперше оприлюднив суму угоди з Європейським банком реконструкції та розвитку (EBRD), який планує стати співвласником банку. 100 мільйонів євро. Який саме розмір пакета отримає в перспективі інвестор, сторони не розголошують. Асоційований експерт Центру соціально-економічних досліджень «CASE Україна» Євген Дубогриз має власні розрахунки (рос.).

Припускаю, що мова йде про пакет в 20% або 25%. Радше навіть про 25%, бо за таких параметрів мультиплікатор price-to-book value of capital складе майже рівно 0,5. Аналогічно угоді з входження Міжнародної фінансової корпорації (IFC) до капіталу Укргазбанка.

Це дійсно важлива річ під час перемовин – пропонувати приблизно однакові умови сильним міжнародним інвесторам при приватизації (навіть незважаючи на різницю в операційній ефективності банків), щось на зразок «щоб ніхто не відчував себе ображеним, що переплатив». Правило гарного тону, як то кажуть.

Таким чином, вартість всього Ощаду оцінено десь у 400 млн євро.

В тому, що банк продається дешевше від власного капіталу, немає жодної зради. Такий ринок, такі умови, такий банк. Це цілком нормальна практика – продавати банки дешевше за власний капітал.

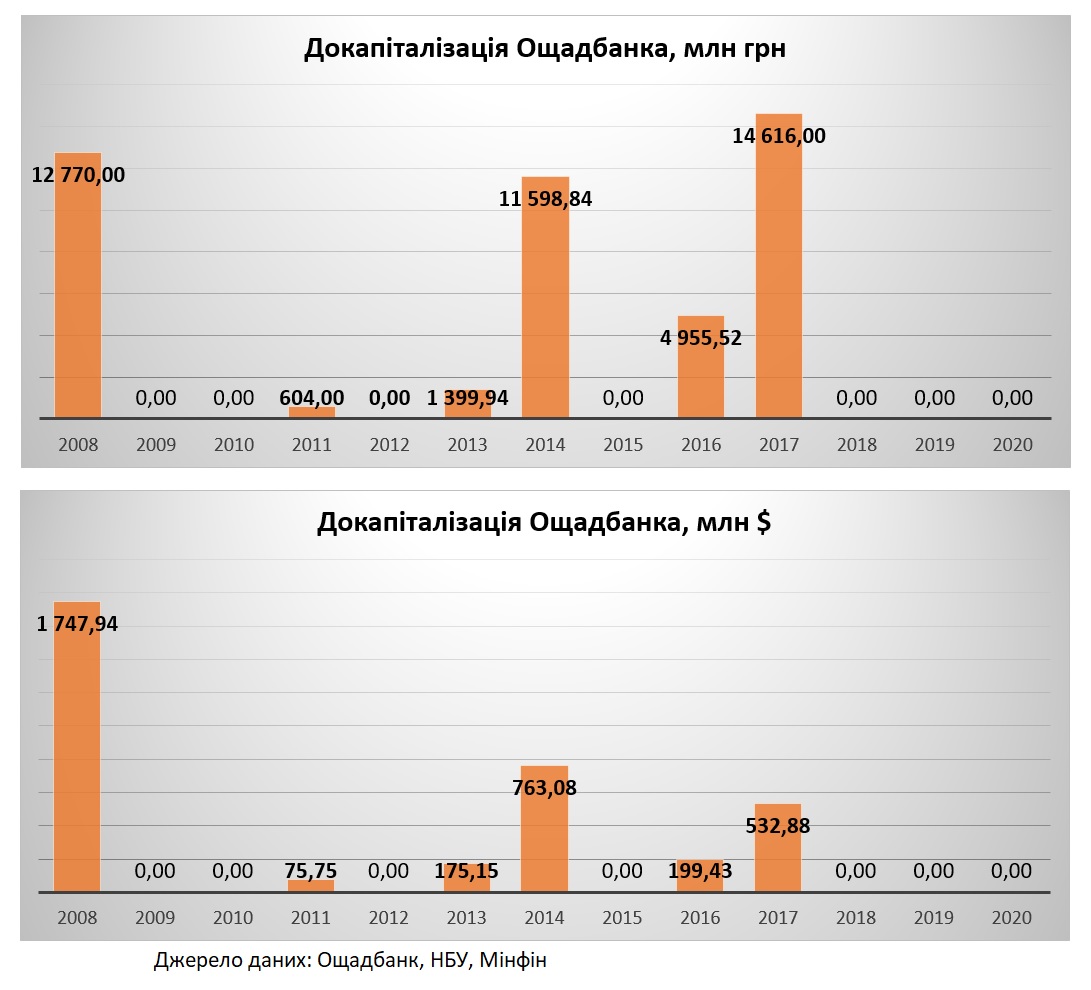

Проте за останні 12 років держава витратила на банк приблизно 2,85 млрд євро. Це лише прямі витрати на докапіталізацію, без урахування відсотків за ОВДП, якими уряд докапіталізовував банк.

Тобто банк коштуватиме десь у сім разів менше від того, скільки на нього витратила держава. А фактично держава отримає ще у чотири рази менше. І не стільки держава, скільки сам банк, бо ж кошти не підуть до держбюджету як «погашення» тих витрат, що були здійснені.

Це ще раз про ефективність держави як власника банків.

Опубліковано з дозволу автора – першоджерело.

Підписуйтесь на новини FinClub в Telegram, Viber, Twitter, Facebook

Схожі матеріали (за тегом)

ТОП-новини