Нацбанк расширит границы

Ограничения ослабевают

Спустя год после введения жестких ограничений на доступ населения к своим сбережениям на банковских счетах Нацбанк готов незначительно пересмотреть ограничения на снятие денег со счетов. Сейчас действует запрет на снятие гривневой налички на сумму более 150 тыс. грн в день, а валюты – свыше 15 тыс. грн в эквиваленте. «Может быть отменено ограничение по «прочим валютам». Это касается не долларов, а фунтов, рублей или франков. Можно отменить ограничение и посмотреть, как рынок будет вести себя», – заявил начальник управления валютных операций и анализа финансовых рынков НБУ Сергей Пономаренко.

Увидеть реакцию рынка на эту инициативу будет непросто, поскольку объем таких вкладов мизерный. По данным НБУ, на 1 марта валютный депозитный портфель населения составлял $12,53 млрд, или 347,7 млрд грн в эквиваленте. Однако российский рубль (452 млн грн) и прочие валюты (2,47 млрд грн) занимали в нем суммарно меньше 1%. Подавляющая часть розничных вкладов в иностранной валюте хранилась в долларах США (84%) и евро (15%).

Также НБУ изучает возможность изменения общего подхода к лимитам на снятие средств с банковских счетов. «Можно сделать переход от ежедневного лимита к недельному или месячному. Это сделает более комфортным снятие денег для тех, кто ходит в банки каждый день, чтобы забрать оттуда большие суммы», – сообщил Сергей Пономаренко. Например, вместо того, чтобы ходить в банк пять дней подряд и забирать по $630 в день, клиент мог бы договориться с банком, что в определенный день недели он приходит и забирает сразу $3150.

Еще одной инициативой, которая призвана вернуть клиентские средства в банки, может стать либерализация доступа к новым счетам. «Чтобы с новых текущих счетов можно было снять в рамках того, что внес наличными на этот счет. Это должно привлечь тех, кто забрал свои деньги в ячейки. Если эта будет внедрено, то посмотрим, принесут люди деньги или нет. И можно будет решать, снимать ли ограничения», – отметил Сергей Пономаренко.

Доверительная проблема

Эти лимиты подорвали доверие населения к банковской системе и побудили его хранить деньги в наличной, а не безналичной форме. «Потребуется некоторое время, чтобы клиенты снова доверили деньги банкам, при этом мы должны признать, что за последнюю неделю стало ясно, что существует положительная тенденция в снижении уровня оттока средств из банковской системы», – рассказывает директор департамента розничного бизнеса, член правления Пиреус Банка Илиас Музакис. НБУ еще не опубликовал данные о депозитах в марте, но за январь-февраль из банков ушло 11,77 млрд грн (-6%) и $1,19 млрд (-8,7%).

Но опасения банкиров, что снятие ограничений спровоцирует усиление оттока средств, все также сильны. НБУ еще в прошлом году на совещании с банкирами предлагал отменить лимиты, но банки выступали против. Это неудивительно, ведь они не могут выплатить вклады даже в заявленных лимитах и постоянно обращаются в НБУ за рефинансированием и стабкредитами. За 2014 год они лишились 58,2 млрд грн и $9,26 млрд средств розничных вкладчиков. «Причины – ограничение на снятие наличных средств клиентов, введение подоходного налога на доходы от депозитов, существенная девальвация национальной валюты, падение доверия населения к банковской системе в целом и множество других факторов», – перечисляет зампредседателя правления Сбербанка России Ирина Князева.

Рыночные решения

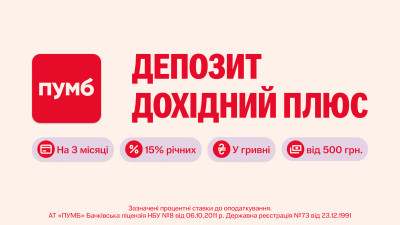

Банки уже сами начали делать попытки вернуть доверие клиентов, снижая влияние ограничений регулятора. «Часто банки предлагают льготные условия досрочного расторжения депозитов, поскольку законодательно это не запрещено. В то же время, в связи с введением плавающего валютного курса, будут появляться вклады, которые смогут уменьшить влияние курсовых разниц на размещенные на таком вкладе средства клиента», – говорит начальник отдела департамента розничных клиентов Кредобанка Андрей Курбатов. На рынке уже появилось предложение полуторалетнего депозита с доходностью 26%, при расторжении которого в любой момент клиент получит доходность не ниже 24% годовых.

Клиентам также начали предлагать именные депозитные сертификаты в валюте: на них не распространяются ограничения НБУ. «Депозитные сертификаты – ценные бумаги, позволяющие клиентам без ограничений получить всю сумму на руки по истечении договора. Но следует учитывать, что Фонд гарантирования вкладов гарантирует возврат средств лишь по именным сертификатам, депозитные сертификаты на предъявителя гарантированию за счет средств Фонда не подлежат», – напоминает начальник управления пассивных, комиссионных и сервисных продуктов ВТБ Банка Марина Кшинина.

ТОП-новини