НБУ посилить контроль за небанківськими установами

Національний банк посилить контроль за дотриманням мінімальних вимог та якістю звітності небанківських фінустанов.

Особлива увага НБУ буде прикута до небанківських фінустанов, які порушують мінімальні вимоги.

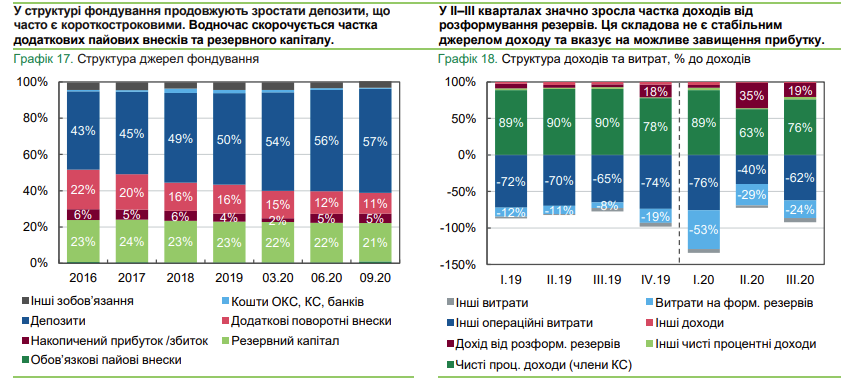

Найдовше від наслідків кризи відновлюватимуться кредитні спілки, які найімовірніше завершать рік зі збитками. Їм необхідно вжити заходів, щоб покращити показники діяльності.

Кредитні спілки, на відміну від решти небанківських фінустанов, не лише повільно відновлюють обсяги операцій, але й залишаються збитковими за результатами трьох кварталів. Пригнічують можливості їх росту загальне зниження платоспроможності населення, а також неготовність спілок надавати послуги дистанційно через орієнтацію на готівкові розрахунки і нерозвиненість електронних продуктів.

Зниження платоспроможності позичальників негативно вплинуло й на якість кредитного портфеля, яка стрімко погіршилась. Близько третини кредитів прострочено на понад 90 днів, що вдвічі вище за показник ІІ кварталу.

Додатковий вагомий чинник такої динаміки – відсутність важелів роботи з проблемною заборгованістю. Кредитні спілки, як і інші кредитори, від початку карантину не можуть нараховувати штрафи та пені фізичним особами за несвоєчасне обслуговування позик.

Попри погіршення якості портфеля, відображені кредитними спілками витрати на формування резервів у ІІІ кварталі знизились. А доходи від розформування резервів за останні шість місяців навіть перевищили витрати на їх формування, що дало змогу кредитним спілкам за результатами ІІ та ІІІ кварталів продемонструвати незначний прибуток. Це свідчить про недостатньо консервативне відображення втрат від погіршення якості кредитного портфеля.

Кредитні спілки надалі мають дооцінити резерви через погіршення якості портфеля та належно відобразити частку прострочених кредитів після набуття чинності відповідних регуляторних вимог. Це найімовірніше призведе до погіршення показників платоспроможності низки гравців.

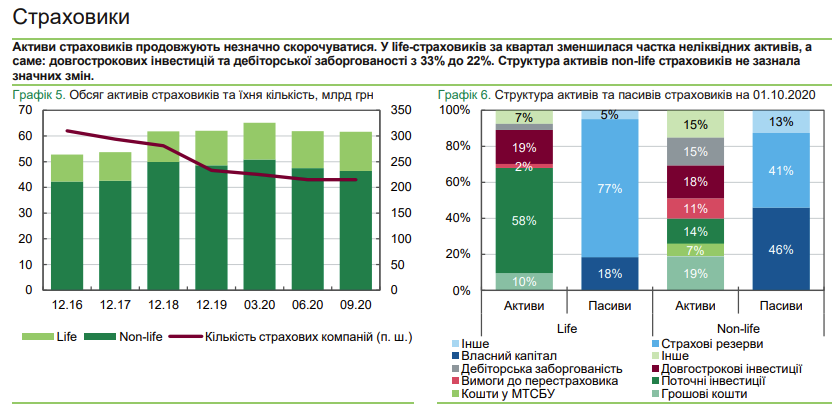

У ІІІ кварталі активи страховиків також продовжували знижуватися. Проте це не позначилося на обсягах страхових премій, які зросли порівняно з ІІ кварталом та показниками докризового І кварталу – на 26% та на 3% відповідно. Хоча це все ще нижче, ніж показники попереднього року. Страхові виплати зростали аналогічними темпами, тож рівень виплат майже незмінний – 36% для ризикового страхування та 12% для страхування життя.

Найшвидше зростали премії за КАСКО, страхуванням майна та вогневих ризиків, страхуванням фінансових ризиків. Дещо повільніше – за ОСЦПВ. Структура страхових премій протягом кварталу не зазнала суттєвих змін.

Відновлення обсягів страхування значною мірою вплинуло на фінансовий результат страховиків у ІІІ кварталі, який дещо зріс. Проте операційна ефективність страховиків все ще залишається низькою. Кількість порушників вимог регулятора до платоспроможності за квартал знизилась. Однак 45 страховиків-ліцензіатів станом на 1 жовтня не виконували повною мірою вимогу до платоспроможності та достатності капіталу. Якість активів на покриття вимог до платоспроможності за квартал суттєво не змінилась, щоправда знизилась частка прав вимог до перестраховиків.

Досі значну частку в активах переважно невеликих страховиків займає нерухомість, вартість якої найімовірніше є завищеною. Тому протягом наступного року впроваджуватимуться зміни до характеристик активів, що є прийнятними для покриття резервів страховими компаніями. Зокрема буде знижено роль нерухомого майна, адже воно часто є неліквідним і не може бути швидко використаним перш за все non-life страховиками для виконання своїх зобов’язань.

Крім того, для перевірки коректності відображення страховиками активів та зобов’язань з 1 січня 2021 року розпочнеться оцінка загального фінансового стану страховика. Цей процес складатиметься з двох етапів: на першому зовнішні аудитори підтвердять якість відображення активів, резервів та позабалансових зобов’язань страховиків, а на другому – Нацбанк, базуючись на цих оцінках, оцінить дотримання страховиками вимог до капіталу.

Активи фінансових компаній, попри зниження їх кількості, зросли у ІІІ кварталі 2020 року переважно через відновлення кредитування: обсяг наданих протягом кварталу кредитів домогосподарствам зріс на 47%, а корпораціям – на 58%.

Разом із кредитуванням відновлюється й лізинг. Обсяг лізингових операцій зріс на 46% і на 6% порівняно з ІІ кварталом та з аналогічним періодом 2019 року відповідно. Обсяг факторингових операцій фінкомпаній дещо скоротився. Однак цей показник залишається вищим, ніж за аналогічний період минулого року.

У ІІІ кварталі фінансові компанії продовжували генерувати прибутки. Після нетривалого падіння обсягу операцій, у ІІІ кварталі 2020 року ломбарди наростили кредитування, наблизившись до торішніх показників. Як і раніше, основним джерелом доходу є процентні доходи, що формують 86% надходжень, та зросли порівняно з аналогічним періодом попереднього року. Рентабельність діяльності, повторюючи тренди попередніх років, дещо знизилась і становить 7,2%.

Обсяги операцій небанківських фінустанов відновились до докарантинних показників. Очікується, що більшість секторів продемонструє прибутки за результатами року.

Підписуйтесь на новини FinClub в Telegram, Viber, Twitter, Facebook

Схожі матеріали (за тегом)

ТОП-новини