Депозитные ставки скатываются с горы

Национальный банк из-за высокой инфляции удерживает учетную ставку неизменной с мая на уровне 12,5%, но банки все лето продолжали снижать депозитные ставки для населения. И хотя средняя доходность годовых гривневых вкладов превышает 14%, крупнейшие банки уже привлекают вклады по более низким ставкам. И они видят потенциал дальнейшего их снижения (укр.).

Стабильность учетной ставки

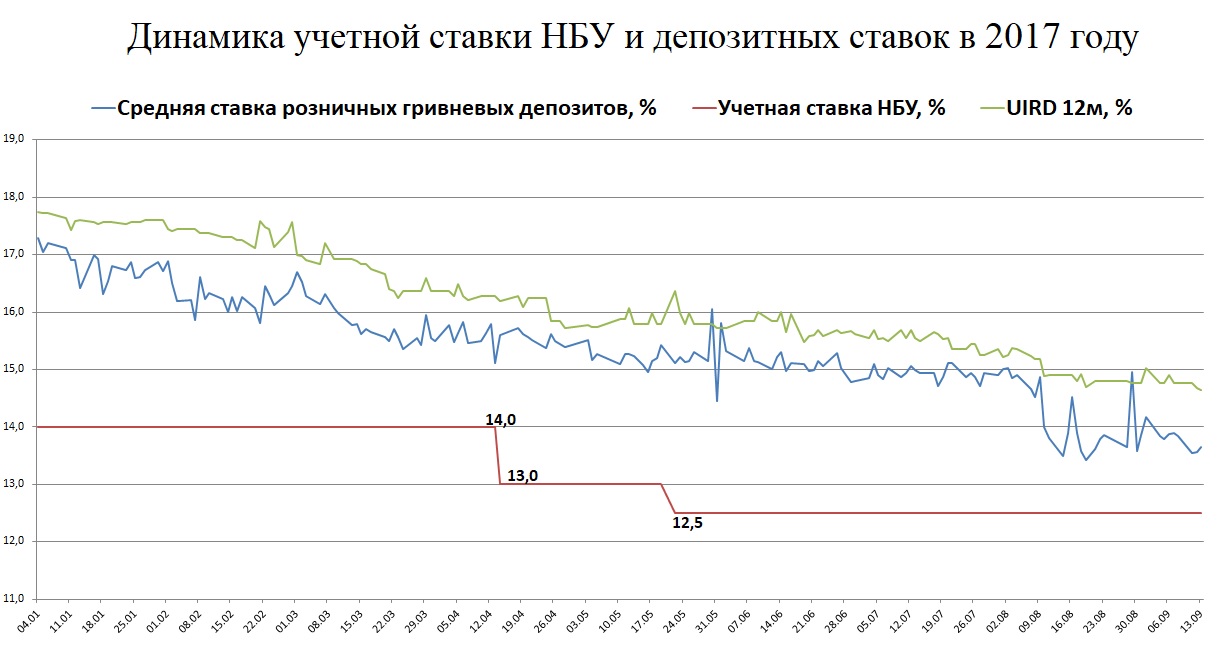

Нацбанк в минувший четверг в очередной раз оставил без изменений ключевой индикатор стоимости своих ресурсов – учетную ставку. Если в I полугодии он активно снижал ее с 14% до 12,5%, то с мая НБУ не пересматривал ставку ни разу.

Проценты по розничным вкладам в банковской системе такой стабильностью похвастаться не могут. Индекс UIRD, который мониторит ситуацию в 20 банках с крупнейшими депозитными портфелями, показывает за этот же период более существенное снижение доходности, которое не прекращалось даже летом: 12-месячные вклады подешевели с начала года с 17,74% до 14,65%, в том числе с июня более чем на 1 п.п. Параллельный подсчет НБУ по всем банкам и всем вкладам показывает снижение средней доходности гривневых вложений с 17,3% до 13,7%.

FinClub проанализировал отчетность банковской системы. По итогам I полугодия, на 21 банк, у каждого из которых было больше 1 млрд грн гривневых депозитов, приходилось 125,7 млрд грн, или 93,8% всех гривневых депозитов населения. Среди этих учреждений 80,4% вкладов – 101,1 млрд грн – были накоплены в десяти банках, которые сейчас предлагают по годовым депозитам меньше 14%. И лишь 11 крупных банков с менее чем 20% вкладов привлекают их под ставки в 14-17%.

Крупнейший банк страны ПриватБанк еще недавно предлагал клиентам ставки выше рынка, но сейчас ситуация противоположная. В конце августа он понизил доходность годового гривневого вклада с 16,3% до 13%.

В НБУ неоднократно говорили, что их монетарная политика направлена на то, чтобы учетная ставка стала реальным инструментом управления стоимостью гривны на рынке. Но руководитель департамента сбережений ПриватБанка Андрей Шульга говорит, что размер учетной ставки сейчас не является определяющим в стоимости депозитов. «Банки принимают во внимание размер учетной ставки НБУ, но прямой зависимости между учетной ставкой и ставками по депозитам нет. Учетную ставку нельзя отнести к основным критериям, которые влияют на формирование ставки по депозитам», – отмечает начальник сектора развития розничного бизнеса ОТП Банка Юрий Пономаренко.

Депозитная ставка традиционно определяется возможностями банков заработать на привлеченных вкладах, в частности, на кредитовании, и готовностью «отпустить» вкладчиков, которые пришли в банк только ради высоких процентов.

Главный казначей Альтбанка Наталья Жиленко поясняет, что к учетной ставке НБУ привязаны стандартные инструменты регулирования ликвидности Нацбанка: депозитные сертификаты, кредиты овернайт и долгосрочное рефинансирование. На изменение учетной ставки реагирует доходность ОВГЗ на вторичном рынке.

Но зависимость с депозитными ставками не прямая, а опосредованная. «Поскольку часть своей ликвидности банки размещают в инструменты НБУ, при существенном снижении учетной ставки могут пересматриваться и депозитные ставки», – говорит Наталья Жиленко. «Для нас это (учетная ставка. – FinClub) ориентир стоимости ресурсов сроком на один месяц», – сообщает замглавы Банка Кредит Днепр Андрей Мойсеенко.

Депозитный коридор

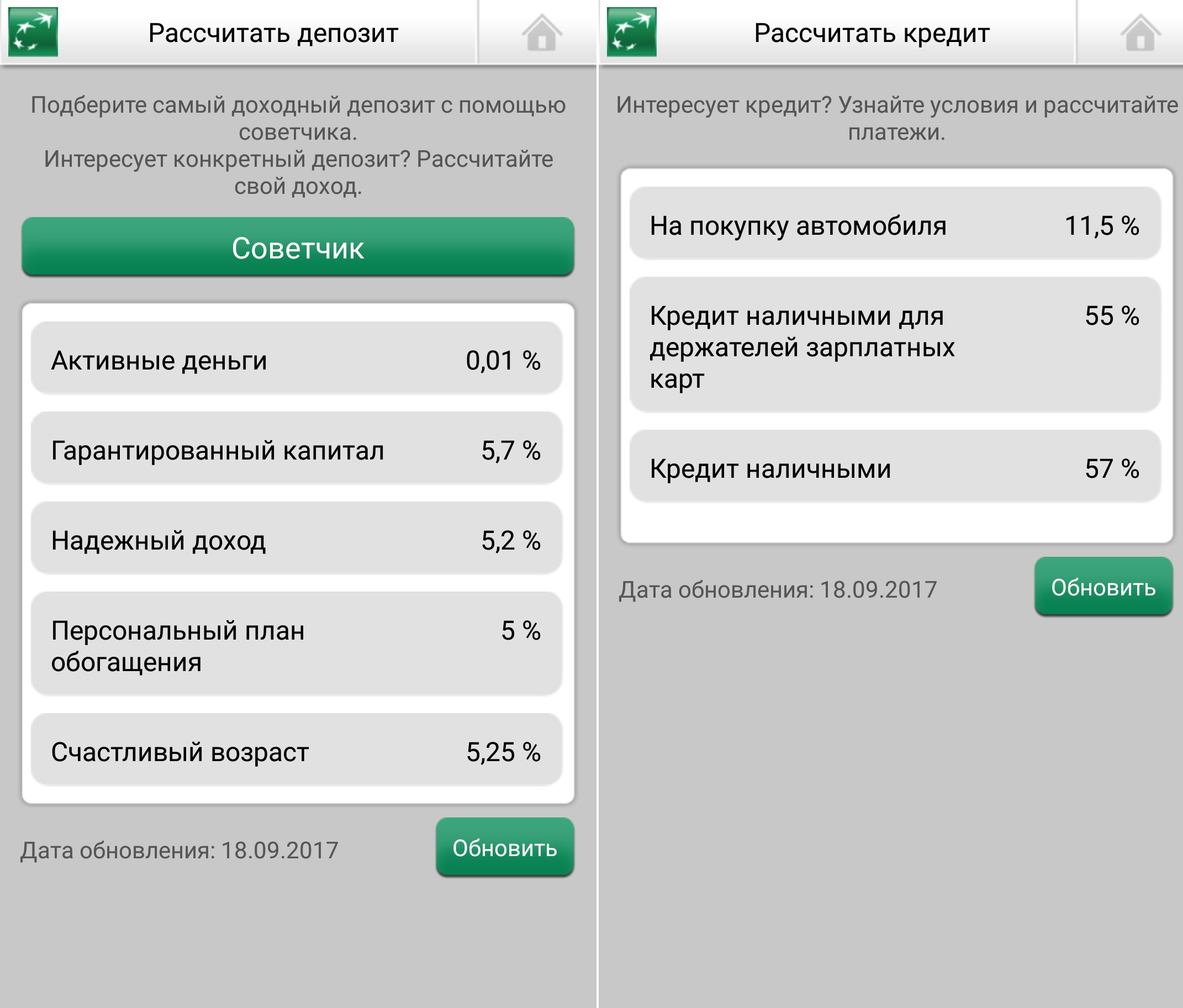

Разброс ставок на рынке огромный. Наименьшую доходность предлагают банки с иностранным капиталом – УкрСиббанк (до 5,7%), Райффайзен Банк Аваль (8,75%) и Креди Агриколь Банк (10%). По 13% обещают государственные ПриватБанк, Ощадбанк и Укргазбанк. Правда, каждое учреждение ищет возможности сохранять «акционные» прибавки к ставке. Укргазбанк по вкладу на 367 дней готов платить на 0,5% больше. Такую же прибавку предлагает ПриватБанк при пролонгации.

ОТП Банк также привлекает гривну под 13%, но предлагает и акционные 15,21% по вкладу на 366 дней с жесткими условиями: один клиент может разместить только один вклад на сумму до 50 тыс. грн. Или, например, Кредобанк привлекает деньги под 12,5%, но в интернет-банкинге добавляет еще 1 п.п.

Но есть банки, которые даже без акций предлагают высокие проценты, например, Альфа-Банк и Укрсоцбанк унифицировали ставки на уровне 15%, хотя Укрсоцбанк дает ее только в интернет-банкинге – в отделениях депозиты на 1 п.п. дешевле. Акцент Банк (А-Банк), который болезненно «разводится» с аутсорсингом ПриватБанка, предлагает рекордные среди крупных банков 17% годовых. И не останавливается на этом: банк готов лояльному клиенту добавить при пролонгации 1 п.п.

Горшочек, не вари

Основная причина снижения ставок, по словам банкиров, – это необходимость удешевления привлекаемых ресурсов для кредитования бизнеса и населения. «Ставка по кредиту должна быть интересна клиенту и не должна оказывать существенного давления на его доходы», – говорит Андрей Мойсеенко.

Но кредитная активность банков сейчас не настолько высокая, чтобы испытывать острую потребность в средствах. Андрей Шульга утверждает, что у ряда крупных кредитных учреждений, наоборот, избыток ликвидности. Поэтому им нет смысла предлагать высокие ставки. Например, УкрСиббанк, который выплачивает всего 5,7% по вкладам, при этом выдает розничные кредиты под 57% годовых.

Юрий Пономаренко считает, что банки, которые предлагают депозитные ставки выше рыночных, испытывают дефицит ликвидности. «Такие банки более ограничены в инструментах привлечения клиентов, поэтому предлагают более высокие ставки, при этом активно продолжая кредитовать. Мы рекомендуем клиентам максимально взвешенно подходить к анализу депозитного предложения того или иного банка на рынке, поскольку аномально высокая ставка по депозитам может свидетельствовать в том числе и о нехватке ликвидности, а также о высоких рисках», – утверждает Андрей Мойсеенко. Высокие ставки помогают привлечь новых клиентов и удержать старых.

Кроме 17% у А-Банка, выше рынка привлекают вклады Проминвестбанк (16,5%) и Идея Банк (16,25%). «Каждый банк сам определяет свою ценовую политику в зависимости от потребностей в ресурсах, причем не только на сегодня, но и на будущее. Поэтому если у конкретного банка есть или планируются проекты, которые потребуют дополнительных ресурсов, он может более активно работать на рынке», – поясняет Андрей Шульга.

Краткосрочные планы

В начале осени банки могут сделать перерыв в тренде снижения ставок. «В этом году банк трижды снижал ставки по гривневым депозитам. В ближайший месяц дальше снижать не планируем», – говорит зампред правления Ощадбанка Антон Тютюн. «Пока таких планов нет, но до конца года возможно дальнейшее снижение процентных ставок. Но, скорее всего, резких снижений в этом году уже не будет», – прогнозирует Юрий Пономаренко.

У таких прогнозов есть макроэкономическое объяснение. Главный экономист Альфа-Банка Алексей Блинов говорит, что Госказначейство аккумулировало на счетах рекордную сумму – свыше 60 млрд грн, что вымыло гривневую ликвидность из банковской системы. «Объем средств банков в депозитных сертификатах НБУ к пятнице 15 сентября упал до 25 млрд грн, что является абсолютным минимумом с весны 2015 года. В таких условиях не стоит ожидать существенного снижения процентных ставок в гривне. Впрочем, ситуация может измениться при активизации государственных расходов в последние месяцы года», – считает Алексей Блинов.

Дальнейшая динамика ставок, по словам участников рынка, будет зависеть от многих факторов: текущей ликвидности банков, активности кредитования, темпов инфляции и ситуации в банковском секторе в целом. «А также от не зависящих от банка тенденций, таких как курс гривны, экономическая ситуация в стране», – добавил Юрий Пономаренко. «Если инфляция решительно снизится до прогнозируемых уровней (6-7%. – FinClub), курс будет стабильным, экономика будет активно расти, то почему бы и далее не снижать ставки? Высокие риски – высокие ставки. Низкие риски – низкие ставки. В Европе сейчас вообще ставки близки к нулю. Поэтому мы очень хотим, чтобы ставки снижались и далее», – говорит Андрей Шульга.

ПриватБанк пообещал падение его гривневых ставок до 10%. Наталья Жиленко прогнозирует, что ставки по депозитам в гривне могут опуститься на рынке до конца года еще на 0,5-1% годовых от текущего уровня.

Этот тренд затронет и валютные вклады, ставки по которым также снижаются. «Не исключаем возможности снижения ставок по валютным вкладам. В целом по рынку ставки по валютным депозитам в ближайшие месяцы могут снизиться в пределах 0,5-1% годовых», – прогнозирует Антон Тютюн.

Подписывайтесь на финансовые новости FinClub в Viber, Twitter и Facebook.

Похожие материалы (по тегу)

ТОП-новини