История одного убытка

За пять лет, минувших с момента национализации Родовид Банка, ему не удалось ни восстановить свою полноценную работу, ни стать первым в Украине эффективным санационным учреждением. FinClub разбирался с тем, чем вызвана хроническая убыточность Родовида, кто в этом виновен, почему НБУ невыгодна ликвидация Родовида, а также какую роль в проблемах банка сыграли Дмитрий Фирташ и чиновники Нацбанка.

Усилия нескольких правительств по созданию в Украине санационного банка, который мог бы заниматься проблемными активами других кредитных учреждений, оказались провальными. «Санационную» лицензию национализированный Родовид Банк получил еще 15 июня 2012 года, но пока он работает только со своими активами. Для расширения его функций необходимо было изменение законодательства, но за два года у парламента до этого не дошли руки.

Результаты деятельности Родовид Банка в этом году резко ухудшились: за первые три квартала его убыток составил 297,5 млн грн. Для сравнения: после убыточных 2010 и 2011 годов, когда Родовид потерял 4,26 млрд и 1,4 млрд грн соответственно, в 2012 и 2013 годах его суммарный убыток составлял всего 81 млн грн. В Министерстве финансов в начале осени заявили, что изучают различные варианты решения судьбы Родовид Банка, в том числе «ликвидацию». Свою позицию относительно перспектив банка обещала сформулировать и глава НБУ Валерия Гонтарева. Но пока власть не решила, что делать с этим крупным банком, занимающим 25-е место по активам.

Быстрее, выше, сильнее

Банк «Персональный компьютер» (Перкомбанк – первое название Родовид Банка) был зарегистрирован в 1990 году в Донецке. Его учредителями выступили предприятия из сферы микроэлектроники: НПО «Микропроцессор», НИИ «Микроприборы», «Перки», «Квазар», «Изумруд» и «Тепличный». Они вышли из капитала банка в 1997 году. Новые акционеры, также имеющие донецкую регистрацию, находились в капитале банка до 2008-го.

В 2004 году в банк пришел новый председатель правления Денис Горбуненко, который начал привлекать в капитал средства спортсменов Сергея и Василия Бубки. Главный офис перенесли в Киев, началось расширение региональной сети, развивалось IT-направление. Банк стал привлекательным для инвесторов. В 2006-м он через ПФТС разместил 19,9% акций среди 22 западных портфельных инвесторов, получив $37 млн. Среди миноритарных владельцев появились американский инвестиционный банк Farleon (5%), швейцарский UBS (5%) и DWS Investment (структура немецкого Deutsche Bank, 2,5%). В 2007-2008 годах покупкой акций Родовида интересовались Европейский банк реконструкции и развития и Banca Intesa.

Менеджеры Родовида постепенно выкупали акции у братьев Бубок. К 2008 году акции банка консолидировали четыре совладельца: почти по 30% было у Дениса Горбуненко, его зампреда Дмитрия Егоренко и вице-президента Сергея Дядечко, остальные 10% принадлежали Сергею Бубке. Если на начало 2005 года Родовид Банк занимал 32-е место по активам, то на конец 2008-го он поднялся до 19-го места (12 млрд грн). Компания MasterCard признала его «самым динамичным банком в Украине». Учреждение было активно представлено в рознице с депозитами населения на 3,8 млрд грн.

Начало катастрофы

Осенью 2008 года в Украине началась фаза острого финансового кризиса. Родовид Банк начал терять свои пассивы: за октябрь-ноябрь объем депозитов юридических лиц уменьшился на 1 млрд грн, а населения – на 43 млн грн. Учреждение испытывало трудности с возвратом депозитов, перед главным офисом периодически проходили митинги вкладчиков, они перекрывали дорогу перед учреждением. Однако на все статьи в СМИ правление банка заявляло, что эта ситуация является заказной атакой.

Банк пытался сократить издержки, шел на беспрецедентные меры. Только за одну неделю было сокращено 400 сотрудников, в том числе 300 кредитных менеджеров. Людей увольняли без предупреждения. «Мы пришли в понедельник на работу, а компьютеры были отключены, и только от админов мы узнали, что все уволены», – рассказывал начальник пресс-службы Родовид Банка. Банкиры тогда негативно оценили такую кадровую политику. «Неужели Горбуненко не понимает, что кризис когда-нибудь закончится, а такое отношение к персоналу ему запомнят?» – возмущался член правления НБУ Виктор Кравец.

Несмотря на то что у банка были сильные позиции в розничном сегменте, значительная часть его депозитного портфеля приходилась на несколько десятков состоятельных клиентов. Менеджеры банка тогда признавались журналисту FinClub, что в банк одновременно обратились порядка 20 крупных вкладчиков, среди которых были народные депутаты и друзья Сергея Бубки, которые требовали досрочно вернуть их средства. На тот момент Нацбанк еще не установил общий мораторий на досрочный возврат депозитов, поэтому правление не нашло причин для отказа. Для выплаты вкладов было получено рефинансирование от НБУ на 2,172 млрд грн.

Регулятор потребовал от банка дополнительных гарантий платежеспособности, и учреждение решило привлечь инвестора. 30 декабря 2008 года основной владелец учреждения, ООО «РБ Капитал Групп», сообщил о начале переговоров относительно продажи 51% этого ООО группе компаний ISTIL Мохаммада Захура. Предполагалось, что ISTIL заплатит $100 млн за 39,168% акций банка и за 51% процессингового центра «Украинская финансовая сеть». Сделку должны были закрыть до 17 февраля 2009 года. Однако она не состоялась.

В начале 2009 года банк не смог расплатиться по долгам, международное агентство Fitch Ratings понизило рейтинг на три пункта до D, что означает дефолт по всем обязательствам. На тот момент долг Родовид Банка перед внешними инвесторами составлял порядка $55 млн.

Национальное достояние

В начале 2009 года собственники Родовид Банка поняли, что самостоятельно они не смогут решить проблему. Поэтому они отменили свое решение увеличить капитал в 2,6 раза – на 700 млн грн и обратились в Министерство финансов с просьбой о докапитализации. Уже 16 марта Нацбанк ввел в Родовид Банк временную администрацию сроком на один год.

Даже переход банка под контроль НБУ не обошелся без скандала. Временным администратором учреждения стал экс-председатель правления Партнер-банка Виктор Мироненко. После этого выяснилось, что у владельца Партнер-банка Алексея Савченко в Родовид Банке «завис» депозит, и господин Мироненко мог воспользоваться своим служебным положением. Поэтому на следующий день регулятор освободил его от должности, объяснив «вновь обнаруженными обстоятельствами», и назначил на это место исполнительного директора НБУ по вопросам платежных систем Виктора Кравца.

Почти все учреждения, которые в 2009 году попадали под контроль Нацбанка, не выживали и отправлялись на ликвидацию. «Когда я пришел в банк временным администратором, объем его проблемных активов составлял всего 2,7%. Но за три месяца проблемный портфель вырос до 17%, – вспоминает Виктор Кравец. – Клиенты поняли, что у банка проблемы, и сразу же решили, что можно не возвращать свои долги. Процедура, по которой у нас в стране происходит санация банка, неправильная. Обычно в Европе пытаются такой банк кому-то продать, присоединить к кому-то, передать в новые руки. А у нас все по-другому».

Родовид Банк был слишком крупным для ликвидации, поэтому он оказался в числе трех учреждений (включая Укргазбанк и «Киев»), которые в июле 2009 года были национализированы. Минфин 6 июля влил в Родовид Банк 2,808 млрд грн, взамен получив 99,97% акций. Сразу же после принятия решения о национализации в Родовид Банке сменился временный администратор. Им с 18 июня 2009 года стал Сергей Щербина (до 17 мая 2010-го), который до этого работал в департаменте рекапитализации банков Министерства финансов.

Ситуация в Родовиде начала стабилизироваться. Деньги от рекапитализации пошли на выплаты вкладчикам. Количество отделений на тот момент уже было значительно сокращено, перед ними снова начали выстраиваться клиенты, чтобы забрать свои средства. IT-служба запустила электронные очереди, зарегистрироваться в которых можно было по телефону или онлайн. Активно выплаты осуществлялись в течение следующих двух-трех месяцев.

Сергей Щербина рассказал FinClub, что тогда лишь 30% вкладчиков решили забрать из банка свои деньги. Остальные 70% пролонгировали депозиты. Улучшило имидж учреждения то, что банк стал государственным. Кроме того, Юлия Тимошенко также оказывала ему информационную поддержку: заявила о размещении в банке своих собственных средств, в него переводились зарплатные проекты сотрудников Кабмина и Минфина. Поэтому когда в начале осени 2009 года Нацбанк отменил в Родовид Банке мораторий на досрочный возврат депозитов, это уже не отражалось на нем негативно – банк работал в обычном режиме.

Большая проблема

Впрочем, падение Родовид Банка было вызвано не только паникой со стороны вкладчиков, но и резким ухудшением качества активов из-за непродуманной политики кредитования. Около 40% корпоративного кредитного портфеля учреждения (2,5 млрд грн) приходились на компании Group DF, рассказывал Сергей Щербина. В частности, это кредиты под залог акций компании «Крымсода», кредит компании «Баски Плюс – 2004 Рік» под залог участка на Оболонской набережной площадью 113 га, межбанковский кредит банку «Клиринговый дом» на 500 млн грн, кредиты исполнительного директора группы Юрия Борисова. В Group DF опровергают связь с этими организациями. «Названные компании не входят в группу», – заявили в компании.

В конце 2008 года эти займы перестали обслуживаться. В июне 2009-го аудиторская компания Ernst & Young провела их аудит. Выяснилось, что компания «Баски Плюс – 2004 Рік» подала на банкротство, а Родовид Банк даже не заявлен в числе ее кредиторов. По результатам аудита Ernst & Young выявила необходимость сформировать в Родовид Банке резервы на сумму в 1 млрд грн под проблемные кредиты, выданные этой компании. Эти резервы должны были быть сформированы из денег, полученных от государства.

Эта проблема обсуждалась на встрече Сергея Щербины с премьер-министром Юлией Тимошенко, которую организовал народный депутат от БЮТ Александр Шепелев. «ЮлияТимошенко порекомендовала банку получить юридическую поддержку у юркомпаний депутата Андрея Портнова. За полное судебное разбирательство и возврат средств или залогов юристы определили комиссию в пределах 30% от возвращенных средств или залогов. Но в процессе переговоров выяснилось, что дополнительные расходы в судах и правоохранительных органах составят еще до $50 тыс. в неделю, и это авансом, – говорит Сергей Щербина. – Я доложил об этом Александру Турчинову, который посоветовал обратиться к другим юристам. После этого господин Портнов жестко отказался работать с Родовидом. Вместо этого Александр Шепелев порекомендовал заключить договор с юрфирмой «Бриарей», которая была одобрена Александром Валентиновичем. Она за свои услуги определила комиссию 8% от возвращенного имущества и 10% – от денежных средств, и только после выполнения поставленных задач».

Фирме «Бриарей» действительно удалось вернуть залоговое имущество банка: в ноябре 2009 года компания взыскала с вышеназванных компаний залоги на общую сумму 3,75 млрд грн. «Мы были не готовы к такому развитию событий, и небольшая комиссия в 8% за возврат объекта рыночной стоимостью почти $1 млрд для нас составила 300 млн грн. Поэтому я обратился в налоговую с просьбой оценить адекватность выставленной цены», – вспоминает Сергей Щербина.

Между тем налоговики оставили этот вопрос на усмотрение временного администратора. «При определении обычной цены юридических услуг для целей налогового учета должно учитываться такое условие договора, как дифференциация размера гонорара в зависимости от веса достигнутого для банка результата. Относительно политики ценообразования следует отметить, что, согласно ст. 7 закона «О ценах и ценообразовании», свободные цены и тарифы устанавливаются на все виды продукции, товаров и услуг, за исключением тех, по которым осуществляется госрегулирование», – говорилось в ответе заместителя главы ГНАУ Алексея Любченко. Временный администратор, по его словам, может осуществлять любые действия от имени банка. Поэтому Родовид заплатил юрфирме «Бриарей» 300 млн грн за взыскание залогов.

Кроме того, юристам удалось договориться о том, что компании группы Дмитрия Фирташа погасят займы перед банком на 300 млн грн (обязательства «Крымского содового завода», гостиницы «Санкт-Петербург», Юрия Борисова). За эти услуги банк не платил юристам. После этого банк расформировал резервы на 1 млрд грн. Кроме того, на полгода был пролонгирован кредит «Клиринговому дому» на 500 млн грн.

Судебные разбирательства вокруг участка земли на Оболонской набережной продолжаются до сих пор. Она хоть и находится на балансе банка, но под арестом. Стоимость земли по инициативе Родовида (после увольнения Сергея Щербины) была переоценена с 3 млрд до 1,5 млрд грн. Сергей Щербина не исключает, что это сделано для того, чтобы признать недействительным мировое соглашение между компаниями «Баски Плюс – 2004 Рік» и «Бриарей» и, как следствие, позволить компании вернуть себе этот земельный участок.

Чтобы аккумулировать требуемую сумму, Родовид продолжал работать с портфелем проблемных активов и искал дополнительные возможности для увеличения ликвидности. Например, 21 октября Родовид выиграл в Верховном суде спор с «Укргаз-Энерго», также связанной с Дмитрием Фирташем. Эта компания получила по депозиту в 552 млн грн в 2010 году доход в размере 334,08 млн грн. Такая высокая доходность была получена в связи с тем, что на часть срока действия договора применялась ставка 48% годовых (дополнение № 3 к договору было подписано 10 марта 2009 года – за несколько дней до введения временной администрации). Благодаря этому компания 18 марта 2010-го получила на счет проценты на 283,3 млн грн, и, как потом выяснилось, неправомерно. Банк подал иск, и, пройдя все этапы, выиграл его.

Просроченная задолженность была и у группы физлиц, в том числе инсайдеров, суммарно на 350 млн грн. По данным банка, которыми располагает FinClub, проблемные кредиты были выданы группе Задорожного А.Э. (на общую сумму 158,33 млн грн), Дядечко С.В. (5,23 млн грн), Козинского Ф.Г. (38,84 млн грн), Хоменко В.А. (41,44 млн грн), Шкири И.М. (39,44 млн грн), Святко С.А. (18,23 млн грн), Кузнецова В.С. (9,56 млн грн), Сидорова А.В. (10,24 млн грн), Ищенко А.А. (11,87 млн грн), Рожок И.В. (7,91 млн грн), Федосеева Г.В. (8,77 млн грн).

Несостоявшийся перевод

Еще одной причиной проблем Родовид Банка стала помощь вкладчикам Укрпромбанка, акционеры которого решили не спасать свое учреждение. Осенью 2009 года в правительстве возникла идея передать Родовиду активы и пассивы неплатежеспособного Укрпромбанка. Другим способом решить проблемы Укрпромбанка было невозможно & dash; он не подошел по критериям для национализации, поскольку был зарегистрирован как ООО.

Юлия Тимошенко стремилась получить политические дивиденды от спасения Укрпромбанка. Стабилизация ситуации в Родовид Банке позволила 300 тысячам клиентов забрать свои депозиты. Поддержка Укрпромбанка дала возможность Юлии Тимошенко в разгар президентской избирательной кампании получить симпатии еще 500 тыс. клиентов, их родных и знакомых. Тема Родовид Банка легла в основу активной пиар-кампании премьера. Юлия Тимошенко проводила встречи с вкладчиками учреждения. Но не обошлось и без обвинений в том, что средства Родовид Банка, полученные от НБУ, направлялись на печать листовок БЮТ.

Планировалось передать в Родовид вклады физлиц из Укрпромбанка на 6,84 млрд грн. Для этих целей Минфин 20 ноября направил в капитал Родовида 5,6 млрд грн. «Начались выплаты депозитов, но вкладчиков Укрпромбанка было гораздо больше, чем вкладчиков Родовида, которым учреждение продолжало возвращать средства. Кроме того, клиенты Укрпромбанка были более агрессивны, так как своих денег им пришлось ждать больше года. Поэтому под отделениями Родовида вновь начали собираться очереди из недовольных клиентов. Это привело к росту паники: клиенты Укрпромбанка забирали порядка 70% средств, и лишь 30% было переоформлено в депозиты в Родовиде», – рассказал Сергей Щербина.

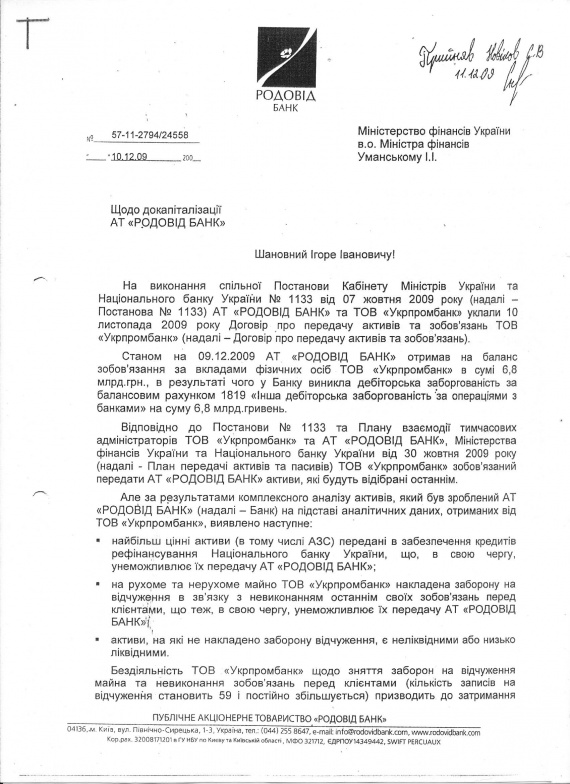

Разницу в 1,2 млрд грн должны были покрыть активы Укрпромбанка. Однако с их передачей возникли проблемы: значительная их часть была просрочена и требовала переоценки для передачи с дисконтом, часть – заложена в НБУ под рефинансирование. Оценку портфеля провели аудиторы Deloitte & Touche. Администратор просил ускорить передачу активов. «Укрпромбанк передал обязательства на сумму 6,8 млрд грн. Но активы не были переданы, поскольку их большая часть была отдана в залог НБУ по кредитам рефинансирования», – говорится в письме временного администратора к Минфину от 16 декабря 2009 года.

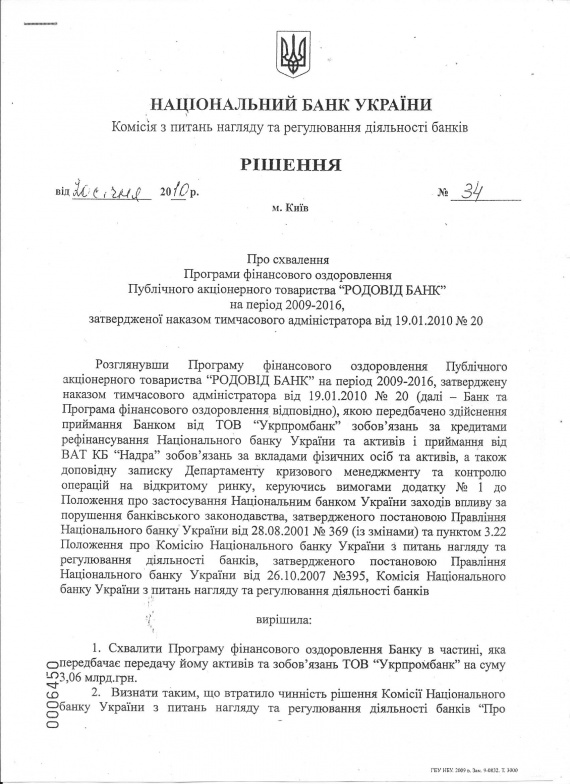

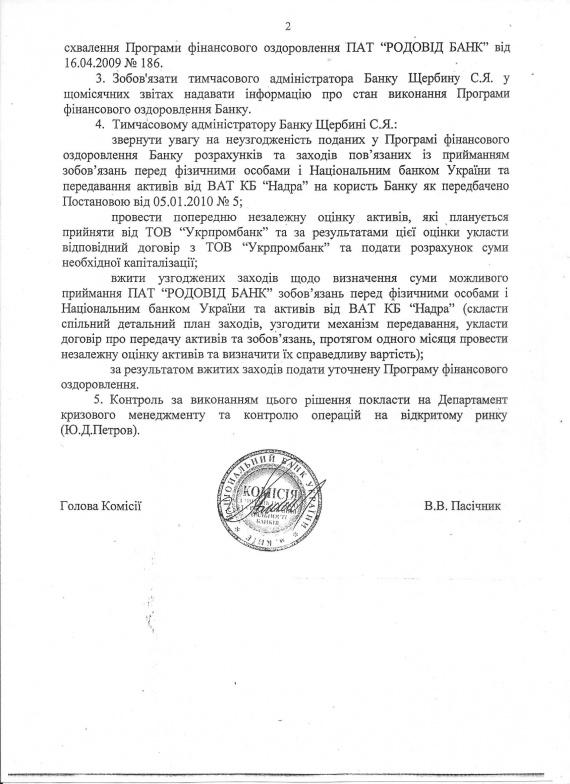

20 января 2010 года временный администратор защитил в Нацбанке программу санации Родовида. В решении № 34 говорится, что комиссия НБУ по вопросам надзора и регулирования деятельности банков согласовала программу в части передачи активов Укрпромбанка на сумму 3,06 млрд грн. Временный администратор должен был провести предварительную оценку активов, заключить договор с Укрпромбанком и подать расчеты для докапитализации. Решение было подписано заместителем главы НБУ, главой комиссии Василием Пасичником. Этим же документом временному администратору Родовид Банка Сергею Щербине было поручено определить возможную сумму приема активов и обязательств банка «Надра».

Тем не менее уже через день Нацбанк отказался от этого плана и принял решение ликвидировать Укрпромбанк с целью «недопущения дальнейшего сокращения активов, обеспечения исполнения обязательств перед кредиторами и восстановления социальной справедливости». Это сделало невозможным передачу активов Родовид Банку. Василий Пасичник не смог пояснить FinClub причины принятия такого решения. «Я не помню, что тогда происходило. Тогда на каждом заседании в Нацбанке приходилось быть докладчиком по двадцати вопросам», – заявил он. Впрочем, в 2010 году отказ от санации Родовидом он объяснял затягиванием с оценкой активов, умолчав о все-таки подписанном решении № 34.

Одной из главных причин отказа от перевода активов Укрпромбанка в Родовид могло быть то, что они находились в залоге у Нацбанка. «Было принято решение о передаче активов, но их нужно было оценить. И Минфин начал выбирать аудиторскую компанию, которая должна была заняться этим. На это у них ушло где-то два месяца, но аудитор так и не был выбран, – говорит источник, работавший во временной администрации Укрпромбанка. – Срок действия временной администрации в Укрпромбанке подходил к концу, аудитора не выбрали, поэтому активы не были переданы».

Второй источник, знакомый с этими событиями, рассказывает, что такое решение могли пролоббировать собственники Укрпромбанка, так как часть активов, в том числе и сеть заправок ANP компании «Сумы-Петрол», учреждению на самом деле не принадлежали.

После этого Родовид Банк оказался в сложной ситуации: у него возникла «дыра» в балансе на 1,2 млрд грн, поскольку государство дало только 5,6 млрд грн для выплаты вкладов на 6,84 млрд грн. Временный администратор обратился в Кабмин за дополнительными средствами, но накануне выборов их не получил. Тогда он подал на НБУ иск в Административный суд Киева с целью добиться «приостановления процедуры ликвидации Укрпромбанка до момента передачи активов на сумму 6,84 млрд грн на баланс Родовид Банка». Это была последняя попытка получить кредитный портфель, который позволил бы выплачивать не только вклады, но и проценты по ним. Но она не увенчалась успехом.

Спустя полгода Николай Лагун убедил главу НБУ Владимира Стельмаха передать права требования по кредитам Укрпромбанка на 3,1 млрд грн в Дельта Банк. Речь идет о кредитах 1 тыс. юридических и 20 тыс. физических лиц. Среди этих кредитов были и займы компаний группы «Альфа-Нафта», заправки которых работали под брендом ANP. По информации источника в Укрпромбанке, Дельта Банку в качестве залогов перешли две трети объектов из сети в 498 заправок и 66 нефтебаз. При этом Дельта Банк взял на себя и обязательства Укрпромбанка по возврату рефинансирования НБУ на 3 млрд грн. «Дельта Банк забрал обязательства Укрпромбанка по кредитам перед Нацбанком и вместе с ними активы, которые были залогами по этим займам. Родовид Банк в свое время, теоретически, тоже мог так сделать, но у них финансовая ситуация была мрачная», – вспоминает источник в Укпромбанке.

Неполучение этих активов заложило основу убыточности проекта «санационный банк». Впоследствии Николай Лагун продал сеть ANP группе «Приват» за $200 млн, сообщил FinClub источник, близкий к сделке. ПриватБанк рассматривал возможность санации Укрпромбанка еще в декабре 2008 года, так как был заинтересован в получении ANP. Первый зампред ПриватБанка Тимур Новиков, который провел тогда аудит Укрпромбанка и увидел, что 70% кредитного портфеля Укпромбанка как раз и составляют займы на строительство бензозаправок, отказался от полноценной санации учреждения.

И хотя Родовид Банк лишился этих средств, новая власть рассчитывала, что это учреждение можно использовать в своих целях. В марте 2010 года банк вынудили открыть компании «Мостобуд» (принадлежит депутату Партии Регионов Владимиру Продивусу) кредитную линию на 1,55 млрд грн и выдать кредит на 560 млн грн. Кроме того, банку пришлось купить у правительства ОВГЗ на 1,2 млрд грн под 7% для финансирования госбюджета. «Без покупки этих ценных бумаг и выдачи такого большого кредита все могло бы еще наладиться. Но банк не получил ни рефинансирования, ни средств в капитал от государства», – сетует Сергей Щербина.

Незаконный куратор

Еще одним лицом в истории ухудшения ситуации в Родовид Банке стал член комитета по финансам и банковской деятельности парламента Александр Шепелев, которого тогда называли смотрящим за «обнальным рынком» и основным финансистом Юлии Тимошенко. Он с середины 2009 года обеспечивал связи по линии «Родовид Банк – премьер». У господина Шепелева не было в банке официального статуса, но фактически он выполнял функции куратора. Сначала он вел дела в переговорной комнате главного офиса банка, которая потом стала его офисом. Вопросы назначения сотрудников и хозяйственные дела согласовывались с ним лично. В банк пришли люди из принадлежащего ему Европейского банка рационального финансирования – в правление, юридический департамент и службу безопасности: Диана Ромасюк, Оксана Чалая, Александр Ивахненко, Денис Бадзюк, Владимир Грибанов и еще свыше двух десятков людей. В НБУ знали, что именно Александр Шепелев контролирует работу банка, однако впоследствии на заседаниях судов это отрицали.

Одна из историй связана с офисом учреждения. В 2009 году у банка возникла потребность в новом офисе. Были проведены переговоры с офисным центром «Парус», принадлежащим Дмитрию Фирташу, но выяснилось, что у банка есть долг перед ним на 8 млн грн. Поэтому было решено найти новое помещение. «В этот момент Шепелев сказал мне, что еще в 2007-м банк заключил договор аренды с его структурой на аренду здания в Рыльском переулке, а сотрудники банка предъявили оригиналы всех соответствующих документов. Нам это здание подошло, и мы подписали дополнительное соглашение, так как на тот момент у здания поменялся собственник – им стала Галина Шепелева. Была создана комиссия из сотрудников банка и строителей, которая занялась подготовкой здания и следила за его ремонтом», – рассказал Сергей Щербина.

Ремонт помещения делала фирма «АК Инжиниринг». К октябрю 2009 года ремонт еще не был закончен. При этом временный администратор получил к оплате счет за аренду – в целом он составил 16 млн грн за 6 месяцев. В октябре был выставлен еще один счет в размере 12 млн грн – за выполненные работы. Комиссия провела инвентаризацию, и выяснилось, что помещение совершенно не готово. Однако через месяц была осуществлена проплата уже на 24 млн грн. Господин Щербина утверждает, что это произошло в его отсутствие, а узнал он об этом только после Нового года. К слову, Родовид так и не переехал в новое помещение.

Эта сделка по аренде, а также оплата комиссии в размере 300 млн грн, которую Родовид заплатил юрфирме «Бриорей» за взыскание залогов, стали причиной преследования временного администратора. 13 мая 2010 года он был уволен с должности администратора банка и уже 18 мая был задержан сотрудниками СБУ в рамках возбужденного уголовного дела «в отношении группы лиц, совершивших растрату средств Родовид Банка в особо крупных размерах». Сергей Щербина отсидел три года в следственном изоляторе СБУ и только в прошлом году был переведен из подозреваемых в свидетели по делу.

Александр Шепелев был объявлен в розыск как лицо, скрывающееся от органов досудебного расследования, а также – в международный розыск. В Украине он обвинялся в присвоении, растрате, завладении чужим имуществом путем злоупотребления служебным положением, совершенным повторно или по предварительному сговору группой лиц, в особо крупных размерах или организованной группой; служебном подлоге, повлекшем тяжкие последствия; а также умышленном убийстве двух или более лиц. Его подозревают в организации покушения на заместителя председателя правления банка «Союз» Сергея Дядечко, который проходил свидетелем по делу о хищении бюджетных средств из Родовид Банка. Также его подозревают в организации убийства экс-владельца АвтоКРАЗбанка Сергея Кириченко в ночь с 14 на 15 января 2003 года. Дело об убийстве банкира находилось в то время под контролем прокурора Донецкой области Виктора Пшонки, но так и не было раскрыто.

Его супруга Галина Шепелева также находится под следствием. Ей вменяется выведение средств вкладчиков Родовид Банка на 300 млн грн и присвоение средств от фиктивного ремонта. Она не признает вину. «Я ничего не знаю об этом и не имею никакого отношения к банку», – заявляла она. Печерский районный суд столицы 25 сентября обязал прокурора закрыть уголовное производство против Галины Шепелевой, освободить ее из-под стражи и снять арест с ее имущества. Но Апелляционный суд Киева 10 октября отменил это решение.

Владелец фирмы «АК Инжиниринг» Владимир Артюх на суде признавал, что проводил в здании, принадлежащем Галине Шепелевой, фиктивный ремонт по требованию ее мужа, для того чтобы получить из Родовида деньги и перевести их на счета компаний Александра Шепелева. В здании два года присутствовал народный депутат Юрий Иванющенко, который якобы заключил договор аренды с администратором Родовида Юрием Райтбургом. Поэтому Александр Шепелев судился с Родовид Банком, требуя оплатить аренду.

Цена вопроса

Владельцем банка является Минфин, но будущая судьба учреждения полностью зависит от НБУ. Не только потому, что именно регулятор принимает решение о неплатежеспособности банков и передает их ФГВФЛ для временного администрирования и ликвидации. Национальный банк до сих пор остается крупнейшим кредитором Родовид Банка.

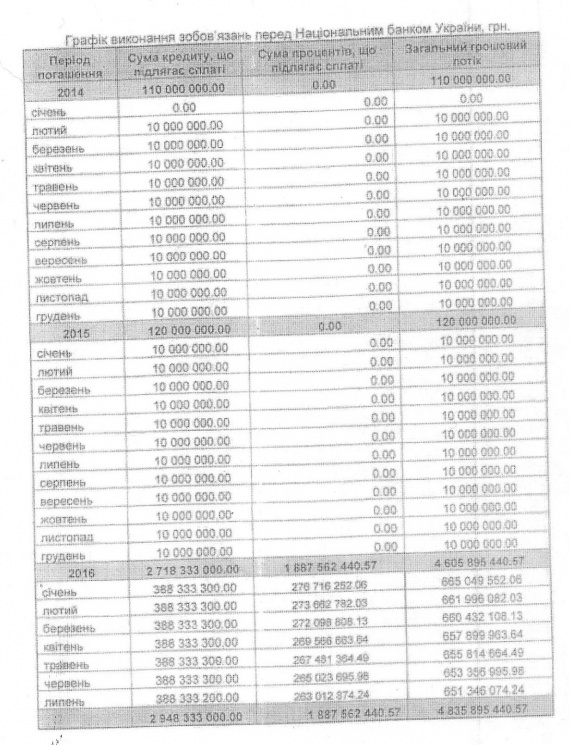

Совокупные обязательства санационного банка на 1 октября 2014 года составляли 5,29 млрд грн, в том числе 4,93 млрд грн – перед другими банками. По данным FinClub, почти вся эта сумма – кредиты НБУ. Между центробанком и Родовидом был согласован план выплат по долгу – по 10 млн грн ежемесячно с февраля 2014-го по декабрь 2015-го. Но 18 марта 2014 года было решено, что с августа ежемесячные платежи составят по 20 млн грн.

В течение 2016 года Родовид должен будет (согласно изначального графика) каждый месяц возвращать НБУ по 388 млн грн (всего за январь-июль 2,72 млрд грн). В 2014-2015 годах у него не запланированы процентные платежи, они перенесены на 2016-й – сразу 1,89 млрд грн. Самым ликвидным активом Родовида, способным погасить большую часть долга перед Национальным банком, остаются проблемные 113 га земельного участка на Оболони. Примечательно, что минимум дважды юристы Нацбанка просили судью вывести эту землю из списка вещественных доказательств по делу о расхищении денег Родовид Банка. Кто намеревался купить этот земельный участок, адвокаты сторон затрудняются ответить.

Ликвидных активов, кроме земли, у банка немного. «Еще можно обратить взыскание на здание в Киеве по адресу: переулок Рыльский, 4, которое является вещественным доказательством по уголовному делу, а это 8 тысяч метров элитной недвижимости», – говорит Сергей Щербина.

Елена Губарь, Руслан Черный

Похожие материалы (по тегу)

ТОП-новини