Фінтех прилаштовується до банків

Більше половини фінтех-проектів з'явилося на українському ринку лише за останні три роки. Бум фінтех-стартапів підтримується швидкою смартфонізацією населення і проникненням швидкісного Інтернету. Втім, учасники фінтех-ринку поки не готові ставати повноцінними конкурентами банкам, вони непогано заробляють і на співпраці з ними.

Фінтех-епоха

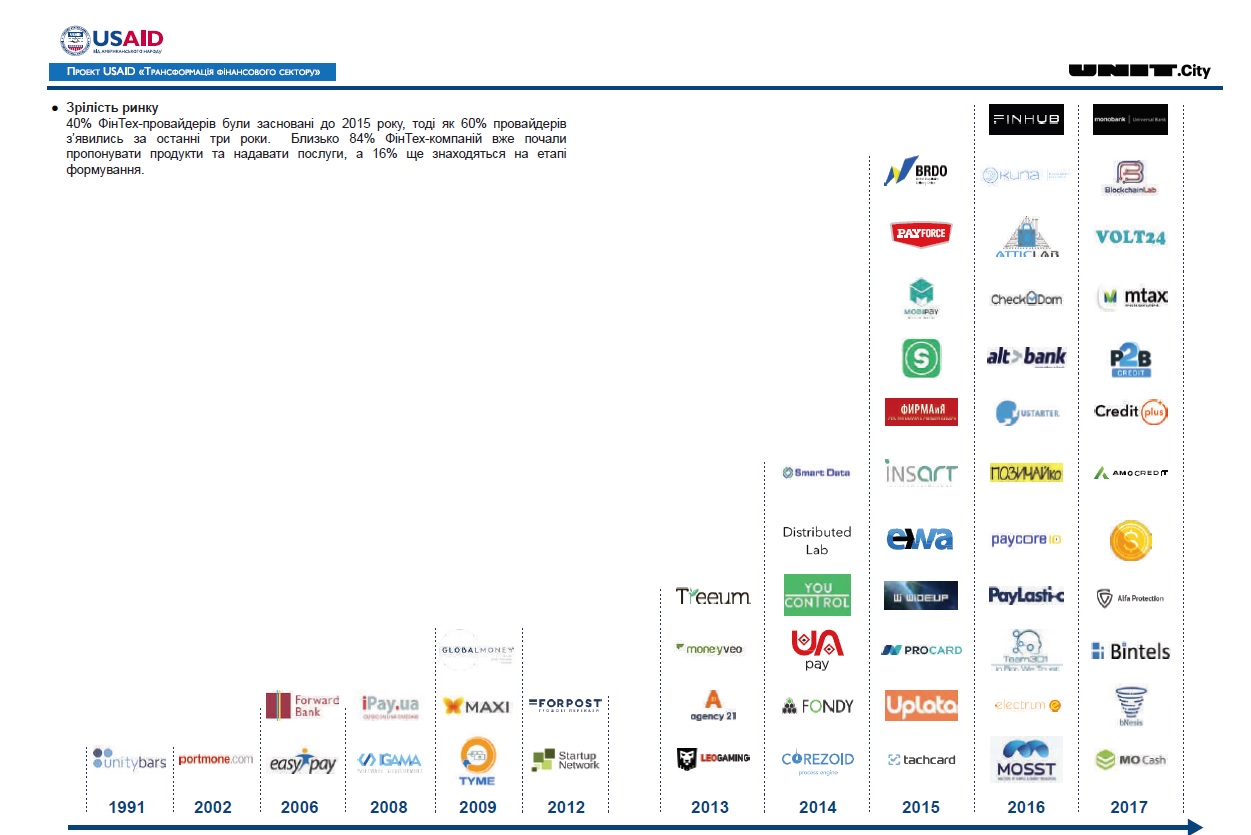

В Україні працює понад 80 фінтех-компаній, підрахували в проекті USAID спільно з інноваційним парком UNIT.City. Як і в решті світу, в Україні активний розвиток фінтех-напрямку почався після банківської кризи 2008-2009 років. А в результаті кризи 2014-2015 років цей напрям лише залучив нові інвестиції. Останні кризи змушували світових регуляторів посилювати вимоги до банків, зокрема, процедур KYC (Know your client – знай свого клієнта) і AML (Anti money laundering – процедура протидії відмиванню грошей).

Одночасно сталося вибухове зростання проникнення Інтернету (в тому числі мобільного, зокрема 3G), поширення смартфонів, соціальних мереж і мобільних додатків, почалося використання штучного інтелекту в бізнес-процесах і спілкуванні зі споживачами (роботи, чат-боти). Збіг цих факторів прискорило зародження фінансових інновацій поза банками.

Традиційно «фінтехами» називають компанії, які через Інтернет надають класичні банківські послуги (кредити, платежі, перекази тощо) або спрощують доступ до них. Споживачам послуги фінтех-проектів цікаві в першу чергу завдяки економії їнього часу.

«Піонерами» цього ринку в Україні виступили платіжні сервіси Portmone, EasyPay, iPay.ua, Tyme, електронні гаманці GlobalMoney і Maxi. Усі ці компанії були створені до 2010 року. За даними USAID, після 2015 року було створено 60% усіх фінтех-проектів. Велика частина з них вже переросла етап стартапу: 84% компаній вже пропонують клієнтам готові продукти або послуги.

Важливе значення для розвитку сектора мала всеохоплююча діджіталізація країни. Якщо в 2008 році тільки 24% дорослого населення в Україні мало доступ до мережі Інтернет, то зараз цей показник виріс до 63%. Постійно зростає проникнення мобільного інтернету і смартфонів.

Робота в «мобільних» компаніях зацікавила багатьох банкірів. 70% топ-менеджменту фінтехів сформували вихідці з таких великих банків, як ПриватБанк, ПУМБ, Альфа-Банк, Райффайзен Банк Аваль і Універсал Банк. При цьому серед власників фінкомпаній переважають люди з IT-сфери (65%). «Переважно засновниками фінтех-компаній є вихідці з IT-бізнесу, тоді як топ-менеджерами – колишні банкіри. Це унікальна ситуація, коли суміш IT і фінансів зобов'язана дати успіх – це технології зі знанням галузі. Крім того, в Україні достатньо фахівців у IT, математиці та точних науках», – говорить керівник напряму електронних фінансів проекту USAID «Трансформація фінансового сектора» Ростислав Дюк.

Опитування показало, що половина проектів (49%) взяли гроші у зовнішнього інвестора, тоді як 45% – використовували власні. При цьому більшість (72%) цікавиться інвестиціями для масштабування свого бізнесу. Сектор потребує $40-75 млн. «В Україні фінтех – це не стартапи, це все-таки бізнеси, які є зрілими і такими, що відбулися. Наша проблема у відсутності венчурних інвестицій та інвестицій в цілому. Проекти, які хочуть розвиватися, не знаходять достатнього фінансування. Велика частина проектів орієнтована на український ринок. Це проблема для самих компаній, адже вони не можуть отримати додатковий дохід і нових клієнтів, а також це проблема для інвесторів, які не розуміють, навіщо фінансувати проект, який обмежений межами однієї країни», – говорить представник FinTech Cluster Ukraine Тарас Волобуєв.

Банки VS фінтех

Дослідження USAID показало, що 32% фінтех-компаній в Україні займаються платежами і грошовими переказами. Найбільш відомими транзакційними компаніями є Portmone, LiqPay, iBox, EasyPay, GlobalMoney. У сфері технологій і впровадження інфраструктурних рішень працює 19% компаній. Яскравим прикладом цього сегмента є Corezoid, послугами якого користується ПриватБанк. Ще 14% фінтехів займаються кредитуванням (Moneyveo, «Компаньйон Фінанс»).

За словами колишнього банкіра, а нині керівника проекту Uplata Валерія Скрипника, банки дедалі більше мають потребу у фінтех-компаніях. Його проект, створений в 2015 році, заробляє комісію на транзакціях (оплата послуг, поповнення карток, погашення кредитів). По суті це аналог Portmone, EasyPay та інших сервісів. У цій транзакційній моделі банк виступає зберігачем грошей і розрахунковим центром, тоді як «інтерфейс» платежів для клієнта створює Uplata. «Ми залучаємо клієнтів, спілкуємося з ними, система дистрибуції наша і маркетинг теж наш», – говорить він.

«Ідея нашого проекту – створити якусь альтернативу банкам для звичайного користувача. У людей є різні причини, чому вони не йдуть в банки. У банках потрібно стояти в чергах, потрібні документи. Крім того, велика частина зарплат в Україні виплачується в конвертах. Зараз ситуація склалася так, що витрачати cash дорожче, ніж безготівкові гроші. Завдання нашого проекту – спростити людям доступ до безготівкових платежів. Для цього використовується чимало механізмів: платіжний сайт, мережа терміналів, платіжні картки і мобільний додаток», – пояснює Валерій Скрипник.

Ярослав Смакота працював у Альфа-Банку і банку «Петрокоммерц Україна», а зараз очолив проект OstApp (попередня назва VOLT24). Його компанія заробляє комісію, виступаючи посередником між банком та його корпоративними клієнтами. «Наш проект дозволяє клієнту і банку скоротити витрати часу на вирішення виробничих питань. За рахунок цієї економії та в її рамках вони готові оплачувати подібні послуги. Доступ клієнтів до послуг банку забезпечується виключно через digital-платформи», – каже Ярослав Смакота.

Фінтех розвивають технологічні та фінансові компанії. За словами керівника IT-проекту IGAMA Дмитра Зараховича, останні можуть скласти для банків серйозну конкуренцію в разі лібералізації законодавства. «Технологічні компанії є для банків хорошими партнерами. Вони можуть створити продукт або канал продажів, вони можуть набрати аудиторію, продати фінансовий сервіс. Якщо ж говорити про фінкомпанії, то до них у нас подвійне ставлення. Ні для кого не секрет, що банки проти лібералізації законодавства для фінкомпаній. Банкам не вигідно, що можуть з'явитися конкуруючі виробники фінансового сервісу», – говорить він.

У деяких європейських країнах вже відбувся поділ: банки займаються фондуванням, а транзакційними сервісами – фінтех, каже Дмитро Зарахович. «Там фінкомпанії можуть вести поточні рахунки, а в нас – ні. Там фінкомпанії можуть проводити емісію електронних грошей, а у нас – ні. Там вони можуть випускати картки, а у нас – ні. Зараз українські банки зацікавлені в тому, щоб фінтех-ринок розвивався як система дистрибуції, але коли він вийде в площину прямої конкуренції, взаємини будуть вже іншими», – зазначив Дмитро Зарахович.

Якщо фінтехи бажають надавати послуги нарівні з банками, то регулювання має бути однаковим для всіх. «Усі хочуть швидко побудувати конкуруючий фінтех, але тут важлива прозорість, і регуляції мають бути однаковими. Банк витрачає шалені інвестиції на ризик-менеджмент, комплаенс, know your client. У нас є вимоги до капіталу, виконання міжнародних стандартів. Надалі кордони між банками і фінтехом стиратимуться, але поки це дуже передчасно», – вважає заступник голови правління Ощадбанку Антон Тютюн. На його думку, сторонам потрібно не «битися за якісь шматки пирога», а шукати синергію: «Банки вже зрозуміли, що ми зовсім не конкуруємо. У кожного є свої плюси й мінуси. Нам потрібно об'єднати свої переваги».

Про жорстку конкуренцію між банками і фінтехом говорити поки зарано. «У найближчі три-п'ять років мова про конкуренцію не йде. Фінтех-компанії та банки доповнюватимуть одне одного», – вважає Ярослав Смакота. «Зараз фінтех-компанії не можуть скласти конкуренцію банкам. У деяких європейських країнах ліцензія дозволяє мати свій коррахунок, SWIFT, випускати картки. В Україні це неможливо, але чи так потрібна ця незалежність від банків? На сьогодні я можу перекладати частину відповідальності на банк, в якому вже збудована система сприйняття ризиків. Тому банкам не варто боятися конкуренції. Для банків фінтех-компанії – це ще один канал продажів, який по суті нічого не коштує», – запевняє Віктор Скрипник.

Революція фінтеху

Відкриття банками інтерфейсу програмування додатків (API) значно спростило б розробку нових продуктів і послуг фінтех-компаніям. Замість того щоб кожного разу кодувати все з нуля, розробники могли б використовувати готові частини потрібного функціоналу і запускати послуги. Зараз обговорюється, що НБУ зобов'яже банки протягом декількох років відкрити API. В Європі це врегульовано євродирективою PSD2, яка набула чинності з 2016 року. «Якщо в Україні буде застосована PSD2, то ринок від цього тільки виграє. Якщо станеться відкриття даних, то це змінить картину ринку і підштовхне небанківські платіжні компанії до розвитку. Фінтех-ринок значно виросте», – очікує радник з питань фінтех в UnitCity Марина Квашніна.

Ще одним потенційним драйвером ринку могло б стати запровадження віддаленої ідентифікації клієнта і MobileID. Кілька країн, особливо Індія, інвестували у створення систем цифрової ідентифікації людей на основі біометричних даних. В Індії уніфікований інтерфейс платежу дав зростання обсягу цифрових платіжних транзакцій на 1000%. В Україні поки тільки оператор «Київстар» оголосив про запуск послуги MobileID, яка дозволяє телефону визначати клієнта і використовувати його цифровий підпис для отримання електронних послуг. В Україні така послуга дозволила б ставати клієнтом банків без відвідування відділень і документів. Фактично пройшовши процедуру KYC в одному банку і отримавши національний BankID, можна було б використовувати його для відкриття рахунків у будь-якому іншому банку.

«MobileID і віддалена ідентифікація значно відкриє периметр. Адже якщо ти вже один раз побував в банку, відкрив там рахунок, то далі зможеш дистанційно відкривати рахунки в будь-якому іншому банку. Гадаю, ця тема посилила б конкуренцію за клієнта і стала б величезним драйвером», – говорить заступник голови правління Ощадбанку Антон Тютюн.

Проте в учасників ринку викликає скепсис зарегульованість і низьке проникнення цифрових послуг в Україні. «MobileID у нас не злетить. У нас специфічна держава, де ніхто не має унікального ідентифікатора особистості. Такий ідентифікатор повинен присвоюватися з моменту народження. В Україні відкриття даних неможливо, тому що багато державних відомств мають монополію на обмін інформацією. Вони навіть між собою нею неохоче діляться, адже це їм дозволяє заробляти гроші», – вважає Дмитро Зарахович.

У Нацбанку вважають, що відкривати API та впроваджувати віддалену ідентифікацію потрібно, але головним є питання безпеки. «Це непросто – накласти PSD2 на наш закон. Потрібні зміни, які ми підтримуємо, і розраховуємо, що їх приймуть. Ми також підтримуємо ідею, що необхідно відкривати API та давати доступ, але слід враховувати, що в Україні існує одне визначення операторів платіжної інфраструктури, а в Європі визначень більше», – говорить заступник директора департаменту платіжних систем НБУ Ольга Васильєва.

У частині «віддаленої ідентифікації» виникає багато питань до заходів безпеки. «Наш профільний департамент зараз повинен розробити для ринку вимоги з безпеки, в тому числі для фінтех-ринку. Адже ми повинні захистити кінцевого споживача і дотримати його інтереси, аби послуги, які він отримав від небанківського ринку, були так само надійні, як і від банків», – стверджує Ольга Васильєва.

Подписывайтесь на новости FinClub в Telegram, Viber, Twitter и Facebook.

Схожі матеріали (за тегом)

ТОП-новини