Нацбанк розкрив 7 основних схем відмивання грошей банками

Національний банк готовий карати великими штрафами і відстороненням керівництва банки, які не борються з масштабними схемами відмивання грошей. Для того щоб банки проводили ефективний фінансовий моніторинг, НБУ розкрив сім основних виявлених ним схем. FinClub публікує їх короткий опис. Експерти підтримують публічність процесу.

Національний банк розкрив основні схеми сумнівних операцій клієнтів банків, з якими має боротися фінмон. Їх сім. Директор департаменту фінансового моніторингу НБУ Ігор Береза розповів суть цих операцій.

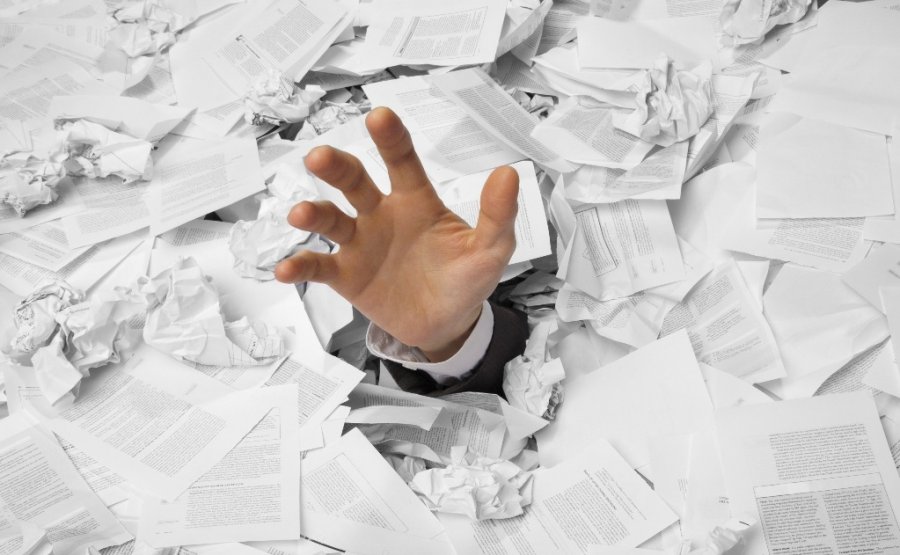

Схема № 1 – «Виведення капіталу»

П'ять українських юросіб продають товар на експорт чотирьом іноземним юрособам. Умови зовнішньоекономічного контракту передбачають розрахунки через банк за поставку товару в доларах – $22 млн. Один з клієнтів вносить зміни до контракту: валютою розрахунку замість долара США стає польський злотий. Прописаний курс нижче за ринковий в 3-10 разів. Через неринковий курс замість $22 млн в Україну надходить 12 млн польських злотих, або $3 млн. «Недоотримана виручка склала $19 млн. Схема дозволила вивести гроші з України, що в свою чергу мало вплив на попит/пропозицію валюти і курс. Всі контракти передавалися в банк. Банк їх бачив, фіксував неринкові курси і проводив операції. Фактично він зняв операції з валютного контролю, не подаючи інформацію до ДФС», – розповів Ігор Береза.

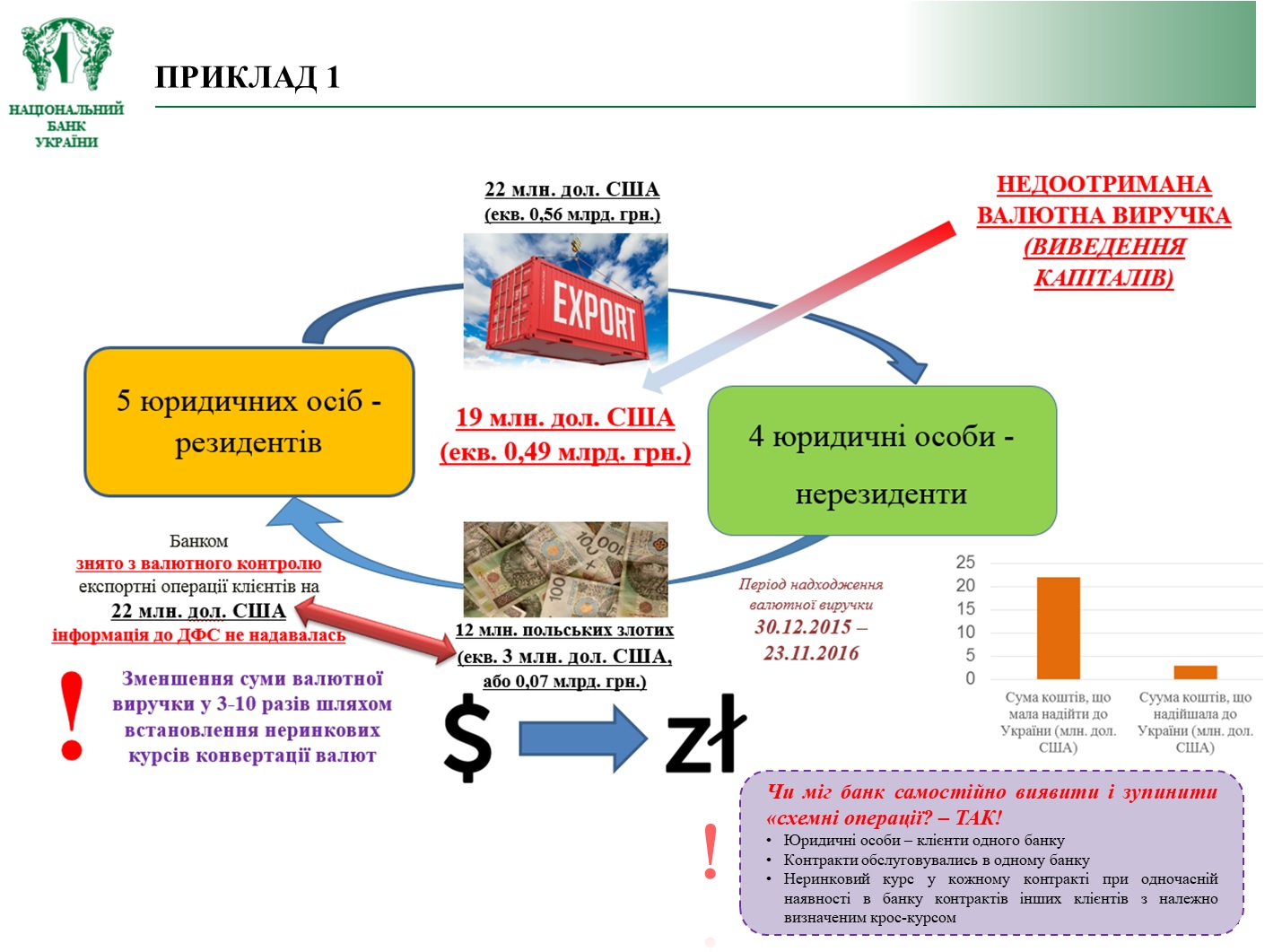

Схема № 2 – «Переведення в готівку»

Група з 42 фізосіб зняла з платіжних карток 111 млн грн для розрахунків у відрядженні: кожен по 2,6 млн грн. Спочатку ці 111 млн грн надійшли на рахунки двох фірм як оплата за зерно, будівельні роботи, маркетингові послуги. Ці фірми водночас не мали ліцензії на будівництво, також у них не було трудових відносин з цими фізособами (тільки дев'ять осіб мали накази про відрядження). Нацбанк вважає, що банк повинен був зупинити ці схемні операції, оскільки готівкові кошти знімалися в особливо великих розмірах, юрособи були його клієнтами, і банк не перевірив ліцензії клієнта на зазначені операції. «Готівкові операції є законними. Але питання в тому, що в багатьох випадках проводиться схема, коли незаконна мета проведення готівкових операцій маскується під законні можливості», – каже Ігор Береза.

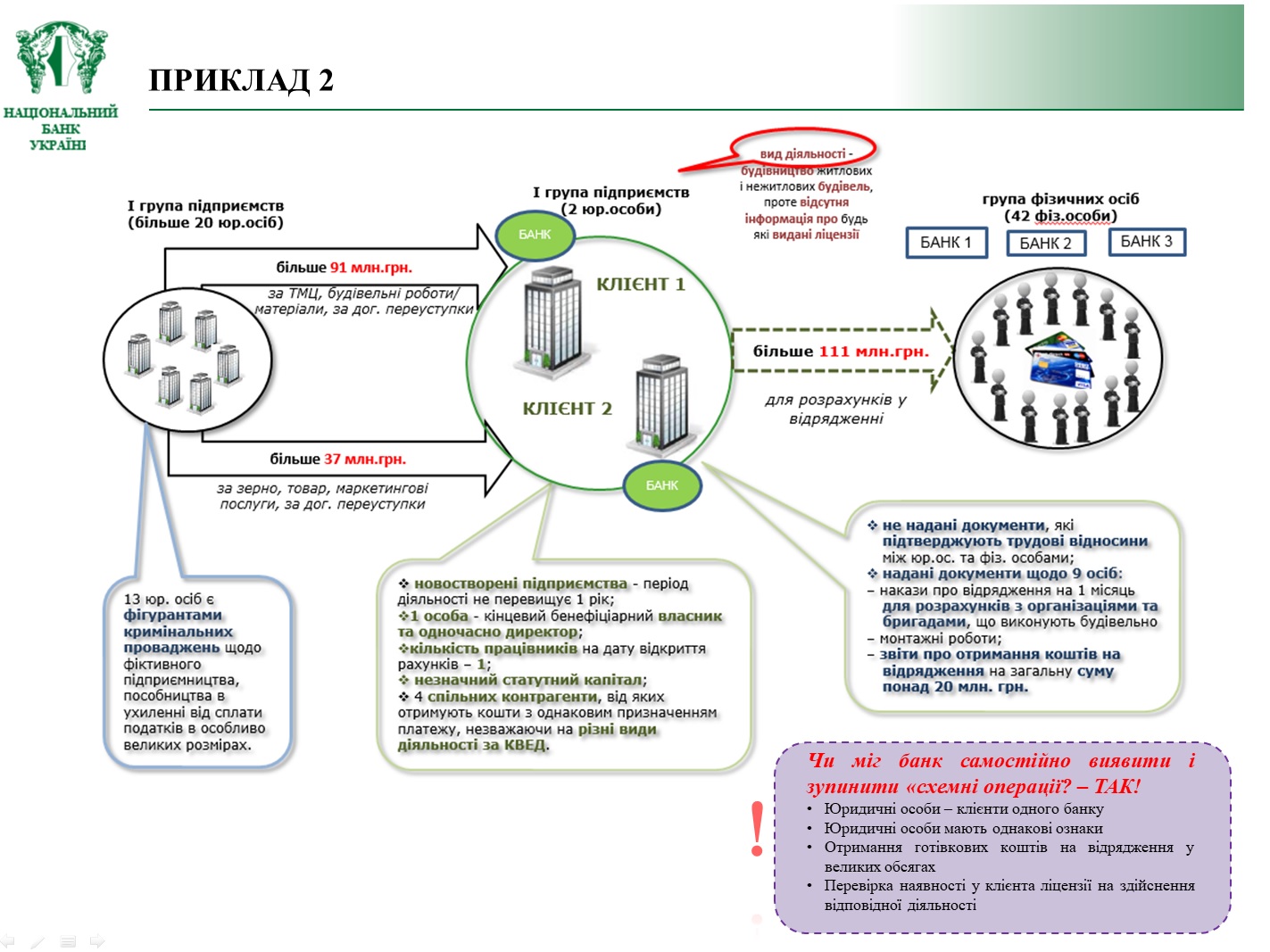

Схема № 3 – «Корупційна»

Держпідприємство, засноване Міненерго, провело тендер на закупівлю захисту теплообмінних турбін за 51 млн грн. Частина цих коштів пішла на закупівлю обладнання, а велика частина грошей (27 млн грн) була переведена в готівку директором і головним бухгалтером підприємства як фінансова допомога і позики. Компанії, які брали участь в тендері, фігурують в кримінальних справах. Переведення філією держпідприємства коштів в особливо великих розмірах на користь юросіб, які є фігурантами кримінальних справ, і переведення в готівку коштів в особливо великих розмірах є тими ознаками, які повинні були спонукати банк зупинити схемну операцію.

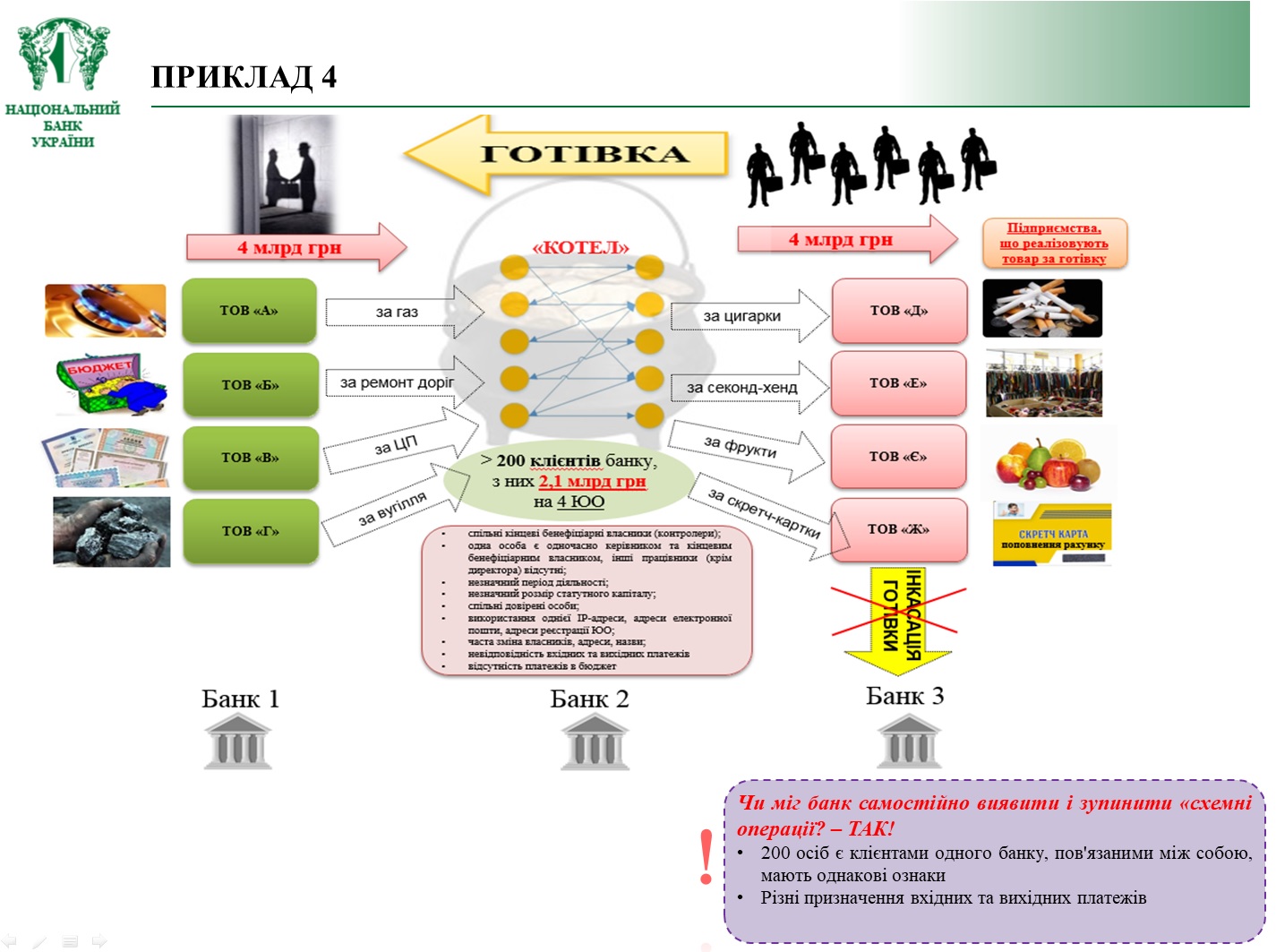

Схема № 4 – «Котел»

«Історично так склалося, що незаконні операції переведення у готівку проводилися через банківську систему. Оскільки зараз Національний банк приділяє велику увагу цьому питанню, то ми бачимо поліпшення контролю як на рівні банківської системи, так і реакції компаній, які зловживають цим і намагаються зараз не інкасувати готівку», – розповів Ігор Береза.

Але потреба економіки у кеші все ще величезна. У схемі беруть участь компанії, які продають товари і послуги за готівку, а також компанії, які працюють за безготівковим розрахунком, але їм потрібна готівка. В одному з банків у такому «котлі» працювали понад 200 компаній. Компанії, які продавали свою готівкову виручку замість процедури класичної інкасації, отримували 4 млрд грн в безготівковій формі нібито за продаж сигарет, фруктів або секонд-хенду. Водночас компанії-покупці за фактом отримували не куплені сигарети, а кеш на ідентичну суму. До банку була застосована санкція Нацбанку за втягнення в обслуговування фіктивних компаній.

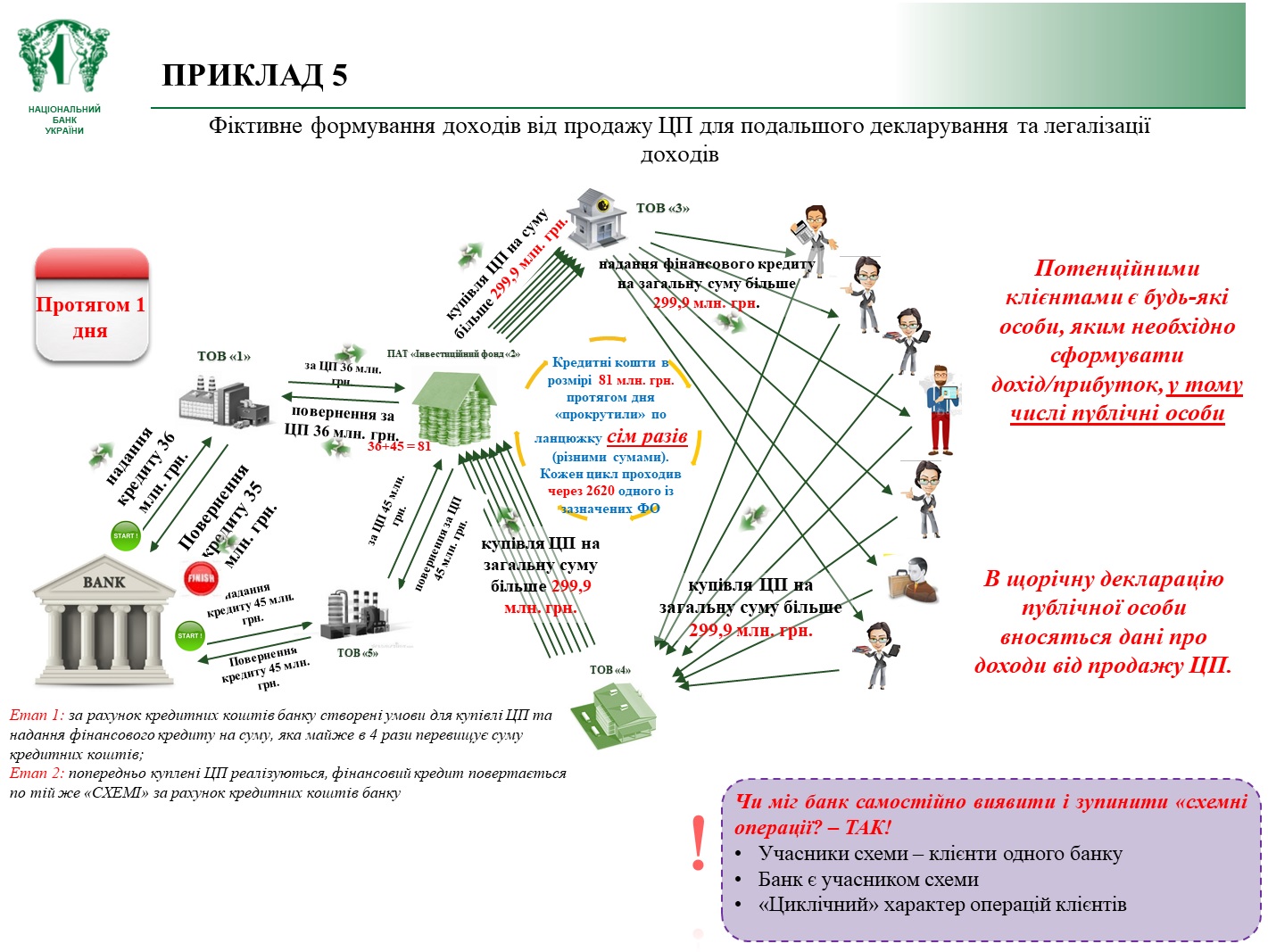

Схема № 5 – «Фіктивні доходи»

В Україні діє електронне декларування доходів низки категорій осіб, і часто потрібна інформація про джерело походження грошей. Щоб «намалювати» фіктивний дохід фізособі, наймаються професійні посередники. Суть схеми. Банк надає кредити компаніям, які купують цінні папери у інших компаній. Вони потім надають фінансову допомогу фізособам, які також купують цінні папери. Після продажу цінних паперів фізособи мають можливість задекларувати дохід від продажу цінних паперів. Ці операції проганялися по колу: протягом доби за 81 млн грн були куплені цінні папери на 300 млн грн, оскільки такі операції проганялися сім разів. «Ці доходи потім фігурували в деклараціях окремих фізосіб. Клієнтами були публічні діячі», – повідомили в Нацбанку.

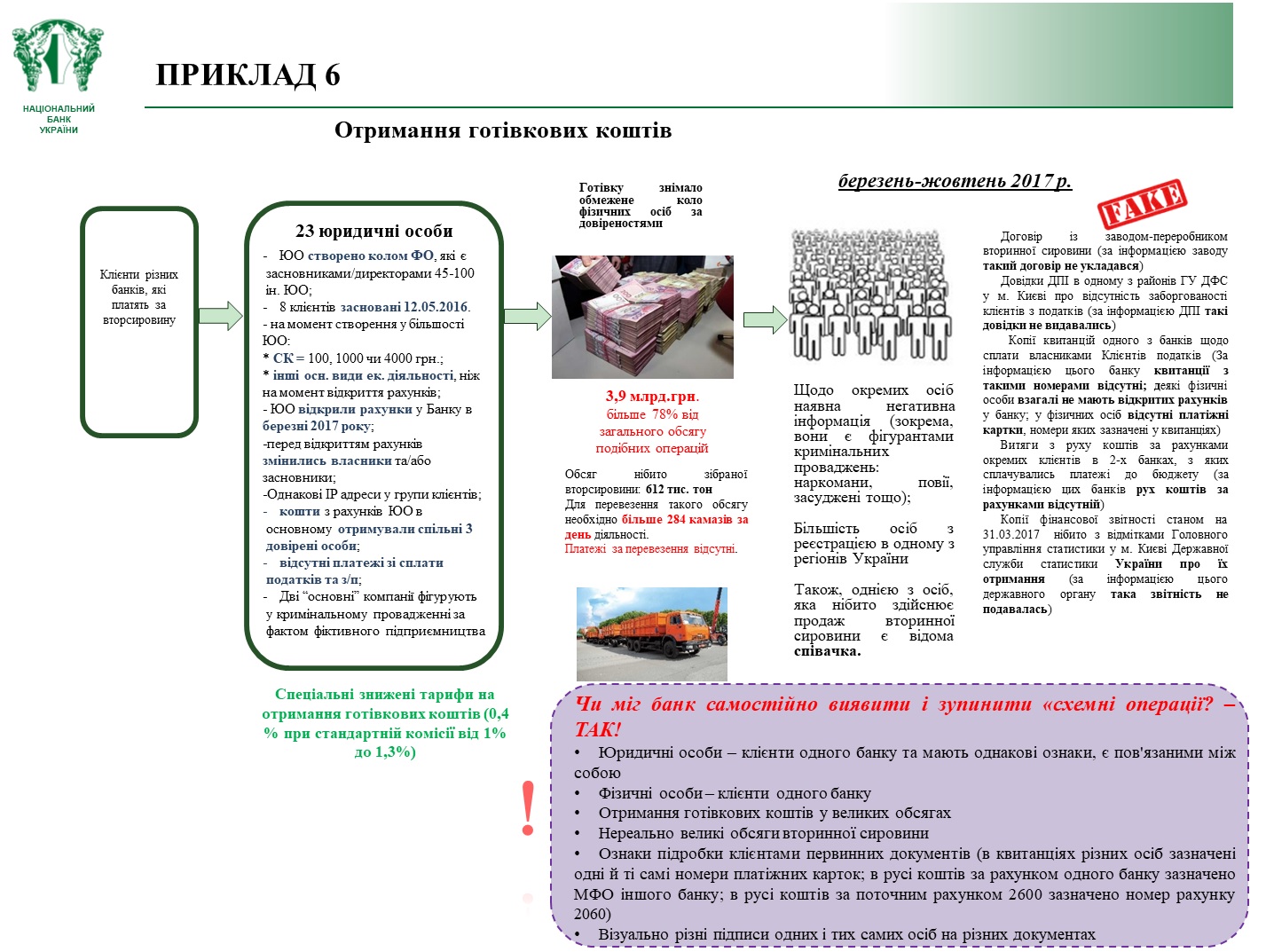

Схема № 6 – «Отримання готівки»

Група компаній через банк оплачували збір вторинної сировини для подальшої переробки. Нібито вони купили 612 тис. т. «Для перевезення такого обсягу сировини щодня знадобилося б 284 КАМАЗи», – кажуть в НБУ. Вторсировину «здавала» обмежена кількість осіб, в тому числі відомі люди, і навіть співачка, яка нібито здавала пляшки і макулатуру. За цією схемою банк видав «на руки» 3,9 млрд грн. Нацбанк оштрафував цей банк, а керівника відсторонив.

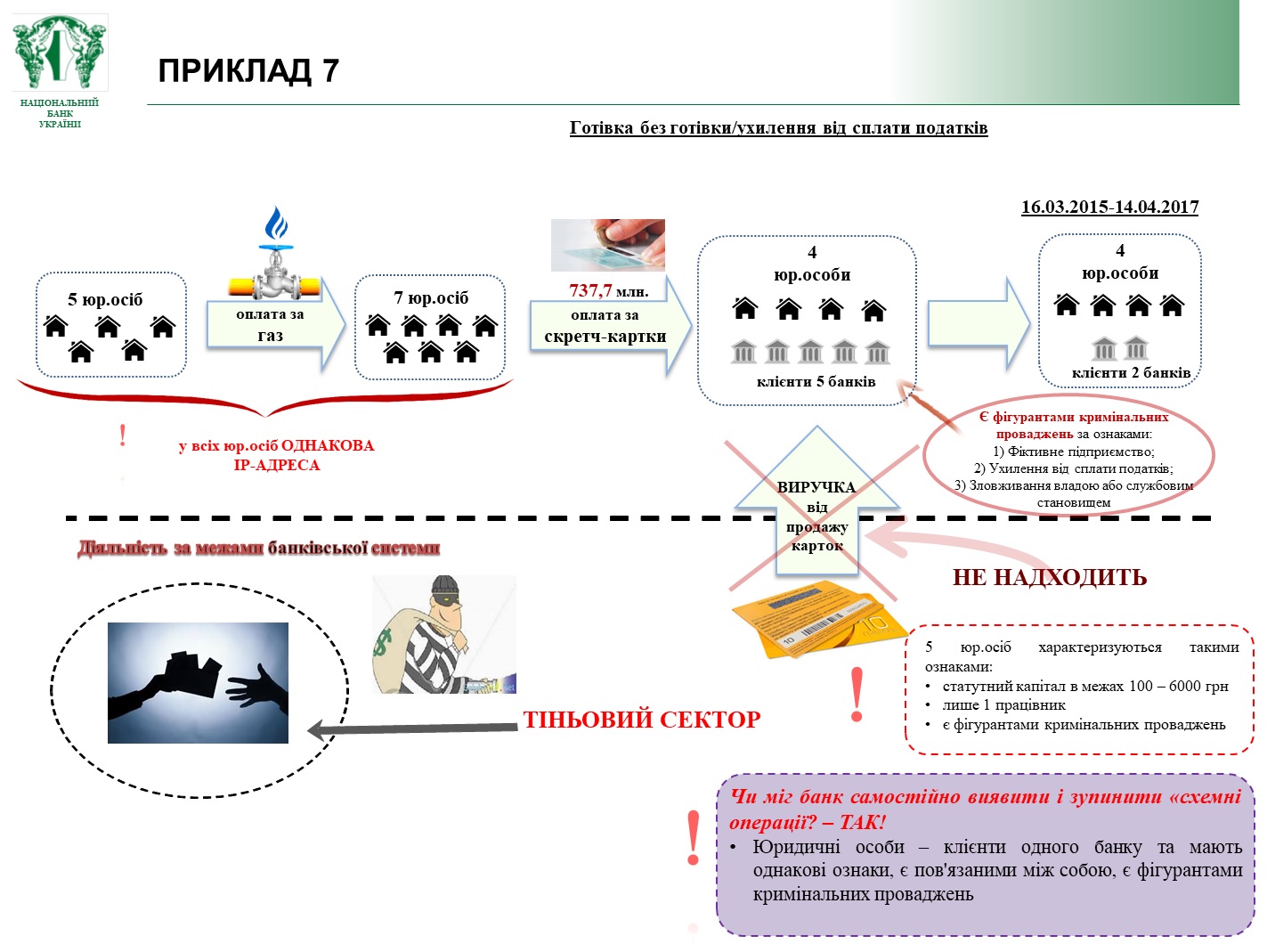

Схема № 7 – «Готівкові без готівки»

Ще один приклад конвертації безготівкових коштів у готівку без інкасації. Група юросіб за безготівковим розрахунком оплатила постачання газу, а газові компанії накупили на 737,7 млн грн за безготівковим розрахунком скретч-карток на поповнення мобільного зв'язку. В реальності скретч-картки продавалися фізособам за готівку, але кеш на їхній рахунок не надходив. Керівника цього банку також відсторонено Нацбанком.

Благі наміри

Оприлюднення цих схем має спонукати банки ними не займатися. «Гадаю, що заходи НБУ, пов'язані з публікацією цієї інформації, матимуть чисто виховний ефект», – вважає член Українського товариства фінансових аналітиків Віталій Шапран. «Відкриття інформації про порушення пояснює населенню і бізнесу, які банки схильні порушувати правила гри, піддаючи інших своїх клієнтів операційним ризикам. З іншого боку, така практика сприятиме зниженню кількості порушень в довгостроковій перспективі, тому що репутація – ключовий актив у банківському бізнесі, і зараз банки схильні захищати її всіма силами», – говорить фінансовий аналітик компанії YouControl Роман Корнилюк.

Активність НБУ в цьому напрямку не випадкова. З осені 2017 року НБУ посилив вимоги до обов'язкового фінансового моніторингу банками операцій клієнтів на суму понад 150 тис. грн. В роботі банків впроваджено ризик-орієнтований підхід. Якщо раніше банки на щоквартальній основі знаходили ризикові фінансові операції та повідомляли про них Держфінмоніторинг, то тепер вони повинні виявляти їх «на постійній основі» в режимі онлайн – ще до проведення операції. Перевірка повинна починатися на етапі заповнення клієнтом анкети. Банки мають перевіряти джерела походження підозрілих доходів клієнтів.

Великі штрафники

З впровадженням ризик-орієнтованого підходу посилилися заходи впливу до банків. Якщо за підсумками 2016 року за фінмоніторингом було оштрафовано 28 банків на суму 9,3 млн грн, то в 2017-му сума штрафів зросла до 67,6 млн грн. Всього було оштрафовано 15 банків з 47 перевірених, тобто кожен третій. «З одного боку, зросли штрафи, а з іншого – у нас тепер немає необхідності відкликати ліцензії, як це було 2015-2016 роках. Ми вже не бачимо такої ризикової діяльності в банківській системі. У тих банках, в яких ми забирали ліцензії, 70-90% операцій були схемними і мали відтінок відмивання коштів. Зараз же залишилися окремі банки, які об'єднують бізнесові операції з небізнесовими. Причин кілька: або це робиться спеціально банками, або через незнання свого клієнта», – пояснює Ігор Береза.

За його словами, багато банків, які потрапили під штрафи, виявилися не готові боротися зі «схемниками», які до них прийшли. «Велика сума штрафів – це була реакція на виклик, коли відмивочні компанії пішли в системні банки. Вони були просто не готові до цього. У них не було таких клієнтів раніше, оскільки вони були в менших банках, але тепер вони покращують процедури контролю, і ми бачимо позитивні зміни», – каже Ігор Береза.

У I кварталі 2018 року Нацбанк вже оштрафував п'ять банків з семи перевірених. При цьому більш активно НБУ почав застосовувати таку міру, як відсторонення керівника банку без права обіймати керівні посади в банківській системі протягом 10 років. «Є кілька заходів впливу до банків. Одним з таких заходів, яким ми активно користуємося, є відсторонення керівника. Ми вдаємося до нього, коли береться до уваги той факт, що розмір штрафу не загрожує тому обсягу схем, який ми виявляємо. Таким чином, ми даємо сигнал ринку і створюємо умови, щоб керівництво свідомо не йшло на такі порушення. Якщо керівники банків розумітимуть, що за ризикову діяльність з фінансового моніторингу є можливість відсторонення з неможливістю обіймати керівні посади протягом 10 років, то це гірше за будь-який штраф», – зазначив Ігор Береза. Під цю санкцію потрапили голова ТАСкомбанку Катерина Мелеш і голова банку «Український капітал» Олександр Тихомиров.

Виховні заходи

Фінансові експерти підтримують посилення вимог Нацбанку з фінмоніторингу. «Регулятор використовує згаданий набір санкцій, спрямованих на попередження повторення порушень з боку учасників ринку, для затвердження серйозного ставлення банків до вимог НБУ в умовах нових правил гри», – підкреслює Роман Корнилюк.

Він називає дві причини посилення вимог і санкцій. «По-перше, регулятор посилює моніторинг до ризикових операцій банків, бореться з відмиванням коштів та фінансуванням тероризму, а також схемами виведення капіталу в контексті глобальних трендів посилення контролю за фінансовими потоками, таких як AML, KYC, BEPS. По-друге, НБУ продовжує надолужувати згаяне за десятиліття більш лояльного або формального підходу до фінмоніторингу, розвиваючи нову систему контролю за порушниками законодавства і посилюючи інституційну спроможність», – перераховує аналітик.

Віталій Шапран вважає, що Нацбанку краще показово карати штрафами, ніж відразу відкликати ліцензію у банку. «Такі банки краще не закривати, а штрафувати, це буде куди вигідніше для бюджету і показово для інших банків», – говорить він.

Подписывайтесь на новости FinClub в Telegram, Viber, Twitter и Facebook.

Схожі матеріали (за тегом)

ТОП-новини