Шандор Чані: «OTP Group шукає банк, який здатен генерувати бізнес»

ОТП Банк не видається банком, який агресивно розвивається, але він зберігає апетит до ризику. Очікувана угода з Промінвестбанком так і не відбулася, але банк активно шукає банк для купівлі. Про те, що угорська група OTP хоче робити на українському банківському ринку, голова ради директорів і CEO OTP Bank Шандор Чані розповів журналісту FinClub Вікторії Руденко.

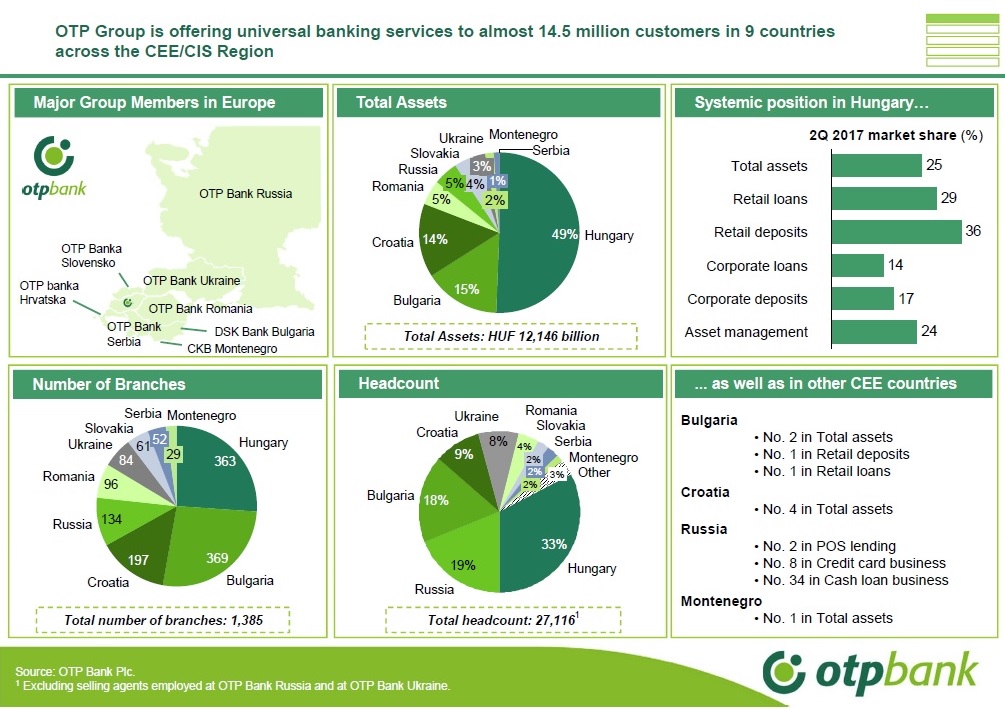

– Директор департаменту роботи з інвесторами та ринками капіталу OTP Group Шандор Патакі заявляв про плани групи зайняти мінімум по 5% ринку в усіх країнах присутності. ОТП Банк займає 2% ринку за активами. Коли ви плануєте наростити частку до 5%?

– Насправді до наших планів входить досягнення на всіх дев'яти ринках, де ми присутні, ринкової частки не менше 10%. Навіть в тому випадку, якщо на даний момент ми не бачимо такої можливості. Ми намагаємося збільшити свою частку обома шляхами: як за рахунок органічного зростання, так і за рахунок поглинань, звичайно, якщо побачимо відповідний об'єкт для поглинання.

Минулого року ми викупили портфель AXA Bank Europe в Угорщині. У Хорватії ми купили Splitska banka, який більший, ніж той, яким ми вже володіли (OTP Bank Croatia). Також ми купили банки в Сербії (Vojvodjanska banka) та Румунії (Banca Romaneasca). Якщо будуть ще можливості, ми ними скористаємося.

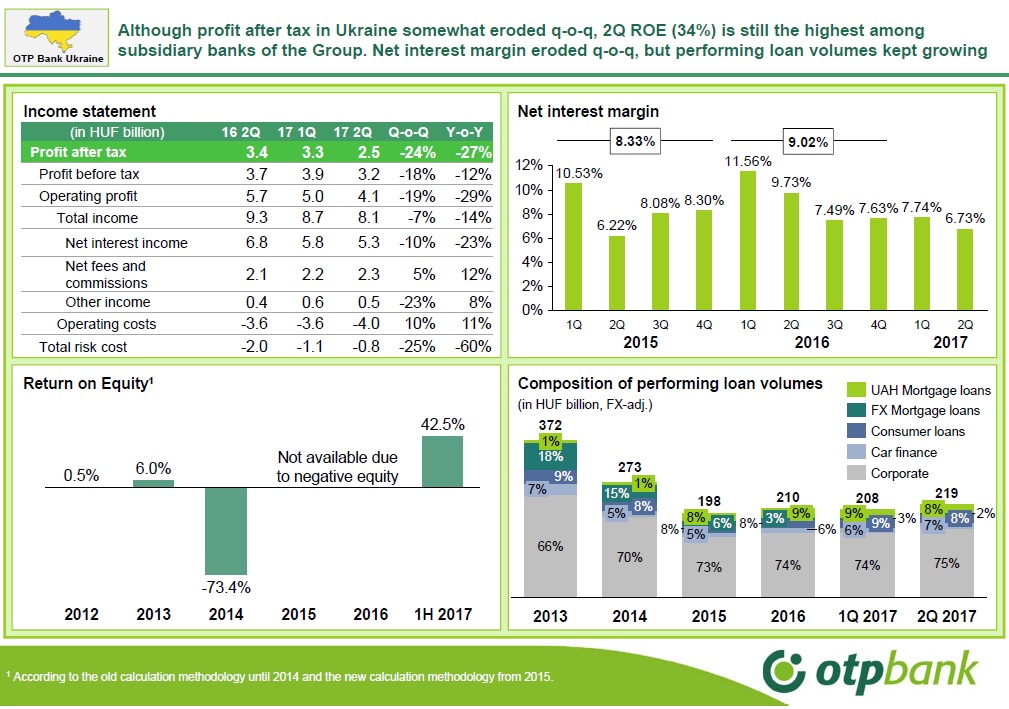

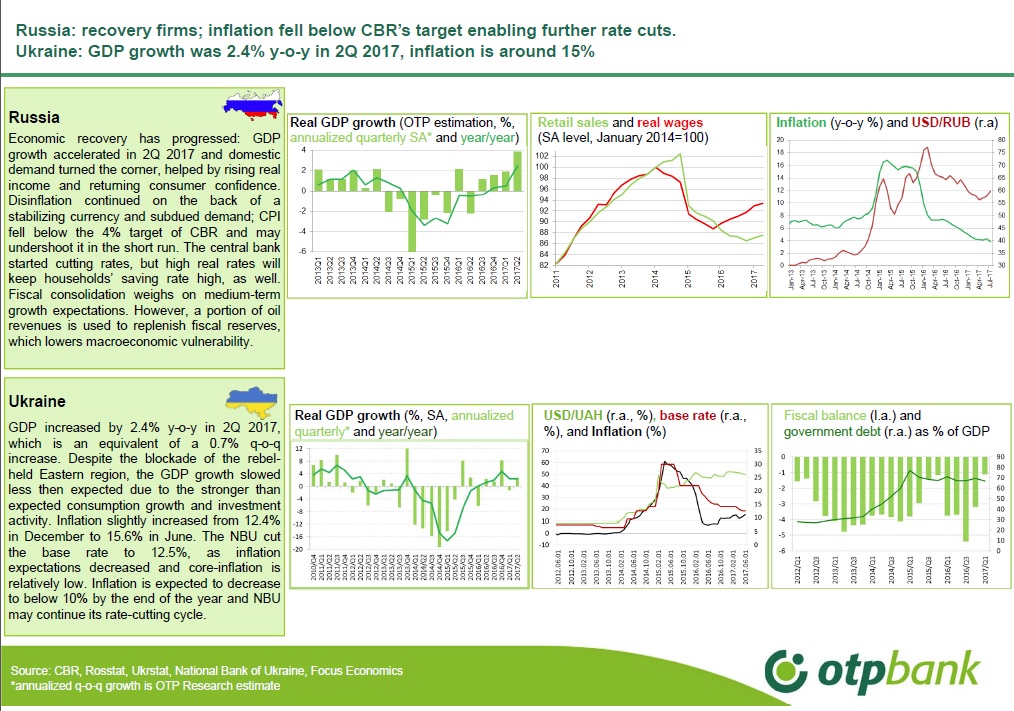

В Україні ми зазнали істотних збитків у першу чергу через зміну курсу. Ми втратили свої відділення, що знаходилися в Криму, і кредити, видані там. В аналогічній ситуації ми опинилися в східних областях України. Проте ми готові до зростання і віримо, що сприятливі тенденції, які почалися минулоріч в Україні, продовжаться. В Україні цього року ми, наприклад, викупили два відділення іншого банку фактично разом з їхнім бізнесом.

– ОТР Group розглядала можливість придбання Промінвестбанку. Чому угода зірвалася?

– З Промінвестбанком не вийшло тому, що він не відповідав нашому портфелю. Ми шукаємо в першу чергу такий банк, який здатен генерувати бізнес, тобто банк, який дає не тільки інфраструктуру або портфель, тому що це короткостроковий ефект: портфель закінчиться, а інфраструктуру не потрібно купувати, тому що вона в нас і так є.

– Які вимоги ви висуваєте до «хорошого активу» для поглинання?

– Ми самі генеруємо бізнес в кілька сотень мільйонів доларів щорічно і шукаємо банк, здатний генерувати бізнес в тих сегментах, в яких ми не присутні. Ми не хочемо купувати банк, який знаходиться в летаргічному сні, у якого є філії, в яких сидять люди, але його корпоративний кредитний портфель переповнений поганими активами. Нам потрібен банк, який активно працює, у нього є клієнти, які активно користуються послугами банку і готові доповнити нашу активність.

– ОТП Банк – єдина «дочка» OTP Group, у якій корпоративний портфель набагато перевищує роздрібний, його частка – 69%. Чи плануєте ви збалансувати портфель?

– Нинішня ситуація нас не бентежить. Насправді вона склалася історично. Коли ми купували банк у Raiffeisen, його кредитний портфель був переважно корпоративний. Наше завдання – розвивати обидва напрямки: і роздрібний, і корпоративний. Якщо ж говорити про рітейл, то ми вважаємо, що наші послуги гарної якості, у нас хороша продуктова лінійка, збільшується кількість кредитних карток. Гадаю, ми і в цьому напрямку на правильному шляху. Поки банки в Україні, в тому числі ОТП Банк, змушені займатися проблемними кредитами, вони не можуть повноцінно займатися розвитком. Але ми задоволені зростанням української «дочки» як в корпоративі, так і в роздробі. Добре росте і лізинговий сегмент. Ми випереджаємо планове зростання.

– В Угорщині активно розвивається напрямок МСБ. Чи плануєте впроваджувати в Україні успішні угорські продукти? В якій перспективі це можливо? Адже поки що частка МСБ в портфелі ОТП Банку невелика: 1,87% – в кредитному портфелі та 3,73% – в депозитному.

– Є кілька угорських продуктів, які ми вже впровадили в Україні. Але наші українські фахівці досить успішно розробляють власні продукти, адаптовані під особливості й потреби українських компаній. І я вважаю, що український МСБ отримує обслуговування не гірше, ніж їх угорські колеги. Водночас є кілька напрямків, де ми плануємо перейняти угорський досвід, якщо будуть прийняті певні зміни в українському законодавстві. Це стосується електронно-цифрового підпису та онлайн-ідентифікації. Наприклад, ми не змогли запустити в Україні продукт, за яким не потрібно особисто відвідувати відділення для ідентифікації, а рахунок можна відкрити онлайн. В Угорщині це можливо.

– В Угорщині після кризи 2008 року банки швидко вирішили питання проблемних активів. Що з угорського досвіду ви б порадили перейняти Україні?

– Вирішенню ситуації в Угорщині сприяло те, що проблемні кредити можна було списати і повністю виключити з бази оподаткування. Те, що угорський банківський сектор зараз дуже активний як в роздробі, так і в корпоративі, свідчить про те, що баланс все-таки вдалося очистити від проблемних кредитів, а вивільнені кошти були спрямовані на нарощування обсягів кредитування. Нам дуже допомогло те, що нам не довелося продавати проблемні кредити зовнішнім колекторським або факторинговим компаніям. Все вдалося вирішити силами власної факторингової компанії. У підсумку банк сконцентрувався тільки на новому кредитному портфелі. З точки зору податкового законодавства не було різниці, кому продавати проблемний кредитний портфель – зовнішній компанії або «своїй». З того, що можна перейняти – це досвід регулювання банківського сектора і зміну оподаткування. До того ж досить ефективним я вважаю угорське законодавство з питань банкрутства та ліквідації, а також захисту прав кредиторів. В Україні це слабке місце. Хоча зазначу, що в українських колег ми багато чому навчилися в питаннях коллекторства.

– У вас є факторингова компанія в Україні. Чи плануєте ви купувати активи банків-банкрутів у Фонді гарантування вкладів фізосіб?

– Зараз наше головне завдання – вирішити питання проблемних кредитів в нашому банку.

– В Угорщині до групи ОТР входить близько 20 компаній: від туроператора до лізингу нерухомості та медичного страхування. Чи плануєте ви в цих напрямках розширювати групу в Україні?

– У тих сегментах ринку, де наша присутність є необхідною та доцільною, ми вже присутні в Україні – це компанії «ОТП Лізинг», «ОТП Капітал», «ОТП Факторинг». Створювати нові юрособи тільки заради збільшення кількості компаній в групі ми не бачимо сенсу.

– Чи плануєте ви розширювати географію групи?

– Якщо розглядати Європу, то найбільший потенціал зростання саме в тій частині, де ми присутні. Якщо в цьому регіоні можна заробляти 16% доходу на інвестиції, то навіщо йти в такі країни, де менше 10%. До того ж в цьому регіоні більше потенціал економічного зростання, отже потенціал для банківського ринку теж вище. Тобто немає сенсу йти в Західну Європу. Звичайно, якщо ми знайдемо якесь цифрове рішення, яке дозволить нам увірватися на західно-європейський банківський ринок з невеликими інвестиціями, ми, звичайно, скористаємося можливістю. Інша ситуація в Азії. Там ми активно ведемо пошуки об'єкта для інвестиції. Ми вже відкрили представництво в Китаї – цього року отримали дозвіл. Але наша мета – не сам Китай, а інші країни Азії.

– Які країни вам цікаві в Азії?

– Наприклад, В'єтнам. У перспективі ми хочемо увійти також в Китай. Але там дуже жорсткі вимоги. Представництво має проіснувати мінімум два роки, щоб мати право подавати заявку на розширення бізнесу.

– ОТР – терплячий інвестор. Не було бажання піти з якогось ринку?

– Піти з ринку – означає програти. Я у всіх конфліктах дотримувався позиції, що потрібно почекати.

Подписывайтесь на финансовые новости FinClub в Viber, Twitter и Facebook.

Схожі матеріали (за тегом)

ТОП-новини