Постраждалі кредитори можуть подати проти України міжнародні позови

Ця загроза реалістична, оскільки держава втрутилася в роботу інвесторів.

Про це повідомили учасники ринку під час круглого столу «Законопроєкт про реструктуризацію валютної іпотеки: можливі ризики для банківської системи», організованого «Фінансовим клубом».

Парламент 13 квітня ухвалив в цілому законопроєкт № 4475, який змушує кредиторів в обов’язковому порядку реструктуризовувати валютні іпотечні кредити фізичних осіб на невигідних для себе умовах.

«Інвестори, які придбали відповідне право вимоги, зможуть звернутися не тільки в міжнародні арбітражі з відповідними позовами про відшкодування збитків, але й в національні суди. Будуть подані позови про розірвання договорів купівлі-продажу права вимоги та відшкодування збитків», – розповів старший юрист компанії Іnpraxi law Роман Кобець.

Йдеться не тільки про відшкодування коштів, які були сплачені на користь Фонду гарантування вкладів фізичних осіб, але й «втрачені вигоди». «Потенційно кредитор розраховував отримати певну суму. Однак внаслідок ухвалення закону його потенційний прибуток зменшується в десятки разів. Можна говорити про потенційні збитки держави в мільярди гривень», – попередив він.

Юрист розкритикував норму, що у випадку заміни кредитора, а саме відступлення права вимоги за певним кредитом за ціною значно меншою, ніж саме право вимоги, розмір заборгованості зменшується до ціни придбання. «Для мене це положення є кричущим насправді. Якщо воно буде прийнято в такій редакції, це призведе до значних збитків», – зазначив Роман Кобець.

«Якщо цей законопроєкт буде прийнятий, то ми передбачаємо звернення до судів з приводу оскарження укладених договорів Фонду. Тобто Фонд повинен буде повернути ті грошові кошти, які він отримав», – заявив юрист фінансової компанії InvestKredo Вадим Софіщенко.

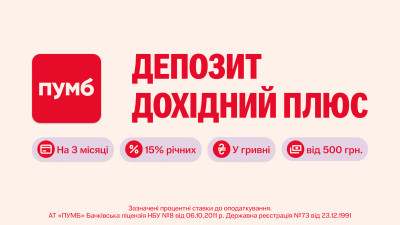

Фінальна версія законопроєкту дозволяє фінкомпаніям застосувати ту ж формулу, що і банкам. «Таблицю правок уточнили, і позичальник буде гасити зобов’язання в розмірі ціни уступки в тому випадку, коли новий кредитор не зможе зробити складні перерахунки, передбачені законопроєктом, тобто врахувати всі раніше сплачені проценти, пені, штрафи в рахунок погашення тіла кредиту», – повідомив заступник директора департаменту проблемних активів ПУМБ Андрій Джура.

Зробити це складно, оскільки фінансові компанії під час купівлі боргів не отримували відповідні дані за кредитами. «По суті зараз законодавець говорить, що кредитор, який купував борги, мав здогадатися, що йому потрібно взяти в первісного кредитора всю історію погашень з моменту отримання кредиту. Це виходить, що ми сьогодні для всіх угод, укладених заднім числом, наприклад, за останні 10 років, зобов’язуємо сторони здогадатися, що їм потрібно було так вчинити», – сказав Андрій Джура. «Якщо ви купували 10-20 тисяч кредитів, це ж велика і кропітка робота», – пояснив банкір.

Заступниця директора-розпорядника ФГВФО Ольга Білай каже, що інвестори розраховують свій грошовий потік в майбутньому і recovery від своїх інвестицій. «Вони вкладають свої кошти не просто на благодійність, щоб віддати Фонду гарантування та потерпілим вкладникам, а вони вкладають кошти, розуміючи, що вони колись їх отримають у майбутньому. І вони роблять простий розрахунок, коли і скільки вони грошового потоку отримають. І якщо зараз ми кажемо інвесторам, що вони повинні ще сходити за 20 тис. виписок у Фонд гарантування або повинні отримати рівно стільки ж, скільки заплатили, незважаючи на ваші витрати, або ви повинні якусь іншу суму, ми підриваємо основи економічних відносин. І до нас більше не прийдуть інвестори», – попередила вона.

Підписуйтесь на новини FinClub в Telegram, Viber, Twitter, Facebook

Схожі матеріали (за тегом)

ТОП-новини