Позичальники залишилися без захисту

Закон «Про споживче кредитування» майже за рік роботи так і не зміг захистити позичальників від несумлінних дій банків і фінансових компаній. Закон де-факто не працює, оскільки його норми порушують 70-100% установ. У Нацбанку вже знайшли винного в цій ситуації: парламент не наділив їх повноваженнями карати порушників.

Друга хвиля затопила ринок

Банки та інші кредитні установи майже рік живуть в новій реальності. У червні 2017-го набув чинності закон «Про споживче кредитування», який заборонив їм рекламувати кредити під 0%, зобов'язав розкривати потенційним позичальникам реальну вартість позик, надавати їм паспорт кредиту з щомісячним графіком погашення і отримувати від клієнтів письмове підтвердження розуміння кредитних умов. Позичальники отримали право в односторонньому порядку розірвати кредитний договір протягом перших двох тижнів його дії.

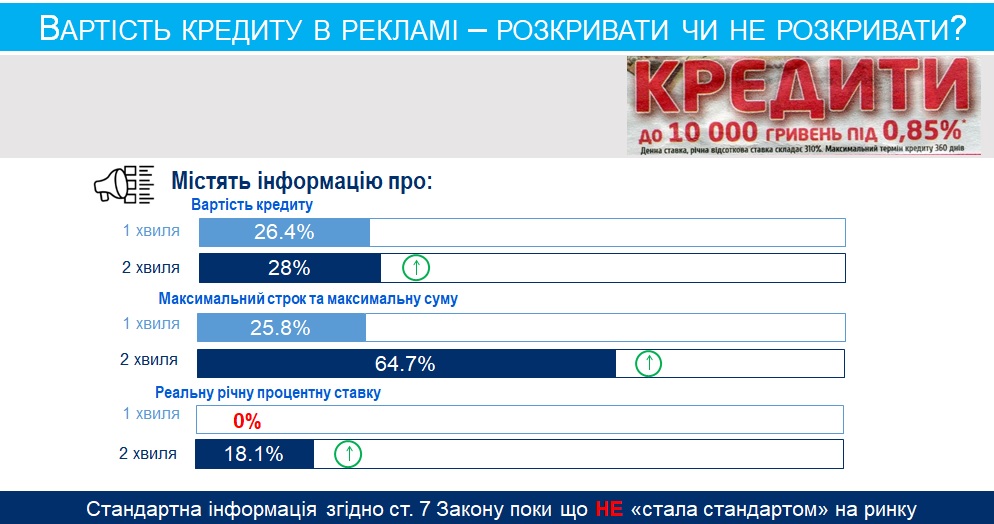

Проект USAID «Трансформація фінансового сектора» перед набуттям цього закону чинності провів дослідження, яке виявило, що 74% рекламних матеріалів банків не містять даних про вартість кредитів. Друга хвиля дослідження з грудня 2017 року до лютого 2018-го показала, що до 100% банків і небанківських фінансових установ порушують норми закону.

Кредитори, як і раніше, своєю рекламою вводять українців в оману. 72% реклами не містить фінансової інформації, а 10,4% – розповідає про безвідсоткові кредити під 0%. І частка реклами «нульових» кредитів в порівнянні з першою хвилею дослідження навіть зросла з 8,8%. «У більшості рекламних матеріалів не вказуються процентні ставки, щоб на таку рекламу взагалі не поширювалася норма закону», – пояснює керівник юридичного напряму проекту USAID «Трансформація фінансового сектора» Тетяна Грищенко. Лише 18,1% реклами містила реальну процентну ставку, максимальні термін і суму кредиту.

Тільки в 15% випадків потенційним позичальникам видавали для ознайомлення паспорт кредиту до укладення договору. І тільки в 2,4% випадків вони отримували повний обсяг передбаченої законом інформації. Найчастіше замовчувалася реальна річна процентна ставка та загальна вартість кредиту. Коректну інформацію про реальну процентну ставку отримали лише 24% «таємних покупців». «Лише в 22% візитів консультант на прохання позичальника дозволив йому взяти копію проекту договору з собою. Цей показник демонструє незначне поліпшення в порівнянні з візитами першої хвилі», – йдеться в результатах дослідження USAID.

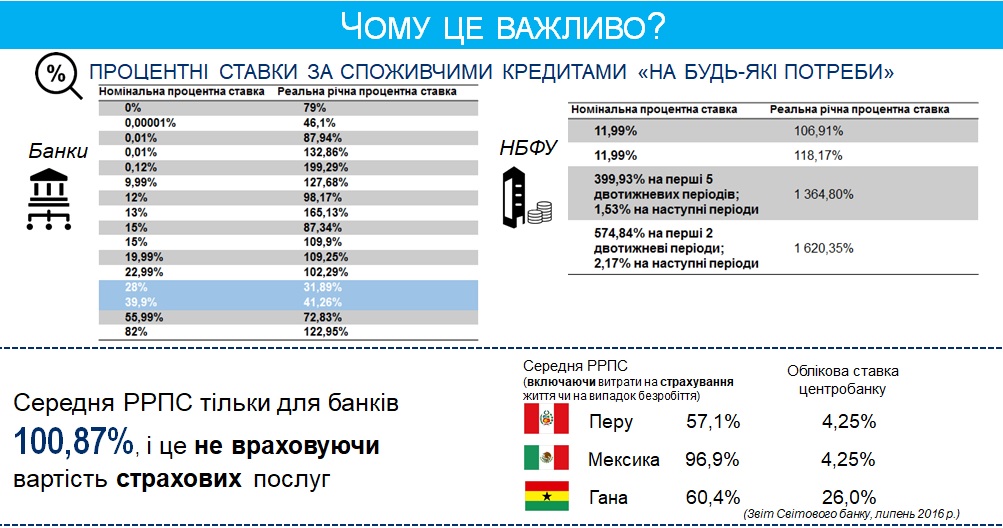

Деякі установи стягують з клієнтів високу комісію за видачу або обслуговування кредиту. Через це позики на 4-6 тис. грн строком на 6-12 місяців у банках коштують від 32% до 200% річних. Аналогічні позики фінкомпаній обійдуться у 1600%. Жодна з небанківських компаній не кредитувала дешевше 100%, а вартість деяких кредитів досягала відміток і 1364,8%, і 1620,35% річних. «Це єдина істотна відмінність в практиках кредитування небанківських установ і банків. З інших питань, таких як практика страхування або наявність в договорах положень, які можуть розглядатися як порушення законодавства, істотні відмінності не були виявлені», – стверджують в USAID.

Провальною виявилася норма закону про страхові послуги. У 100% випадків «таємним покупцям» нав'язувалася конкретна страхова компанія, і вони не могли вибрати її з мінімум трьох, як вимагає закон. Більш того, у багатьох договорах фігурує норма про те, що страхування не є обов'язковим, тому клієнт не зможе оскаржити її, розповіла Тетяна Грищенко.

Без контролю

Закон порушують як банки, так і небанківські установи. Але в останніх є можливість обійти норми закону, наприклад, видавши кредит терміном менше 30 днів або на суму менше однієї мінімальної заробітної плати (3723 грн). Член Нацкомфінпослуг Олександр Зальотов каже, що більшість фінансових компаній скористалися передбаченою законом можливістю.

Представники банків вважають, що в їхньому сегменті ринку порушень майже немає. «Якщо враховувати частки ринку компаній, які працюють з порушеннями і без порушень, то результати дослідження були б зовсім іншими», – говорить заступник голови правління УкрСиббанку Володимир Радін. Заступник голови правління ПУМБ Себастіан Рубай зазначив, що в цілому банки виконують норми закону про споживче кредитування, але можуть бути й винятки. У ПУМБ спеціально виділили окремий напрямок з контролю якості послуг, що надаються.

Формально банк може відповідати вимогам закону – розробив стандарти договорів і паспорт кредиту, акредитував страховиків, але на практиці клієнт не отримує усіх даних. Проблеми можуть виникнути з посередниками, які проводять первинну консультацію клієнтів. «Особливу увагу слід приділити навчанню співробітників і консультантів банків, щоб інформація, яку вони надають споживачам, була точною і відповідала законодавству. Фінансовим установам доцільно розглянути можливість проведення тренінгів, тестування для співробітників, а також можливість впровадження додаткових механізмів контролю, наприклад, використання внутрішніх "таємних покупців"», – радять в USAID.

Заступник керівника проекту Юлія Вітка нарікає на відсутність у фінансових регуляторів повноважень карати за порушення. «У них немає права накладати штрафи за порушення прав споживачів», – пояснила вона. Цю ж причину назвала перший заступник голови Нацбанку Катерина Рожкова. «Закон про споживче кредитування встановив перелік вимог, але щоб отримати можливість реагувати на недотримання закону, нам необхідно ухвалення законопроекту № 2456-д про вдосконалення захисту прав споживачів фінансових послуг. Ці два законопроекти йшли пакетом, але другий все ще очікує розгляду», – підкреслила вона.

Цей законопроект дозволить перевіряти, наскільки банки і небанківські установи виконують вимоги закону, а за необхідності – карати порушників. «Позичальник, який бере кредит, повинен знати, якою буде ставка, яким буде графік погашення платежів, чи буде можливість погасити кредит достроково, чи може банк в односторонньому порядку змінити умови кредитування. Він повинен розуміти свої права і розраховувати свої реальні фінансові можливості при отриманні кредиту», – говорить Катерина Рожкова. В USAID підрахували: частка кредитів фізичним особам в портфелі банків на 1 березня 2018 року становила 16,4%, а ідентичний показник в Польщі був 64,3% на початок року. «Це відображає історичний факт, що ринок споживчого кредитування ніколи не був добре розвинений в Україні, і фінансові установи ніколи не розглядали його в якості пріоритетного», – відзначають в USAID.

Механізм покарання порушників вже є у Нацкомфінпослуг. «Державна регуляторна служба може дозволити нам перевірити компанію, якщо на неї є скарга клієнта», – повідомив член Нацкомфінпослуг Олександр Зальотов. За I квартал комісія вже отримала близько 200 скарг.

Подписывайтесь на новости FinClub в Telegram, Viber, Twitter и Facebook.

Схожі матеріали (за тегом)

ТОП-новини