Катерина Рожкова: «Проблемные заемщики купили билет на Луну в один конец»

Заместитель главы Нацбанка Катерина Рожкова в ходе Ukrainian Financial Forum, организованном ICU, в пятницу рассказала о том, как банки могут решать проблему токсических необслуживаемых кредитов (NPL) и каким образом НБУ пытается им в этом помочь. FinClub публикует детали ее плана (укр.).

О проблеме NPL

Нацбанк не только «переймається і турбується», мы инициируем создание инструментов, чтобы эту проблему решить. С точки зрения НБУ я бы предложила сконцентрироваться на NPL в корпоративном портфеле, потому что качество кредитов физических лиц в системе, несмотря на кризисные явления, все равно продолжает быть относительно хорошим. А все проблемы в портфеле физлиц сосредоточены в валютных кредитах, в том числе в валютной ипотеке.

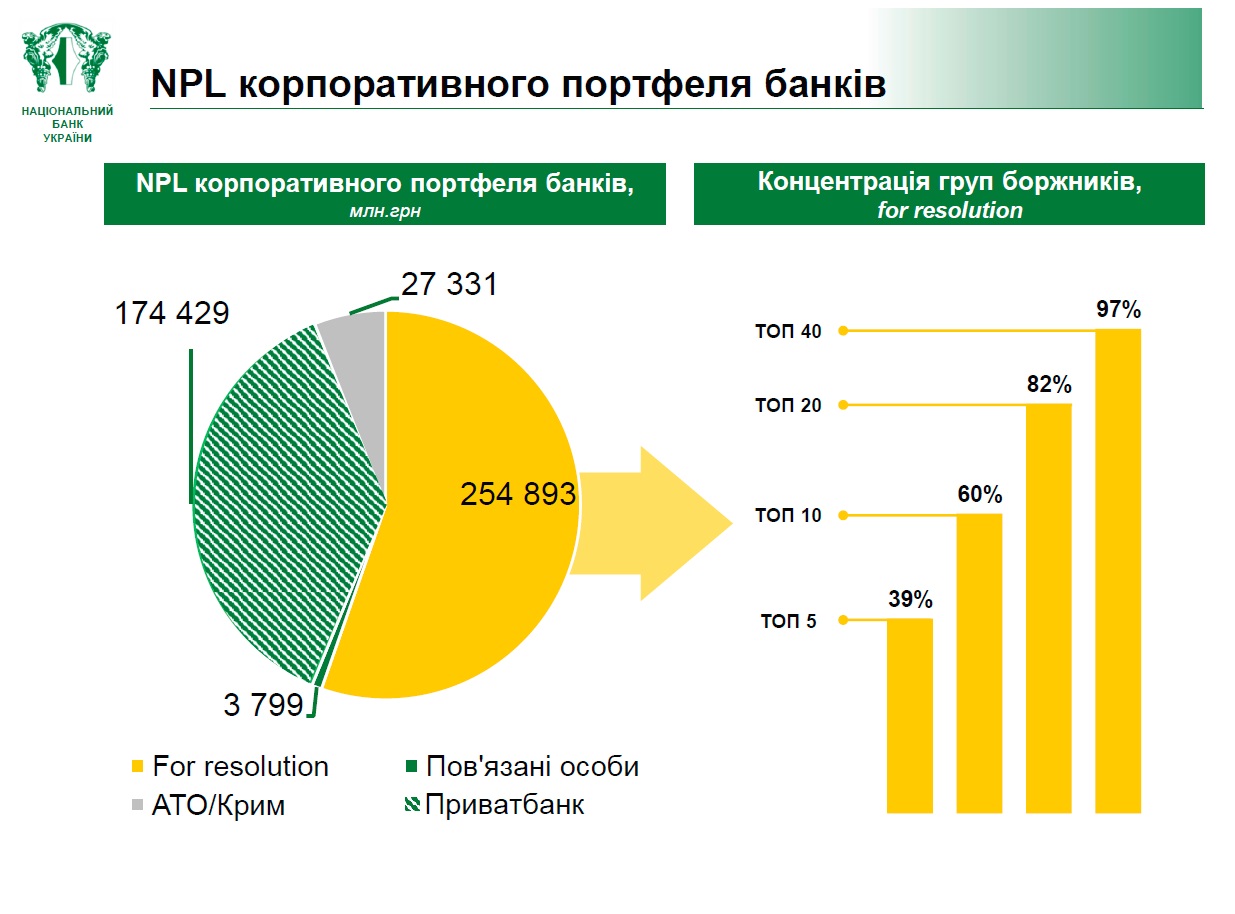

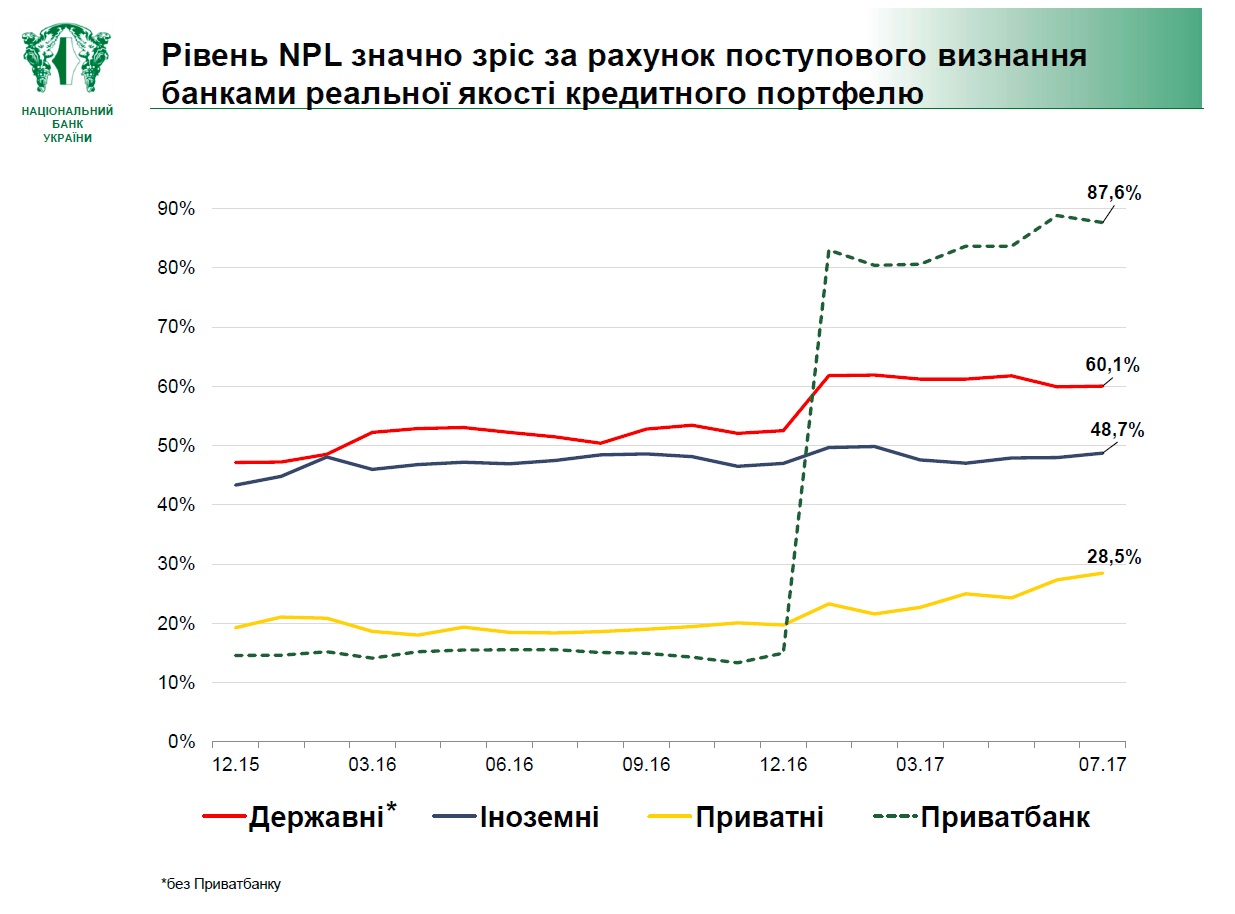

На слайде виден корпоративный портфель «живых» банков. Если посмотреть на его структуру, то значительную долю занимает проблемный портфель ПриватБанка. Он не подпадает ни под одну из нормальных резолюций, которые приняты в нормальных странах, и поэтому мы его выделяем отдельно. Существенная часть – 27 млрд грн – это NPL по кредитам в АТО и Крыму. Незначительная сумма NPL – 3,8 млрд грн – на компаниях, связанных с акционерами банков.

NPL на 255 млрд грн – кредиты, выданные 40 группам компаний. Их задолженность составляет 97% от всех этих кредитов. Это все работающие компании. Это большие группы, которые имеют задолженность в большом количестве «живых» банков, а также задолженность перед ФГВФЛ.

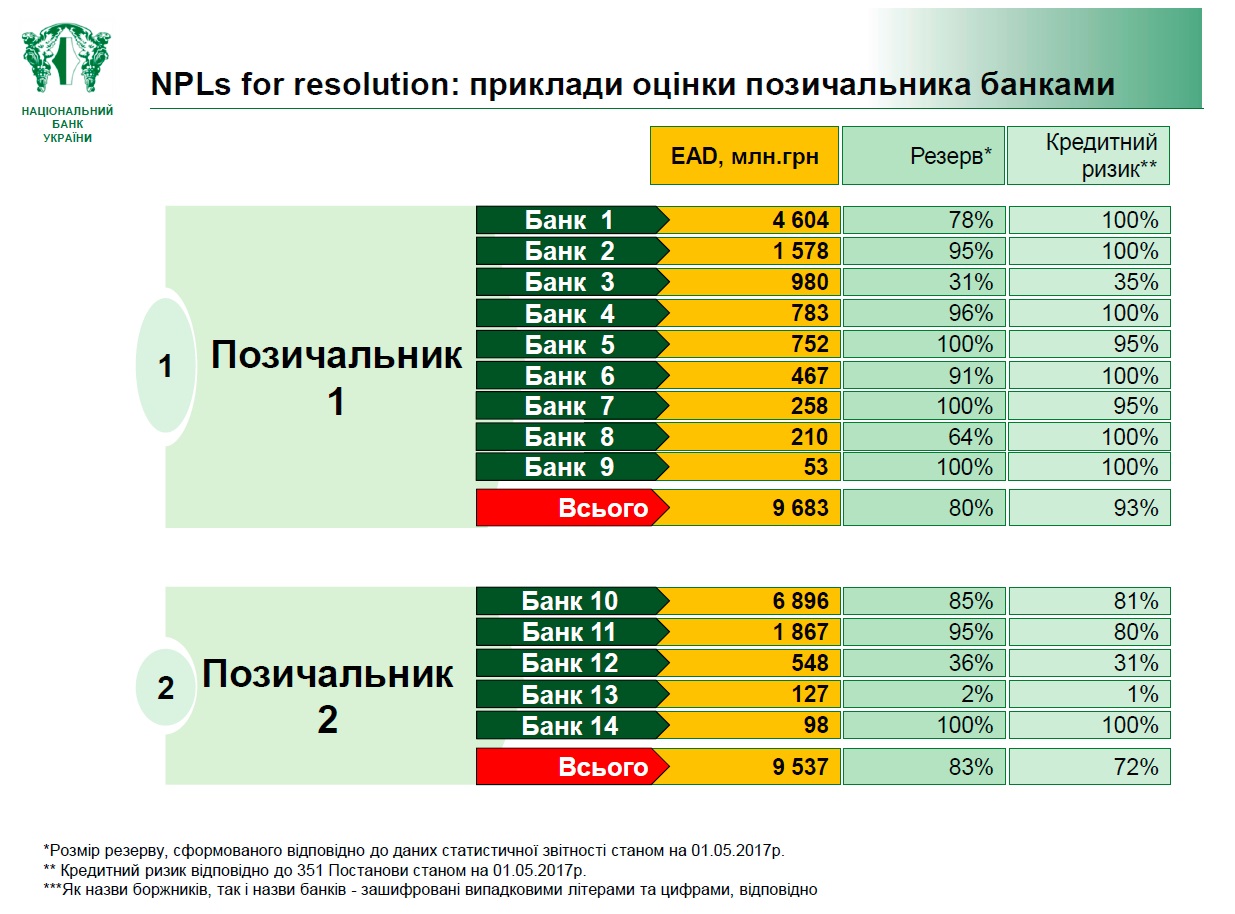

В чем проблема? Пример. Один заемщик. Задолженность в девяти банках, под 10 млрд грн. Кредитный риск большинство банков отразили почти на 100%. Есть только один банк, у которого кредитный риск ниже. Думаю, что этот банк имеет хороший залог. Но это никак не влияет на финансовое состояние этой группы заемщиков и на те меры, которые банки должны предпринимать.

Проблема действительно ужасающая, но для того чтобы понимать, как ее решать, нужно разобраться в причинах. Одна из главных причин, очень печальная, – это то, что у нас до сих пор нет качественной защиты прав кредиторов. Законопроект разработан давно. Это не панацея, но это то, что наш парламент должен принять. Потому что без решения этой проблемы заемщики будут пытаться петлять между банками, как между каплями. Там, где у банка есть рычаг в виде хорошего залога, ЦИКа (целостно-имущественный комплекс. – FinClub), они делают вид, что обслуживают этот долг. По всем остальным они просто игнорируют свою задолженность, идут в суды, признают кредитные договоры недействительными, отсуживают мелкие залоги. В чем проблему видим мы?

Читайте: Размер имеет значение: какой бюджет-2018 предлагают стране

Из этих 40 групп заемщиков большая часть — это реально жизнеспособные компании. И сегодня это не только проблема банков, которые, имея такую задолженность NPL, не готовы дальше кредитовать. Хотя на сегодняшний день все условия для возобновления кредитования есть. Проблема в том, что эти жизнеспособные заемщики тоже не могут восстановить свою деятельность. Потому что очевидно, что кризис сказался и на них. Но получить какой-то дополнительный оборотный капитал они не могут, имея такие NPL. Получается, что и банки, и заемщики зашли в патовую ситуацию. Поэтому нас, как Национальный банк, беспокоит ситуация с банками, потому что ни один нормальный акционер банка не готов довносить и довносить капитал. И нас одновременно пугает ситуация с этими заемщиками, поскольку те, которые жизнеспособны, те, которые могут восстановить свою активность и тем самым способствовать росту экономики, ее восстановлению, не имеют вариантов получить дополнительный ресурс.

О создании компаний по управлению проблемными активами

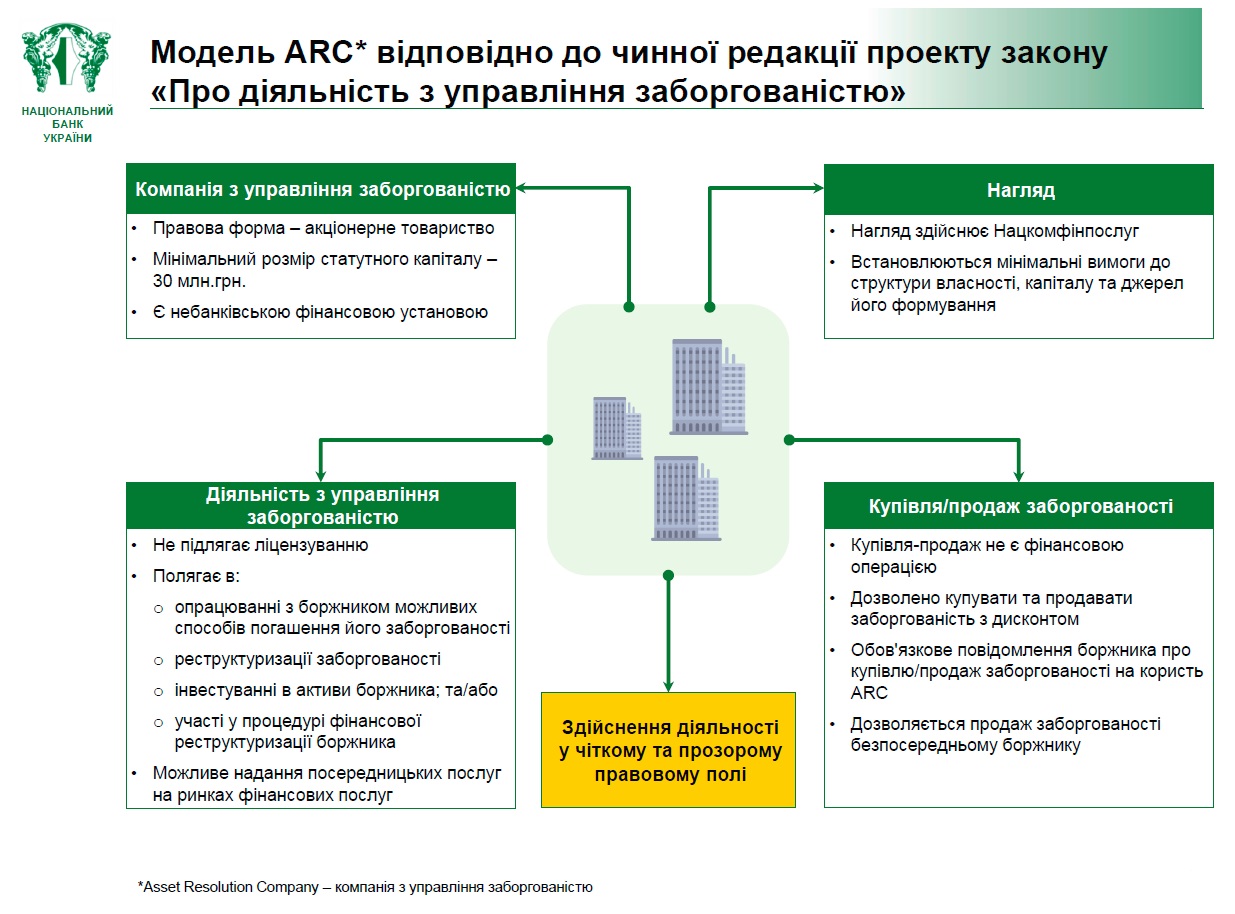

Энгин (глава набсовета ПриватБанка Энгин Акчакоча. – FinClub) говорил о законопроекте («О деятельности по управлению задолженностью». – FinClub), который мы подготовили совместно и который должен урегулировать работу компаний по управлению проблемными активами.

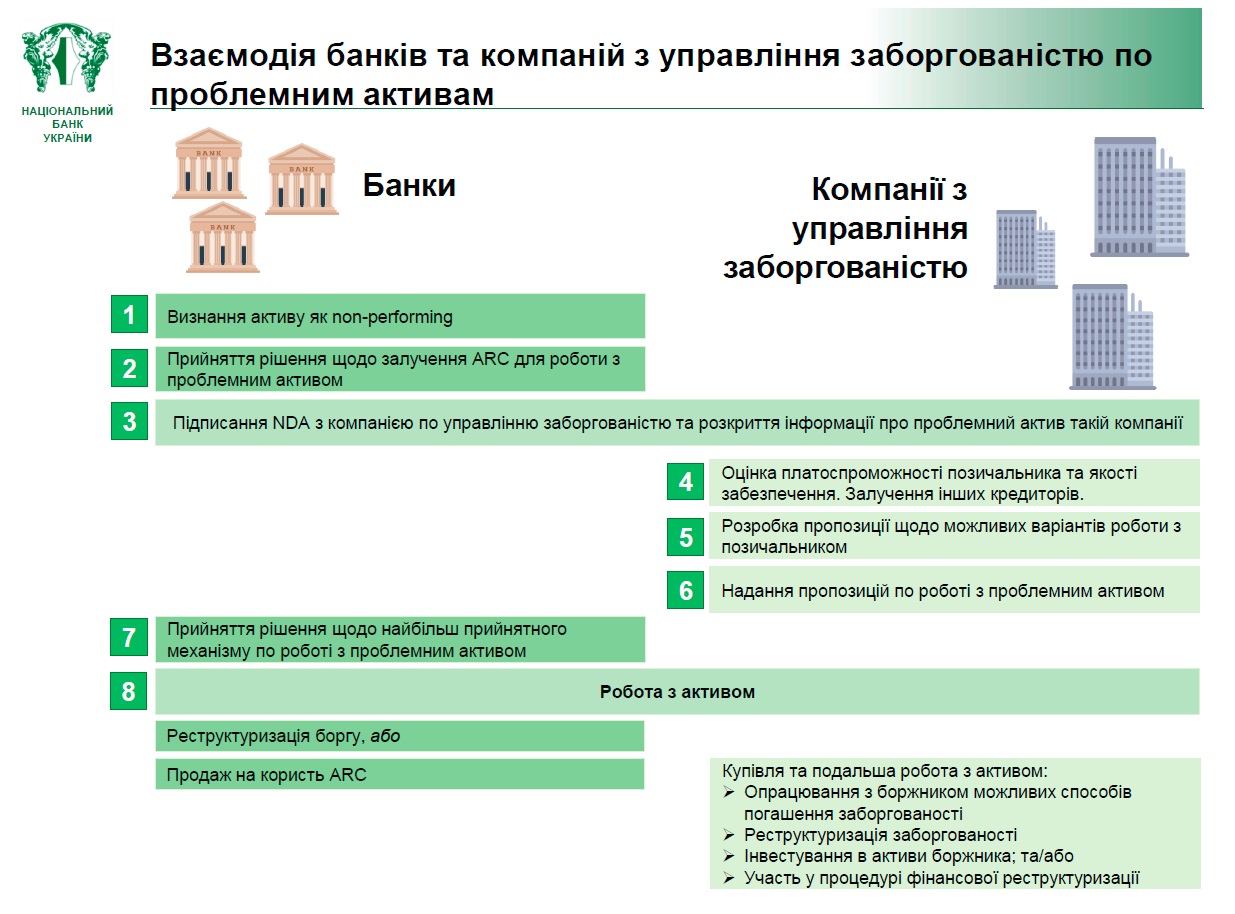

Что даст законопроект? Многие банки создают собственные компании, сгружают им плохие активы, чтобы заниматься workout, не отвлекать персонал. Кто-то использует аутсорсинг, особенно на рынке кредитов физических лиц. Что дает этот законопроект? Я считаю его безобидным и надеюсь, что его все-таки примут. Мы упростили создание этой компании. Не надо будет огромного количества лицензий. Мы априори закладываем, что эта компания может работать с активами, может их покупать, даже если они валютные, оказывать консультационные услуги. Это еще одна платформа. Сегодня у банков есть возможность продавать и покупать. И многие банки сами идут на дисконтную реструктуризацию или дисконтную продажу.

О тупике заемщиков

ФГВФЛ продает права требования по кредитам. Если третье лицо их покупает, то это «билет на войну». Потому что это суды, и не факт, что пока ты будешь судиться, залог останется на месте, и что потом с ним делать и т. д. Это колоссальное давление, в том числе и на ФГВФЛ.

Но если проблемные заемщики считают, что у них все в порядке, то они себе купили билет на Луну в один конец. Уже есть прецеденты. Недавно пришел к нам один бывший заемщик, который сарбитраживал между банками: с одним банком вопросы порешал, со всеми остальными ушел в глубокий дефолт, залогов там нет, поэтому они его долги фактически должны списать. Но бизнес-то у него остался. Потом приходит в Национальный банк и говорит: «Послушайте, ну так получилось. Что же мне теперь делать? Мне же надо восстанавливать свою репутацию. У меня же остался бизнес. Мне нужна ‘оборотка’. Что вы можете мне посоветовать?». Ответ: «Ничего».

Читайте: Украинцев переведут в режим накопления

Будущего нет. Кредитный реестр, который НБУ должен запустить в октябре в надежде на то, что будет принят закон и доступ к этому реестру будет у всего рынка. И там все эти заемщики найдут свое почетное место в отдельном блэк-листе. И я просто уверена, что ни один нормальный банк, а остались, выжили только нормальные банки, с ними работать не станет. Репутационные вопросы касаются не только банков и их собственников, они точно также относятся и к бизнесу, особенно в том случае, если владельцы бизнесов владеют банками. У них уже серьезно испорчена репутация. Мы уговариваем, мы взываем, мы хотим справедливости, у нас есть рычаги влияния на заемщиков. У нас есть четкий план, как заставить заемщиков идти на диалог и реструктуризацию. Другая проблема – налоговые вопросы, которые не решены, что усложняет реструктуризацию.

О способах реструктуризации

У банка есть три опции: реструктуризировать, продать или списать. Пример «Мрии»: все плохо, но путь был найден. Не самый идеальный, но он был найден, чтобы сохранить бизнес. Мы сегодня должны дать рынку инструментарий, платформу, на которой может проходить качественный профессиональный диалог между банками и заемщиками. Если компания жизнеспособна, но в сегодняшней ситуации она не может погасить кредит ни за год, ни за два, возможно, это должна быть дисконтная реструктуризация, но она должна быть одинаковая для всех участников, для всех девяти банков. А не так, что с одним я пойду судиться, с другим я сделаю решение, что кредитный договор недействительный, а третьему, у которого в залоге ЦИК, буду продолжать платить проценты и надеяться на авось.

Законная реструктуризация — это опция, нормальная и для банка, и для клиента. Почему сегодня с этим тяжело? Потому что есть недоверие: клиент не доверяет банкам, банки не доверяют друг другу. У нас так и не запустилось консорциумное кредитование, может, хотя бы консорциумный воркаут создастся. Можно дисконтировать, можно конвертировать в капитал с правом обратного выкупа потом, в конце концов можно продать с привлечением инвестора. Банк может посчитать денежный поток по текущей стоимости, за 50%, 70% или даже 30% цены, или через 25 лет полную стоимость. Каждый банкир сможет себе ответить, какая опция ему выгоднее. Чтобы это все работало, и мы вышли из патовой ситуации, нужно дать инструменты, дать площадку, внести изменения в налоговое законодательство. Потому что сегодня любая дисконтная реструктуризация принимается так, что банк должен заплатить налог и заемщик должен заплатить налог. Но когда у него убытки и отрицательный денежный поток, он не может заплатить налог. Так нельзя, иначе сегодня мы похороним банки и весь бизнес в стране.

Мы начали диалог с Минфином и налоговой, мы просим их пересмотреть законодательные нормы, подготовить налоговые разъяснения. И дать возможность бизнесу и банкам договориться. Мы призываем всех инвестиционных банкиров, аналитиков: «Ребята, станьте третьей стороной. Станьте арбитрами в этом разговоре. Чтобы не было недоверия, чтобы банки и заемщики не переживали, что кто-то кого-то обязательно, по доброй украинской традиции, киданет в последний момент». Это не просто вопрос очистки баланса, это вопрос будущего развития экономики.

Почему не сработал закон «О финансовой реструктуризации»

К сожалению, сегодня нет широкой практики реструктуризаций по закону «О финансовой реструктуризации». Хотя он предусматривает определенный налоговый комфорт для заемщиков и банков. В чем проблема? Нет независимого мнения. Органы принятия решений, которые были выстроены в соответствии с законом, к сожалению, не являются независимыми. Поэтому многие банки туда просто не идут. И многие заемщики не идут. И это проблема, с которой сделать ничего нельзя. Просто так он не заработает. Некоторые банки, имея одного заемщика, у которого кредит только перед этим банком, идут по финреструктуризации, поскольку это дает им налоговую льготу.

Но заемщики, которых я показывала на слайде, не пойдут, поскольку нет независимой профессиональной оценки. Надо создать инфраструктуру компаний, которые будут абсолютно независимы. Сейчас в этих органах есть представители банков. Мы не можем говорить, что там абсолютно все прозрачно. IFC и EBRD поддерживают, если там будут еще МФО, которые не только обеспечат качественное корпоративное управление, независимую оценку и прозрачность, они могут привлечь инвесторов. На эти 255 млрд NPL в работающих банках покупателей нет, поэтому это все либо умрет, и от этого всем будет плохо, или его нужно оживлять. Я за то, чтобы оживлять.

О бэд-банке

Бэд-банк будет пользоваться теми же методами реструктуризации, которые мы уже назвали: либо реструктуризация, либо привлечение инвестиций, либо продажа, либо списание, либо в Фонд. У нас в 2009 году был создан так называемый бэд-банк на базе Родовид Банка. Государственный. Им стал владеть Минфин. Им «сгрузили» ряд активов, с которыми нужно было что-то делать. Семь лет интенсивной работы бэд-банка: ничего не то что не продано, ничего даже никуда не выставлялось.

Судебных дел по блокировке активов очень много, и мы в 2016 году совместно с Минфином говорим: «Активы лежат мертвым грузом. Ничего не продается. Главное, никто даже не делает попыток их продать или реструктуризировать. При этом банк требует средства на содержание». Фонд гарантирования образца 2009 года занимался только выплатами, а временной администрацией и ликвидацией банков занимался Нацбанк. И тогда появилась идея создать бэд-банк. В 2016 году в Фонде уже есть все: и структура, и лучшие практики, и совершенно потрясающие консультанты. Фонд по сути и есть бэд-банк. И мы говорим: «Давайте туда еще и Родовид отправим». Собственник – Минфин – принимает решение о том, чтобы банк ушел в Фонд.

А теперь внимание: мы отправляем этот банк в Фонд, и вдруг бывший собственник Родовид Банка, во времена которого банк стал неплатежеспособным, блокирует решение о ликвидации. И сейчас Фонд не может ликвидировать Родовид. Потому что решение заблокировано в судах. Где логика? Нам не верят, но у нас возможно все.

Как НБУ будет продавать залоги под рефинансирование

«Республика» проторговалась, и никто не купил. Это наш залог. К сожалению, такого объема NPL мы не видели никогда, поэтому у нас разные пилоты. Мы использовали с Фондом разные методики определения цены. Чтобы не тратить время и не удлинять процесс, Фонд предложил выставлять все активы по балансовой стоимости и торговать вниз до тех пор, пока их не купят. Цену должен определить рынок. Главное, чтобы пропускной способности хватило у «Prozorro.Продажи» и Фонда.

Как заставить госбанки продавать активы

В «Привате» нечего продавать. Давайте мы его оставим за скобками. Его можно кому-то подарить с доплатой. У госбанков есть собственник – Минфин. Управление банками – это его ответственность. К сожалению, на сегодняшний день в Ощадбанке и Укрэксимбанке нет наблюдательных советов. Это значит, что в этих банках напрочь отсутствует корпоративное управление. Законопроект по госбанкам есть, нас поддерживают многие, чтобы его приняли и наконец были избраны высокопрофессиональные набсоветы в этих банках. И они должны принимать решения, как работать с плохими активами. Пока это не произойдет, наверное, ни «Ощад», ни «Эксим» ничего выставлять не будут. У Укргазбанка есть набсовет. И у него уровень NPL самый низкий, а качество портфеля достаточно хорошее. Проблема оставшихся госбанков — это проблема корпоративного управления, проблема того, как собственник ставит задачу и как она реализовывается.

Похожие материалы (по тегу)

ТОП-новини