Украина охотится на большой долг: ей понадобится и МВФ, и эмиссия

Рецессия украинской экономики заставляет правительство финансировать государственные расходы за счет резкого увеличения дефицита бюджета и, как следствие, государственного долга. Для этого Украине нужно не только договориться с МВФ и другими внешними кредиторами. Власти придется принимать сложные решения и на внутреннем долговом рынке, где нерезиденты и банки не спешат занимать правительству (укр.).

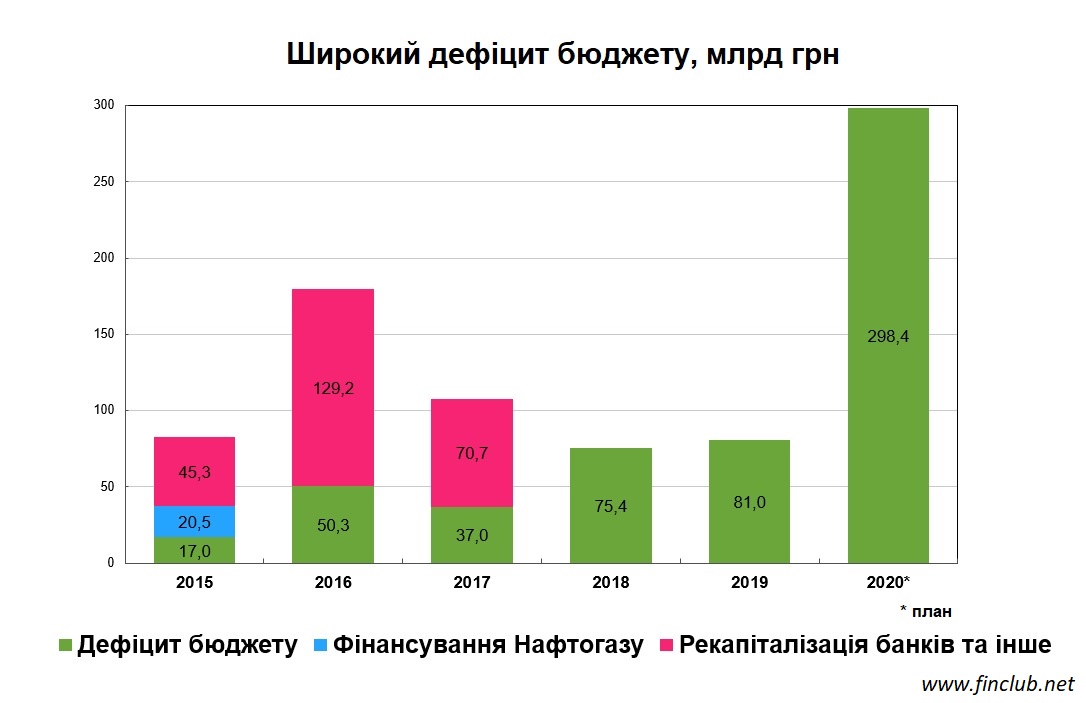

Обновленный бюджет Украины на 2020 год предусматривает рекордный дефицит – 298,4 млрд грн, или почти 7,5% от ожидаемого ВВП. Только 0,5 млрд грн из этой суммы планируется профинансировать за счет приватизации государственных предприятий, тогда как более 99,8% дефицита бюджета должны покрыть заимствования. Кроме поиска финансирования этой «дыры» бюджета Минфину также необходимо будет возвращать старые долги на 346 млрд грн, поэтому общая сумма заимствований должна вырасти до 642,7 млрд грн.

Откуда же взять эти деньги?

Долговой перерыв

Казалось, что Минфин при потребности в средствах непременно будет проводить аукционы по размещению долговых ценных бумаг. Но еще в марте Минфин «поставил на паузу» продажу облигаций внутреннего государственного займа (ОВГЗ). Впервые он отменил аукцион, проводимый каждый вторник, 10 марта: его решение объяснялось «высокой волатильностью на глобальных рынках капитала» из-за пандемии коронавирусной болезни COVID-19.

Доходность гривневых ОВГЗ на вторичном рынке в те дни взлетела с менее чем 10% годовых до более 15%. Следующие два вторника Минфин выходил на внутренний рынок, но только с валютными заимствованиями. Гривневые ОВГЗ он не размещал. А последние четыре недели карантина Минфин вообще не заимствовал. И не планирует брать в долг также в следующий вторник.

«На ближайший месяц у нас нет необходимости во внутренних заимствованиях», – говорил третий за два месяца министр финансов Сергей Марченко. Минфин не испытывает острой потребности в средствах благодаря Нацбанку, который в первый день апреля перечислил 42,7 млрд грн своей прибыли в государственный бюджет.

Этих средств хватает Минфину для долговых выплат в апреле. И даже для майских платежей у него есть запас. Еще в январе Украина разместила 10-летние еврооблигации на 1,25 млрд евро только под 4,375% годовых. За их счет Минфин может погасить в мае евробонды на $1 млрд, которые привлекались под гарантии США.

Зависимость от МВФ

В мае же Украина планирует получить первые кредитные средства от Международного валютного фонда по новой программе поддержки реформ. Президент Владимир Зеленский анонсировал, что объем новой программы достигнет $8 млрд, из которых первый транш кредита, который сразу будет зачислен в бюджет, составит $2 млрд. К концу года МВФ должен профинансировать наш бюджет на $5 млрд.

Соглашение с МВФ имеет решающее значение для способности Украины проводить долговые выплаты и финансировать дефицит бюджета в условиях «закрытия» международного рынка капитала из-за пандемии и рецессии, отмечает старший финансовый аналитик группы ICU Тарас Котович. «Без программы с МВФ выплаты по валютным долгам приведут к потере $3-4 млрд золотовалютных резервов Нацбанка и девальвации гривны. Кроме того, без помощи МВФ правительство не сможет финансировать дефицит бюджета, который увеличили, чтобы помочь экономике восстановиться после карантина», – уверен Тарас Котович.

В бюджетной росписи предусмотрено 265 млрд грн внешних заимствований. По текущему курсу НБУ это $9,8 млрд, по бюджетному прогнозному курсу в 29,5 грн/$ – почти $9 млрд. Таким образом, даже с учетом январского евробонда и максимального получения средств от МВФ бюджет будет нуждаться еще в $3 млрд.

Поскольку размещение коммерческих выпусков еврооблигаций пока выглядит маловероятным, правительство будет делать ставку на международных институциональных кредиторов: средства Всемирного банка, Европейской комиссии, займы от стран или даже новый выпуск еврооблигаций под гарантии США, которые Украина ежегодно выпускала в 2014-2016 годах при президенте Бараке Обаме.

Главный экономист ИК Dragon Capital Елена Белан считает, что от МВФ в бюджет можно привлечь $4 млрд, от других официальных кредиторов – еще около $2 млрд. «С учетом $1,4 млрд еврооблигаций в январе, чтобы достичь плана по внешним займам, нужно будет еще $1,6 млрд внешних кредитов. Думаю, что можно рассчитывать на выпуск еврооблигаций во второй половине года, если мировой кризис пойдет на спад», – надеется эксперт. Она не исключает возможные договоренности с США о новых гарантиях для евробондов на замену ценных бумаг на $1 млрд, которые погашаются в мае.

Достижение соглашения с МВФ в ближайшие недели – это единственный жизнеспособный вариант для Украины, считает Тарас Котович. «Наш базовый сценарий – это получение правительством финансовой помощи от международных финансовых организаций в размере $7 млрд в 2020 году, в том числе $4-5 млрд – на борьбу с последствиями пандемии», – сказал он. Украина уже начала получать первые средства на борьбу с коронавирусом.

На внешние валютные средства рассчитывает и Нацбанк, прогнозируя платежный баланс Украины. «Наша страна имеет положительный опыт сотрудничества с международными партнерами. Сейчас мы находимся на финальном этапе переговоров с МВФ и другими донорами. Это сотрудничество обеспечит приток валюты в Украину. Средства покроют дефицит бюджета», – отметил заместитель председателя НБУ Дмитрий Сологуб.

Но эксперты отмечают, что все потенциальные кредиторы – и МФО, и частные инвесторы – готовы будут давать Украине в долг только после выполнения страной условий сотрудничества с МВФ. Поэтому нельзя рассматривать этих кредиторов в качестве замены МВФ, а значит, парламент будет вынужден выполнить последнее ключевое условие Фонда – принять законопроект о национализированных и ликвидированных банках.

Внутренние источники

Кроме внешних Минфину придется делать и внутренние заимствования – на 377,6 млрд грн. Из них 216,3 млрд грн Минфин сразу же вернет инвесторам по прошлым долгам и коротким заимствованиям, которые будет привлекать в течение года. Поэтому у банков и нерезидентов будет ликвидность, чтобы покупать новые ОВГЗ.

Главные вопросы, которые волнуют рынок, – это по какой цене будут осуществляться новые заимствования и насколько удастся удержать на рынке нерезидентов, которые в прошлом году были главными кредиторами правительства. Руководитель аналитического отдела ИК Concorde Capital Александр Паращий считает, что если в прошлом году нерезиденты инвестировали в ОВГЗ около $4,6 млрд, то в этом году их вклад снизится до $1,2 млрд.

Но пока нерезиденты не наращивают, а, наоборот, сокращают свой портфель украинских ценных бумаг. «Потенциальный спрос (инвесторов в ОВГЗ. – Ред.) удовлетворяется предложением облигаций от нерезидентов, которые за месяц до сегодняшнего дня уменьшили портфель гривневых облигаций на 9,2 млрд грн, но за прошлую неделю продажа ими облигаций составила лишь 1,3 млрд грн. С начала года портфель сократился лишь на 4 млрд грн», – говорится в последнем отчете ICU.

В компании считают, что локальный спрос на ОВГЗ со стороны банков пока небольшой, поэтому Минфину в апреле «нецелесообразно проводить новые размещения и повышать ставки, ведь объемы заимствований будут незначительными».

В дальнейшем Минфин будет вынужден возобновить аукционы и смириться с ростом ставок из-за низкого спроса и высоких рисков. Ситуацию может изменить появление Нацбанка на рынке. Сейчас регулятор не является игроком на долговом рынке: он не покупает новые выпуски ОВГЗ, а его портфель ценных бумаг (составляет 324,6 млрд грн) постепенно сокращается за счет погашения этих бумаг.

К покупке ОВГЗ на вторичном рынке (выкуп их напрямую у Минфина в ходе аукционов запрещен законодательно) Нацбанк подталкивает его Совет. 31 марта Совет НБУ изъял внесенный в 2018 году в Стратегию монетарной политики НБУ запрет на покупку облигаций внутреннего государственного займа и проведение операций, которые могут иметь признаки прямой или косвенной поддержки бюджетных расходов. Председатель Совета НБУ Богдан Данилишин хочет, чтобы Нацбанк выкупил у инвесторов ОВГЗ на 160 млрд грн.

Финансисты не исключают этого сценария, поскольку банки не смогут сами профинансировать 161,3 млрд грн превышения внутренних заимствований над погашениями. Вряд ли планы заимствований по внутреннему долгу можно выполнить без косвенного участия НБУ, говорит Елена Белан. Александр Паращий прогнозирует, что Национальный банк может профинансировать до 100 млрд грн дефицита бюджета.

Руководитель отдела аналитики ГК Forex club Андрей Шевчишин считает эмиссию одним из элементов базового сценария финансирования дефицита бюджета. «Сейчас рост денежной массы в Украине очень низкий, инфляция находится на низких уровнях. Незначительный прирост М2, который будет покрыт золотовалютными резервами, не будет оказывать убийственного влияния на инфляцию. Главное, чтобы средства не пошли на прямую покупку валюты, а были использованы для стимулирования экономики. В данном случае речь идет об эквиваленте $1,5-2 млрд. Более высокая эмиссия будет уже опасной», – считает аналитик.

В то же время правительству необходимо помнить об инфляционных рисках эмиссионного финансирования государственных расходов, и поэтому, как отмечает заместитель директора Центра экономической стратегии Мария Репко, запуск эмиссии Нацбанка – это последняя опция, к которой можно переходить только в случае, когда вообще нет выбора. «Для Украины запуск «печатного станка» всегда плохо заканчивался – девальвацией, инфляцией, снижением доходов и уровня жизни людей. Это самый последний, очень рискованный способ профинансировать дефицит, только когда абсолютно все остальное уже использовано», – уверена експерт.

Но, как говорила бывшая министр финансов Оксана Маркарова о любых переговорах, «для танца нужны двое». А Нацбанк пока категорически выступает против эмиссии гривны для финансирования бюджета. Соответствующие заявления делали заместители председателя НБУ Олег Чурий и Дмитрий Сологуб. «Сегодня звучат призывы, мол, Национальный банк может профинансировать бюджет эмиссией гривны. Это просто, но безответственно. Наша страна имеет опыт 1990-х, 2008 и 2014 годов. Тогда эмиссия приводила лишь к проблемам. Национальный банк против того, чтобы снова выпускать из бутылки «джинна инфляции и девальвации». Ведь из-за эмиссии гривна стремительно обесценится, а цены стремительно вырастут», – отмечал Дмитрий Сологуб.

По его словам, НБУ готов поддержать банки ликвидностью для кредитования бизнеса. Нацбанк уже разрешил рефинансирования банков до 5 лет. После чего наблюдательные советы Укрэксимбанка и Укргазбанка позволили взять рефинансирование НБУ на 61,1 млрд грн.

Реструктуризировать нельзя выплатить

Если НБУ будет и дальше отказываться покупать ОВГЗ на вторичном рынке, Богдан Данилишин призывает правительство реструктуризировать ОВГЗ, по которым резиденты (кроме физлиц) должны получить в мае-декабре вместе с процентами 128 млрд грн, а нерезиденты – 20 млрд грн.

Эта идея еще более сомнительна, чем эмиссия, считают эксперты. «Реструктуризация внутреннего долга не имеет смысла, поскольку вреда от нее больше, чем пользы. Крупными собственниками внутреннего долга являются госбанки. Если его реструктуризировать, то у банков будут убытки, а не прибыль, часть которой они сейчас перечисляют в бюджет», – объясняет Елена Белан. Более того, возможно, из-за этих действий с государственным долгом государственные банки снова нужно будет докапитализировать за счет выпуска государственного долга.

«По моим подсчетам, до конца года нужно заплатить около 84 млрд грн, из которых 18 млрд грн – в пользу НБУ, еще примерно столько же – в пользу госбанков. Еще около 28 млрд грн – остальным отечественным инвесторам, среди которых частные инвесторы, страховые компании, негосударственные пенсионные фонды и другие. И только около 20 млрд грн будет оплачено в пользу нерезидентов – это вместе и погашения, и обслуживание ОВГЗ. То есть более чем три четверти всех гривневых выплат будет в пользу украинских инвесторов, и любое нарушение выплат по этому долгу (в том числе путем реструктуризации) еще больше усложнит экономическую ситуацию в стране», – уверен Тарас Котович.

Поэтому эксперты советуют обсуждать не реструктуризацию внутреннего или даже внешнего долга, что будет означать дефолт по невыполненным вовремя обязательствам, а контролируемое рефинансирование долга на условиях – по срокам и доходности, которые удовлетворили бы и заемщика, и кредиторов. «Надеюсь, что до реструктуризации не дойдет, иначе мы будем опять отброшены от внешних рынков заимствования на пять лет. Скорее всего, речь будет идти о стандартной процедуре рефинансирования долга, при которой будут выпущены новые бумаги для погашения старого долга. При этом сделка может быть закрыта госбанками и НБУ, которые являются главными держателями госдолга», – говорит Андрей Шевчишин.

Похожие материалы (по тегу)

ТОП-новини