Україна полює на великий борг: їй знадобиться і МВФ, і емісія

Рецесія української економіки змушує уряд фінансувати державні видатки за рахунок стрімкого збільшення дефіциту бюджету і, як наслідок, державного боргу. Для цього Україні потрібно не лише домовитися з МВФ та іншими зовнішніми кредиторами. Владі доведеться ухвалювати складні рішення і на внутрішньому борговому ринку, де нерезиденти і банки не поспішають позичати уряду (рос.).

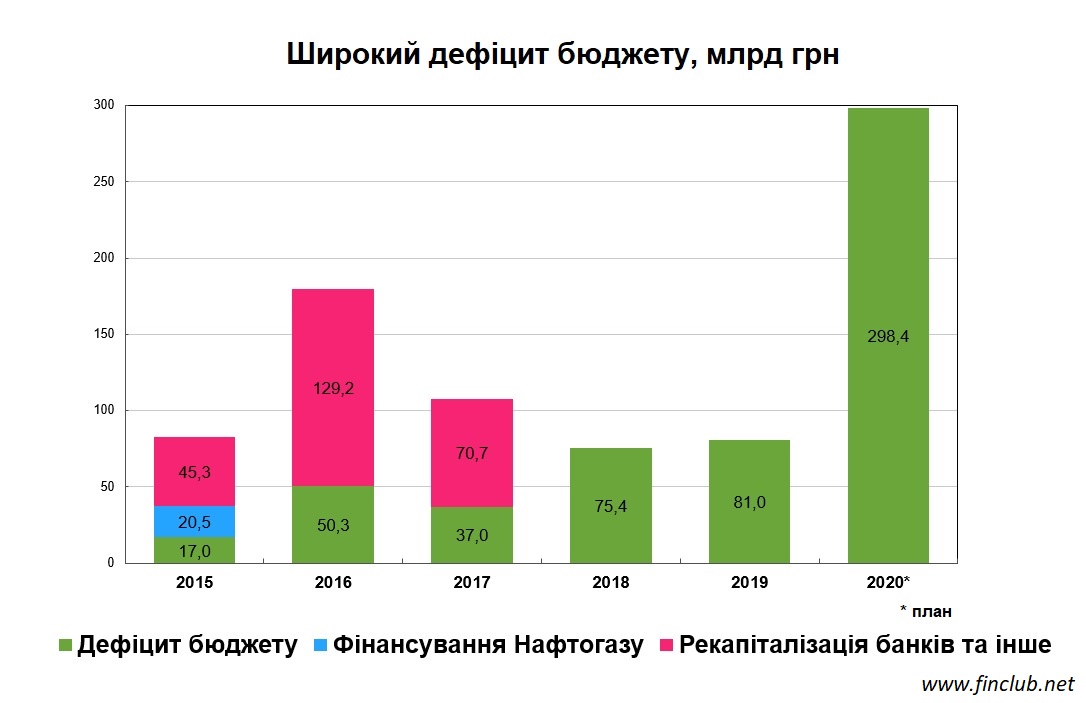

Оновлений бюджет України на 2020 рік передбачає рекордний дефіцит – 298,4 млрд грн, або майже 7,5% від очікуваного ВВП. Лише 0,5 млрд грн із цієї суми планується профінансувати за рахунок приватизації державних підприємств, тоді як більше 99,8% дефіциту бюджету мають покрити запозичення. Окрім пошуку фінансування цієї «діри» бюджету Мінфіну також необхідно буде повертати старі борги на 346 млрд грн, тому загальна сума запозичень має зрости до 642,7 млрд грн.

Звідки ж взяти ці гроші?

Боргова перерва

Здавалося, що Мінфін через потребу в коштах неодмінно буде проводити аукціони з розміщення боргових цінних паперів. Але ще в березні Мінфін «поставив на паузу» продаж облігацій внутрішньої державної позики (ОВДП). Вперше він скасував аукціон, які проводить щовівторка, 10 березня: його рішення пояснювалося «високою волатильністю на глобальних ринках капіталу» через пандемію коронавірусної хвороби COVID-19.

Дохідність гривневих ОВДП на вторинному ринку в ті дні злетіла з менше ніж 10% річних до понад 15%. Наступні два вівторки Мінфін виходив на внутрішній ринок, але лише з валютними запозиченнями. Гривневі ОВДП він не розміщав. А останні чотири тижні карантину Мінфін взагалі не запозичував. І не планує брати у борг також наступного вівторка.

«На найближчий місяць у нас немає необхідності у внутрішніх запозиченнях», – говорив третій за два місяці міністр фінансів Сергій Марченко. Мінфін не відчуває гострої потреби у коштах завдяки Нацбанку, який у перший день квітня перерахував 42,7 млрд грн свого прибутку в державний бюджет.

Цих коштів вистачає Мінфіну для боргових виплат у квітні. І навіть для травневих платежів в нього є запас. Ще у січні Україна розмістила 10-річні єврооблігації на 1,25 млрд євро лише під 4,375% річних. За їх рахунок Мінфін може погасити в травні євробонди на $1 млрд, які залучались під гарантії США.

Залежність від МВФ

В травні ж Україна планує отримати перші кредитні кошти від Міжнародного валютного фонду за новою програмою підтримки реформ. Президент Володимир Зеленський анонсував, що обсяг нової програми сягатиме $8 млрд, з яких перший транш кредиту, який одразу буде зарахований до бюджету, становитиме $2 млрд. До кінця року МВФ має профінансувати наш бюджет на $5 млрд.

Угода з МВФ має вирішальне значення для спроможності України проводити боргові виплати та фінансувати дефіцит бюджету в умовах «закриття» міжнародного ринку капіталу через пандемію та рецесію, наголошує старший фінансовий аналітик групи ICU Тарас Котович. «Без програми з МВФ виплати за валютним боргом призведуть до втрати $3-4 млрд золотовалютних резервів Нацбанку та девальвації гривні. Крім того, без допомоги МВФ уряд не зможе фінансувати дефіцит бюджету, який збільшили, аби допомогти економіці відновитися після карантину», – впевнений Тарас Котович.

В бюджетному розписі передбачено 265 млрд грн зовнішніх запозичень. За поточним курсом НБУ це $9,8 млрд, за бюджетним прогнозним курсом в 29,5 грн/$ – майже $9 млрд. Таким чином, навіть із врахуванням січневого євробонду і максимального отримання коштів від МВФ бюджет потребуватиме ще до $3 млрд.

Оскільки розміщення комерційних випусків єврооблігацій поки виглядає малоймовірним, уряд робитиме ставку на міжнародних інституційних кредиторів: кошти Світового банку, Європейської комісії, позики від країн чи навіть новий випуск єврооблігацій під гарантії США, які Україна щорічно випускала в 2014-2016 роках за президента Барака Обами.

Головна економістка ІК Dragon Capital Олена Білан вважає, що від МВФ в бюджет можна залучити $4 млрд, від інших офіційних кредиторів – ще близько $2 млрд. «З урахуванням $1,4 млрд єврооблігацій в січні, щоб досягти плану за зовнішніми позиками, потрібно буде ще $1,6 млрд зовнішніх кредитів. Гадаю, що можна розраховувати на випуск єврооблігацій у другій половині року, якщо світова криза піде на спад», – сподівається експертка. Вона не виключає можливі домовленості з США про нові гарантії для євробондів на заміну цінних паперів на $1 млрд, які погашаються в травні.

Досягнення угоди з МВФ у найближчі тижні – це єдиний життєздатний варіант для України, вважає Тарас Котович. «Наш базовий сценарій – це отримання урядом фінансової допомоги від міжнародних фінансових організацій розміром $7 млрд у 2020 році, зокрема $4-5 млрд – на боротьбу з наслідками пандемії», – сказав він. Україна вже почала отримувати перші кошти на боротьбу з коронавірусом.

На зовнішні валютні кошти розраховує і Нацбанк, прогнозуючи платіжний баланс України. «Наша країна має позитивний досвід співпраці з міжнародними партнерами. Зараз ми перебуваємо на фінальному етапі перемовин із МВФ та іншими донорами. Ця співпраця забезпечить притік валюти в Україну. Кошти покриють дефіцит бюджету», – зазначив заступник голови НБУ Дмитро Сологуб.

Але експерти наголошують, що усі потенційні кредитори – і МФО, і приватні інвестори – готові будуть давати Україні в борг лише після виконання країною умов співпраці із МВФ. Тому не можна розглядати цих кредиторів як заміну МВФ, а отже, парламент буде змушений виконати останню ключову умову Фонду – ухвалити законопроєкт про націоналізовані і ліквідовані банки.

Внутрішні джерела

Окрім зовнішніх Мінфіну доведеться робити і внутрішні запозичення – на 377,6 млрд грн. З них 216,3 млрд грн Мінфін одразу ж поверне інвесторам за минулими боргами і короткими запозиченнями, які залучатиме протягом року. Тому у банків і нерезидентів буде ліквідність, щоб купувати нові ОВДП.

Головні питання, які хвилюють ринок, – це за якою ціною будуть здійснюватися нові запозичення і наскільки вдасться утримати на ринку нерезидентів, які минулого року були головними кредиторами уряду. Керівник аналітичного відділу ІК Concorde Capital Олександр Паращій вважає, що якщо торік нерезиденти інвестували в ОВДП біля $4,6 млрд, то цього року їхній внесок знизиться до $1,2 млрд.

Але поки що нерезиденти не нарощують, а, навпаки, скорочують свій портфель українських цінних паперів. «Потенційний попит (інвесторів в ОВДП. – Ред.) вдовольняється пропозицією облігацій від нерезидентів, які за місяць по сьогодні зменшили портфель гривневих облігацій на 9,2 млрд грн, але за минулий тиждень продаж ними облігацій склав лише 1,3 млрд грн. З початку року портфель скоротився лише на 4 млрд грн», – зазначено в останньому звіті ICU.

В компанії вважають, що локальний попит на ОВДП з боку банків наразі невеликий, тому Мінфіну у квітні «недоцільно проводити нові розміщення й підвищувати ставки, адже обсяги запозичень будуть незначними».

В подальшому Мінфін буде змушений відновити аукціони і змиритися зі зростанням ставок через низький попит і високі ризики. Ситуацію може змінити поява Нацбанку на ринку. Зараз регулятор не є гравцем на борговому ринку: він не купує нові випуски ОВДП, а його портфель цінних паперів (становить 324,6 млрд грн) поступово скорочується за рахунок погашення цих паперів.

До купівлі ОВДП на вторинному ринку (викуп їх напряму у Мінфіну під час аукціонів заборонений законодавчо) Нацбанк підштовхує його Рада. 31 березня Рада НБУ вилучила внесену в 2018 році до Стратегії монетарної політики НБУ заборону на купівлю облігацій внутрішньої державної позики та проведення операцій, які можуть мати ознаки прямої або непрямої підтримки бюджетних видатків. Голова Ради НБУ Богдан Данилишин хоче, щоб Нацбанк викупив у інвесторів ОВДП на 160 млрд грн.

Фінансисти не виключають цього сценарію, оскільки банки не зможуть самі профінансувати 161,3 млрд грн перевищення внутрішніх запозичень над погашеннями. Навряд чи плани запозичень за внутрішнім боргом можна буде виконати без непрямої участі НБУ, каже Олена Білан. Олександр Паращій прогнозує, що Національний банк може профінансувати до 100 млрд грн дефіциту бюджету.

Керівник відділу аналітики ГК Forex club Андрій Шевчишин вважає емісію одним з елементів базового сценарію фінансування дефіциту бюджету. «Зараз зростання грошової маси в Україні дуже низьке, інфляція знаходиться на низьких рівнях. Незначний приріст М2, який буде покрито золотовалютними резервами, не чинитиме вбивчого впливу на інфляцію. Головне, щоб кошти не пішли на пряму купівлю валюти, а були використані для стимулювання економіки. В даному випадку мова йде про еквівалент $1,5-2 млрд. Більш висока емісія буде вже небезпечною», – вважає аналітик.

Водночас уряду необхідно пам’ятати про інфляційні ризики емісійного фінансування державних витрат, і тому, як зазначає заступниця директора Центру економічної стратегії Марія Репко, запуск емісії Нацбанку – це остання опція, до якої можна переходити лише у випадку, коли взагалі немає вибору. «Для України запуск «друкарського верстата» завжди погано закінчувався – девальвацією, інфляцією, зниженням доходів та рівня життя людей. Це найостанніший, дуже ризикований спосіб профінансувати дефіцит, лише коли абсолютно все інше вже використано», – впевнена експертка.

Але, як казала колишня міністерка фінансів Оксана Маркарова про будь-які перемовини, «для танцю потрібні двоє». А Нацбанк поки що категорично виступає проти емісії гривні для фінансування бюджету. Відповідні заяви робили заступники голови НБУ Олег Чурій і Дмитро Сологуб. «Сьогодні звучать заклики, мовляв, Національний банк може профінансувати бюджет емісією гривні. Це просто, але безвідповідально. Наша країна має досвід 1990-х, 2008 та 2014 років. Тоді емісія призводила лише до негараздів. Національний банк проти того, аби знову випускати з пляшки «джина інфляції та девальвації». Адже через емісію гривня стрімко знеціниться, а ціни стрімко зростуть», – наголошував Дмитро Сологуб.

За його словами, НБУ готовий підтримати банки ліквідністю для кредитування бізнесу. Нацбанк запровадив рефінансування банків до 5 років. Після чого наглядові ради Укрексімбанку і Укргазбанку дозволили взяти рефінансування НБУ на 61,1 млрд грн.

Реструктуризувати не можна виплатити

Якщо НБУ буде й надалі відмовлятися купувати ОВДП на вторинному ринку, Богдан Данилишин закликає уряд реструктуризувати ОВДП, за якими резиденти (окрім фізосіб) мали б отримати у травні-грудні разом із процентами 128 млрд грн, а нерезиденти – 20 млрд грн.

Ця ідея ще більш сумнівна, ніж емісія, вважають експерти. «Реструктуризація внутрішнього боргу не має сенсу, оскільки шкоди від неї більше, ніж користі. Великими власниками внутрішнього боргу є держбанки. Якщо його реструктуризувати, то у банків будуть збитки, а не прибуток, частину якого вони зараз перераховують до бюджету», – пояснює Олена Білан. Більше того, можливо, через ці дії з державним боргом державні банки знову потрібно буде докапіталізувати за рахунок випуску державного боргу.

«За моїми підрахунками, до кінця року потрібно сплатити близько 84 млрд грн, з яких 18 млрд грн – на користь НБУ, ще приблизно стільки ж – на користь держбанків. Ще близько 28 млрд грн – решті вітчизняних інвесторів, серед яких приватні інвестори, страхові компанії, недержавні пенсійні фонди та інші. І лише близько 20 млрд грн буде сплачено на користь нерезидентів – це разом і погашення, і обслуговування ОВДП. Тобто більш ніж три чверті всіх гривневих виплат буде на користь українських інвесторів, і будь-яке порушення виплат за цим боргом (в тому числі шляхом реструктуризації) ще більше ускладнюватиме економічну ситуацію в країні», – впевнений Тарас Котович.

Тому експерти радять обговорювати не реструктуризацію внутрішнього чи навіть зовнішнього боргу, що означитиме дефолт за невиконаними вчасно зобов’язаннями, а контрольоване рефінансування боргу на умовах – за термінами і дохідністю, які задовольнили б і позичальника, і кредиторів. «Сподіваюся, що до реструктуризації не дійде, інакше ми будемо знову відкинуті від зовнішніх ринків запозичення на п’ять років. Найвірогідніше, мова буде йти про стандартну процедуру рефінансування боргу, за якої будуть випущені нові папери для погашення старого боргу. При цьому операція може бути закрита держбанками і НБУ, які є головними тримачами держборгу», – каже Андрій Шевчишин.

Схожі матеріали (за тегом)

ТОП-новини