Воскресить каждого: чем для ПриватБанка закончится масштабная реструктуризация проблемных долгов

ПриватБанк позволит 300 тысячам клиентов реструктуризировать свои долги, чтобы они вновь получили право брать кредиты в банках. Масштабная программа реструктуризации кредитов, выданных еще до национализации банка, должна охватить долги почти на 50 млрд грн. В банке надеются до середины 2019 года получить от должников всего 7% этой задолженности. Работать с проблемными должниками сложно, говорят участники рынка (укр.).

Долг платежом красен

ПриватБанк признал, что у него почти 1 млн проблемных заемщиков. По 951,6 тыс. кредитных договоров украинцы задолжали банку 87,7 млрд грн кредитов, которые не обслуживались свыше 90 дней. Большая часть этого долга – 80,7 млрд грн – накопилась по 516 тыс. договорам еще до национализации банка. Если отсеять мошеннические кредиты, военнослужащих, зону АТО, инсайдеров, долги умерших заемщиков, остается 294 тыс. «живых» кредитов на 48,5 млрд грн. Из них балансовая задолженность составляет 12,3 млрд грн, вне баланса – 36,2 млрд грн.

Этот токсический портфель розничных и потребительских кредитов, кредитов малому и среднему бизнесу (МСБ) ПриватБанк хочет «оживить». Уже 26 ноября эти заемщики должны получить одно из 47 предложений о реструктуризации долга, сообщила зампред правления ПриватБанка Галина Пахачук. Она утверждает, что некоторые клиенты даже не знают, что у них накоплены многотысячные долги перед банком. «Клиент когда-то залез в просрочку, и банк начал начислять ему санкции, которые в разы превышают долг. Такой заемщик никогда не вылезет из просрочки и даже не узнает, что у него есть долг, если не обратится за другим кредитом», – говорит банкир.

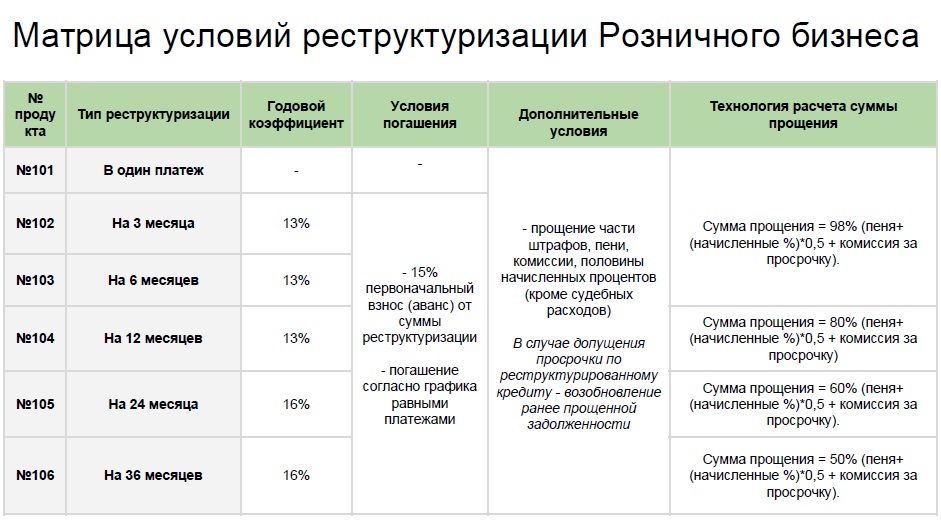

Для запуска реструктуризации заемщик должен заплатить банку 15% от суммы долга, а на оставшуюся часть гривневой задолженности будет начисляться ставка 13-16% годовых. Валютные долги можно перевести в гривну по рыночному курсу, но ставка составит символичные 0,01%.

ПриватБанк готов простить часть долга: по кредитам МСБ и потребкредитам (ипотека, кредиты под залог недвижимости, автокредиты) предусмотрено полное списание пени и штрафных санкций, по розничным – частичное. По МСБ и потребкредитам будет частичное списание процентов по кредитам, по розничным займам возможно прощение даже части тела кредита.

ПриватБанк не верит, что все клиенты ринутся платить. В первую очередь он рассчитывает на тех, кому необходимо исправить негативную кредитную историю. Банк надеется, что клиенты за первые 6-8 месяцев действия программы погасят 3,6 млрд грн задолженности, а он им спишет 5,7 млрд грн.

Эти 3,6 млрд грн ПриватБанк собирается получить таким образом: 2,5 млрд грн в счет погашения балансовой задолженности (20,3% от балансовой задолженности в 12,3 млрд грн), а 1,1 млрд грн - в счет погашения внебалансового долга (3% от 36,2 млрд грн). От задолженности в 48,5 млрд грн банк хочет вернуть 7,4%.

Работы непочатый край

Банкиры признают, что работать можно с любым кредитным портфелем. «С таким портфелем однозначно нужно работать, принимая во внимание, что более половины банковских кредитов по сути проблемные», – говорит FinClub начальник управления развития процессов взыскания и контроллинга Альфа-Банка Елена Супрун. «Часто, несмотря на просрочку свыше 90 дней или даже больше 365 дней, такой портфель можно считать частично рабочим, в зависимости от типа задолженности и сегмента», – говорит директор департамента реструктуризации и взысканий Кредобанка Роман Позняков. Его банк покупал розничные кредиты в банках-банкротах.

Директор кредитного департамента, член правления Банка Форвард Татьяна Кулик говорит, что ограничение лишь одно – срок исковой давности. «Это три года. Но этот срок не зависит от даты выдачи кредита. Отсчет идет от даты просрочки, даты заключительного требования», – поясняет Татьяна Кулик. При этом списание части долга, будь то проценты, штрафы, пеня или тело кредита, – наиболее действенный метод влияния на заемщиков. «Для ряда заемщиков программы с прощением части долга, реструктуризацией, конвертацией – это хороший стимул для предметного диалога с кредитором», – считает Елена Супрун. «Это самый действенный механизм взыскания долга, особенно по контактным клиентам с доходом. Чем более лояльные условия прощения части долга предложит банк, тем выше будет отклик и эффективность», – прогнозирует Татьяна Кулик.

По мнению Романа Познякова, заемщика может стимулировать погашать кредит угроза утери залога: «Если обеспечением по кредиту является имущество (движимое, недвижимое), и оно не уничтожено, то вероятность возврата долга существенно выше». Помимо досудебного способа взыскания (реструктуризация), есть еще hard collection и legal collection. «Это суд, арест имущества и счетов по решению суда, ограничение выезда за границу, продажа залогового имущества на публичных торгах, инициирование банкротства, санации, рассрочка решения суда о взыскании задолженности», – перечисляет банкир. Он напомнил, что Кодекс по процедурам банкротства и закон о возобновлении кредитования позволят банкам использовать больше инструментов возврата долгов в условиях отмены моратория на взыскание валютной ипотеки.

Помоги себе сам

Форму работы с проблемной задолженностью – самостоятельное взыскание, аутсорсинг или продажа портфеля – банк должен выбирать, исходя из своих возможностей. «Если у коллекторов настроен технологичный процесс и они эффективнее прозванивают клиентов, зачем банку создавать штат и тратиться на специализированный кол-центр?» – спрашивает Елена Супрун.

Роман Позняков считает, что самостоятельная работа банка с проблемкой оправдана в случае, если в структуре банка существуют необходимые средства и ресурсы, которые могут обеспечить полный процесс взыскания и реструктуризации. «Возможно привлечение аутсорсинговых компаний. Выбранная банком стратегия должна предусматривать максимально эффективный результат работы с проблемной задолженностью», – считает Роман Позняков. У ПриватБанка ресурсы для самостоятельной работы пока есть. «Продажа долга не будет такой выгодной, как реструктуризация. Продавать же целесообразно только те долги, по которым должник не идет вообще на контакт с банком, утеряны контактные данные, нет никакого дохода. Цены на такую продажу – не более 5% по долгам со сроком более пяти лет», – подсчитала Татьяна Кулик.

Для каждого сегмента портфеля должна быть отдельная стратегия и финансовая модель. С частью портфеля банку выгодно работать самостоятельно, часть – отдать на аутсорсинг, а совсем бесперспективный портфель – продать. В большинстве же случаев банкам выгоднее самим взыскать задолженность. «Средняя цена продажи «проблемки» на рынке – от 1% до 5%. Взыскать можно в разы больше, используя правильную стратегию. Клиенту также выгодно решить вопрос возврата кредита с банком, клиентом которого он является, а не с компанией, которая выкупит его долг», – считает директор департамента взыскания кредитов ПУМБ Павел Мельниченко.

Ежедневная работа

Сейчас свыше 50% кредитных портфелей банков проблемные, поэтому работа с просроченными долгами стала частью ежедневной рутины банкиров. После кризиса 2008-2009 годов эта доля была ниже, поэтому многие банки предпочитали продавать долги коллекторам и концентрироваться на работе с платежеспособными заемщиками. Например, в 2011-м УкрСиббанк выставил на продажу портфель ипотечных кредитов почти на $1 млрд, в 2012 году Альфа-Банк продал розничных кредитов на 1,5 млрд грн, а в 2013 году Сведбанк избавился от портфеля кредитов розничных заемщиков (в основном – ипотека) на 2,84 млрд грн. Этот долг купили за 167 млн грн, или 5,8%.

УкрСиббанк продолжил чистку портфеля: продал розничные кредиты на 200 млн грн в 2015 году и на 45,8 млн грн – в 2016-м, а потребительские кредиты – на 39 млн грн и 7,6 млн грн. В 2018 году большую распродажу устроил Фонд гарантирования вкладов. 26 января и 6 февраля он продал 92 тыс. кредитов Платинума на 1 млрд грн всего за 18 млн грн. А 74,6 тыс. розничных кредитов Дельта Банка продали за 22,7 млн грн, или 1,1% от суммы долга (1,98 млрд грн).

Летом 2017-го Кредобанк выкупил у ФГВФЛ 11,1 тыс. розничных кредитов Платинум Банка (сумма долга – 87,3 млн грн) за 61,3 млн грн, а летом 2018-го – 12 тыс. займов Платинума за 11 млн грн (на начало марта долг по этому портфелю, включая проценты, составлял 128,3 млн грн).

На продажу Фонд выставлял в основном беззалоговые и карточные кредиты. Но у него остался пул ипотечных кредитов, с которыми он работал самостоятельно или привлекал для soft collection коллекторов на аутсорсе – они, как правило, занимались обзвоном клиентов и напоминанием о необходимости погасить долг. Директор департамента управления активами ФГВФЛ Ольга Билай рассказала, что намного сложнее работать с кредитами, по которым заемщики уже давно не платят. «Они психологически уже привыкли не платить. При этом те, у кого были кредиты под залог, например, имущества, гораздо чаще идут на контакт», – пояснила Ольга Билай.

Для работы с этой категорией заемщиков ФГВФЛ в марте запустил программу реструктуризации ипотечных кредитов. За это время к ним поступила 141 заявка от заемщиков с суммарным объемом долга в 76,5 млн грн, из которых по 130 заявкам уже принято позитивное решение комитетом по управлению активами. «Почти все заявки мы удовлетворили. Отказали только одному заемщику, чье финансовое состояние не соответствовало требованиям», – рассказала Ольга Билай. Для распространения информации Фонд использовал свой сайт, сайты банков, которые находятся в состоянии ликвидации, объявления в отделениях. «Рассылка писем всем клиентам банков-банкротов обошлась бы очень дорого», – пояснила она. Продажа проблемных портфелей ипотечных кредитов приносила Фонду 4-10,4% от их номинала.

Начальник управления по урегулированию кредитов бизнес-линии «Розничный бизнес» ОТП Банка Евгений Ратушнюк считает, что теоретически отработать можно весь портфель. «Все зависит от аппетита банка на убытки и готовности клиентов идти на компромисс. Порядка 80% клиентов готовы будут идти на урегулирование, остальные 20% – это либо мошенники, либо клиенты, ведомые юристами, которым рисуются воздушные замки», – отметил Евгений Ратушнюк. «К сожалению, есть немало заемщиков, которые любыми методами и способами пытаются избежать ответственности по своим обязательствам и переложить свои проблемы на «чужой карман». Для этой категории должников работает только принудительное взыскание», – считает Елена Супрун.

Виктория Руденко

Похожие материалы (по тегу)

ТОП-новини