Банки позбудуться півтрильйона боргів

Закон «Про фінансову реструктуризацію» не вирішив проблему необслуговуваних кредитів, тому НБУ підготував новий законопроект, який вже точно вирішить цю задачу. Банкам значно полегшать масовий продаж і передавання в управління сотень мільярдів гривень проблемних боргів. З'явиться новий сегмент ринку – будь-хто зможе створити компанію з управління заборгованістю, а всім сторонам процесу роздадуть податкові пільги.

У розпорядженні FinClub опинився законопроект, який покликаний остаточно вирішити проблему необслуговуваних кредитів (NPL) на півтрильйона гривень. Законопроект «Про діяльність з управління заборгованістю» передбачає, що банки зможуть позбутися усіх боргів – працювати з ними почнуть спеціальні компанії. «Повне та скорочене найменування компанії має містити слова: «компанія з управління заборгованістю» або “держкомпанія з управління заборгованістю”», – йдеться в законопроекті.

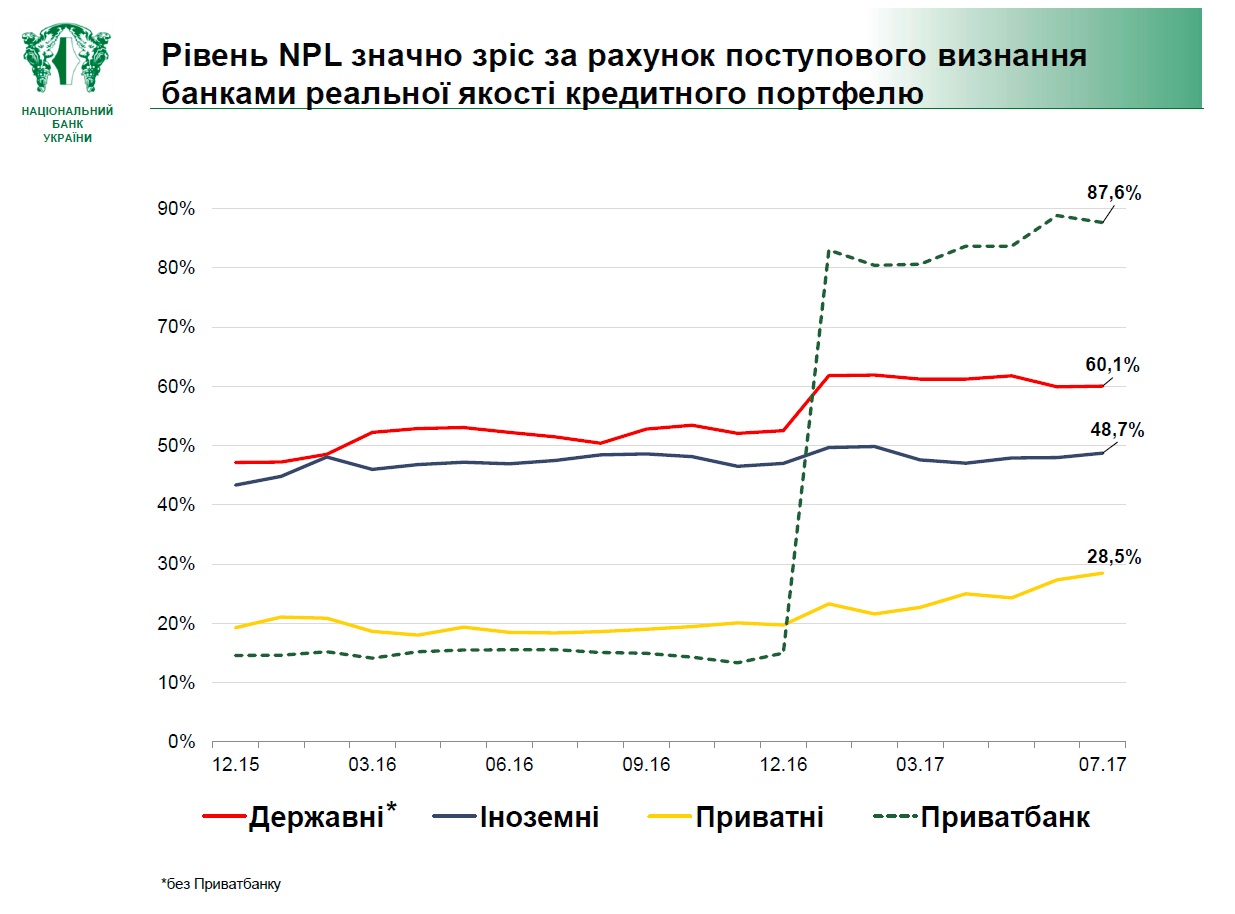

Проблемні кредити є у всіх банків – їх частка в системі перевищила 58% портфеля. Антилідерами є держбанки з часткою понад 70%. Усього, за даними НБУ, у банків накопичилося «токсичних» кредитів на 477,1 млрд грн. І мова йде саме про «живі» банки. Сотні мільярдів гривень необслуговуваних кредитів банків-банкрутів поза рамками ініціативи.

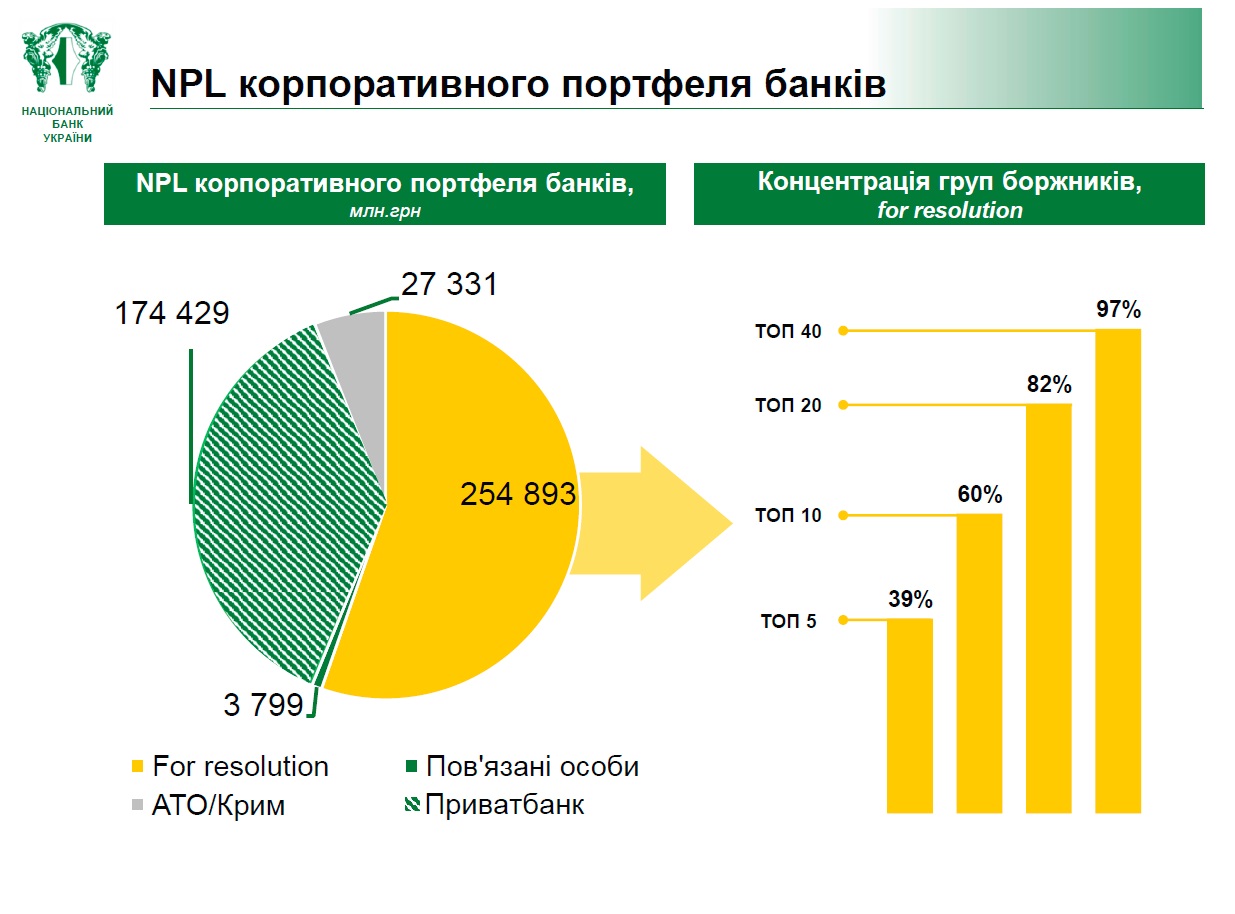

Заступник голови НБУ Катерина Рожкова вважала ціллю законопроекту кредити на 255 млрд грн. До цієї суми не входять NPL, видані в зоні АТО і Криму, кредити пов'язаним особам, а також «трансформаційний» кредитний портфель ПриватБанку. При цьому проблемний портфель банків досить концентрований. «NPL на 255 млрд грн – кредити, видані 40 групам компаній. Їхня заборгованість становить 97% від усіх цих кредитів», – підрахувала вона.

Перейняли досвід

Цей законопроект підготував Національний банк спільно з головою наглядової ради ПриватБанку, екс-головою Агентства з банківського нагляду Туреччини Енгіном Акчакочою. Про це у вересні говорила Катерина Рожкова. Пан Акчакоча в інтерв'ю FinClub розповідав про те, як цей закон дозволить впровадити в Україні турецький досвід, який вивів Туреччину з кризи 2001 року.

До листопада сторони почали уникати авторства. В офіційній заяві НБУ дистанціювався, зазначивши, що проект підготувала «група фахівців під керівництвом консультанта ЄБРР». А в ЄБРР, представником якого є Енгін Акчакоча, підтвердили, що вони консультанти, а автор – Нацбанк.

Те, що автори законопроекту «ховаються» ще до його оприлюднення, не дивує. Над законом «Про фінансову реструктуризацію» також працювала велика команда експертів, в тому числі НБУ. На нього покладали надію, що він зможе вирішити проблему необслуговуваних кредитів. Але закон не спрацював: замість реструктуризації на сотні мільярдів були проведені операції на мільйони.

Довелося готувати новий законопроект. «Проблема полягає в тому, що в Україні ніхто у владі не хоче брати на себе відповідальність за рішення, які ухвалюють», – казав Енгін Акчакоча.

Згідно з проектом, боргами банків займуться компанії з управління заборгованістю (КУЗ). Їх зможе створити хто завгодно, лише треба внести дані про них до реєстру фінансових компаній, який веде Нацкомфінпослуг. Мінімальний статутний капітал складе не менше 30 млн грн. Його треба буде сформувати грошима, а не кредитами, позиками або фінансовою допомогою. Щоб КУЗ отримала статус державної, у держави повинна бути частка понад 50%.

Діючі фінансові або факторингові компанії, які захочуть працювати з проблемною заборгованістю за новими правилами, зобов'язані будуть перереєструватися відповідно до вимог закону.

КУЗи зможуть купувати і продавати борги, управляти ними. Банкам не доведеться отримувати у боржників дозвіл на продаж їхніх кредитів, їх просто будуть повідомляти про продаж або передавання боргу в управління. Спецкомпанії готуватимуть варіанти погашення заборгованості, її реструктуризації, управлятимуть активами (в тому числі передавати в оренду або лізинг третім особам), брати участь, згідно з профільним законом, в процедурі фінансової реструктуризації.

Оскільки діяльність КУЗ зачіпає широке нормативне поле, будуть внесені правки до Податкового, Цивільного, Кримінального та Господарського кодексів, а також декрету «Про систему валютного регулювання і валютного контролю». Наприклад, у Цивільному кодексі детально пропишуть зміну кредитора. «Поступка права вимоги за грошовими зобов'язаннями є дійсною незалежно від наявності домовленості між боржником і кредитором про заборону такої поступки або його обмеження», – йдеться в проекті. Підкреслюється, що кредитор зможе поступитися своїм правом вимоги «за плату»: «Розмір плати встановлюється договором і може бути менше загального обсягу зобов'язання, за яким відступається право вимоги». Тобто банки зможуть легко продавати проблемні борги з дисконтом, навіть за символічну 1 грн!

У Господарському кодексі пропишуть право банків проводити факторингові операції. А до Податкового кодексу включать обіцяні пільги для банків, проблемних позичальників і компаній з управління заборгованістю. Такі компанії будуть повністю звільнені від сплати податку на прибуток, а прощена (анульована) заборгованість за тілом кредиту, відсотками, комісіями і штрафними санкціями не вважатиметься додатковим благом платника податків. Це означає, що юрособам не треба буде платити з них податок на прибуток, а фізособам – ПДФО. Банкам також буде простіше: під час продажу боргів дешевше за номінал і розформування резервів у них не виникатимуть податкові зобов'язання. Податкові пільги будуть діяти п'ять років – до 2023 року.

Правки будуть навіть у законі «Про мораторій на стягнення майна громадян України, наданого як забезпечення кредитів в іноземній валюті». Зараз продавати валютні іпотечні кредити можуть лише банки-банкрути, адже їм необхідно розраховуватися з вкладниками. НБУ хоче, щоб мораторій на продаж таких боргів не поширювався і на передавання боргу КУЗ.

За інформацією FinClub, спочатку Нацбанк пропонував лише прописати можливість продажу портфеля, тоді як заміна кредитора у будь-який інший спосіб була заборонена. Крім того, банки не могли виступити засновниками компанії з управління заборгованістю. «Але після низки профільних дискусій ці обмеження були зняті», – сказали FinClub в одному з банків.

Незабаром будь-який банк зможе створити КУЗ, перевести на неї всі борги, навіть за 1 грн, а потім ані банк, ані КУЗ, ані боржник не платитимуть податків при дисконтах і списаннях за цими боргами. «Є ризик, що податкові пільги можуть перетворитися на податкові переваги для окремих учасників. Наприклад, банки передаватимуть в управління або продаватимуть проблемні борги за копійки, наприклад, пов'язаним з ними КУЗ», – спрогнозував топ-менеджер одного з банків.

Джерело на банківському ринку сказало FinClub, що питання, хто зареєструє законопроект, поки без відповіді. «Логічно це робити через уряд, але поки чекають реакції Мінфіну на документ. Не виключено, що реєструватимуть законопроект через депутатів», – зазначає співрозмовник. У Нацбанку розраховують на ухвалення законопроекту в першому читанні найближчого місяця. «Але це тільки в тому випадку, якщо не буде розбіжностей c Мінфіном», – сказав співрозмовник.

«Плюси, мінуси і підводне каміння»

Банки схвалюють ідею законопроекту і зазначають, що все залежить від того, на яких умовах буде продаватися або передаватися в управління «проблемка». «Ми не виключаємо таку стратегію врегулювання, як продаж заборгованості або передавання її в управління третій особі. Однак для ухвалення рішення одного нормативного документа у вигляді закону недостатньо. Необхідно бачити умови договору про продаж та передавання в управління проблемної заборгованості», – каже начальник сектора з врегулювання корпоративних кредитів ОТП Банку Євген Міщенко. «Сенс у продажу або передачі в управління проблемної заборгованості однозначно є. Коли проблемою займуться вузькоспеціалізовані професіонали, шанси повернути борг багаторазово зростуть. Такі операції в умовах податкових пільг мають право на життя. Але треба пройти шлях від початку до кінця, щоб відчути підводне каміння», – вважає начальник управління роботи з проблемними активами Банку Кредит Дніпро Петро Кравченя.

Голова правління Правекс-банку Тарас Кириченко каже FinClub, що ціну проблемних кредитів визначить ринок. «У кредитного портфеля є чимало параметрів, які потрібно враховувати під час оцінки», – пояснює він. Також Тарас Кириченко вважає несправедливим, що повноваження КУЗ стосовно роботи з іпотечними валютними кредитами будуть ширше, ніж у банків.

Ініціатива, втім, застаріла ще до її прийняття. «Рішення про врегулювання ринку з роботи з проблемними активами необхідно було проаналізувати і ухвалити в 2008-2010 роках. На даний момент ринок подібних послуг зайнято колекторськими та факторинговими компаніями, тому ухвалення закону, можливо, полегшить роботу банкам, яким складно даються рішення про продаж заборгованості, але істотно не змінить ситуацію», – вважає Євген Міщенко.

При цьому, на думку Петра Кравченя, документ все ж таки дає надію на запуск повноцінного працюючого вторинного ринку кредитів, прихід на нього приватного капіталу і поступове вирішення проблеми токсичних кредитів як необхідної умови відновлення кредитування.

В рамках груп власні компанії з управління заборгованістю створять не всі банки. «У поточний момент питання неактуальне», – заявили в ОТП Банку. «Управління проблемною заборгованістю – не банківський бізнес, тому ми цей напрям поки не розглядаємо», – зазначає Тарас Кириченко. «Про створення власної компанії можна буде говорити трохи пізніше, проаналізувавши досвід ринку», – говорить Петро Кравченя.

Вікторія Руденко

Подписывайтесь на финансовые новости FinClub в Viber, Twitter и Facebook.

Схожі матеріали (за тегом)

ТОП-новини