ПриватБанк більше не «приват»

Неділя 18 грудня стала епохальним днем для банківської системи, яка вже три роки перебуває в стані важкої фінансової кризи. Влада зважилася на крок, до якого НБУ і уряд морально готувалися два роки: ПриватБанк націоналізовано. Найбільший приватний банк країни стає державним з «добровільної» ініціативи його колишніх власників Ігоря Коломойського і Геннадія Боголюбова. «Приватні акціонери ПриватБанку звернулися до уряду з пропозицією, щоб держава в інтересах клієнтів банку стала його повним власником», – заявили учора в Кабінеті міністрів за півгодини до півночі.

Спецоперація була проведена максимально швидко. Учора ввечері в Адміністрації президента засідала Рада національної безпеки та оборони, яка схвалила націоналізацію, після чого Кабінет міністрів підтримав «пропозицію Національного банку і Ради фінансової стабільності про перехід ПАТ «ПриватБанк» у стовідсоткову державну власність». Для проведення націоналізації влада заручилася також підтримкою основного кредитора – МВФ.

Як буде проведено націоналізацію

Механізм націоналізації прописано в законі № 78-VIII «Про заходи, спрямовані на сприяння капіталізації та реструктуризації банків», який був прийнятий ще 28 грудня 2014 року. За схожою схемою в 2009-му держава встановила контроль над Укргазбанком, Родовід Банком і банком «Київ». У 2015 році Мінфін не став націоналізовувати Дельта Банк, але гарантував, що ПриватБанк, як єдиний приватний системний банк, перебуває під захистом бюджету.

«Держава в особі Міністерства фінансів стане власником 100% акцій ПАТ «ПриватБанк» і гарантує безперебійне функціонування цієї установи і збереження коштів її клієнтів», – пообіцяли в уряді. На кінець III кварталу статутний капітал ПриватБанку становив 21,26 млрд грн, власний – 30,29 млрд грн. Банк на 49,9816% був підконтрольний Ігорю Коломойському, на 41,5769% – Геннадію Боголюбову, решта акцій – у інших осіб та менеджменту, зокрема, голові правління банку Олександру Дубілету належало 2,7249%.

Згідно з досягнутими домовленостями, держава купує ці акції ПриватБанку за 1 грн. Після чого проводиться додаткова емісія акцій Приватбанку, яку викупить Мінфін в обмін на облігації внутрішньої державної позики (ОВДП). Йдеться про 30-річні бонди на суму до 116 млрд грн. Однак докапіталізація розтягнеться в часі – найближчими днями держава внесе в капітал банку лише частину суми. Якщо державному ПриватБанку знадобляться «живі» гроші, він зможе продати цінні папери Нацбанку або іншим банкам.

Для порівняння: за три роки банкопаду ФГВФО компенсував вклади фізосіб на 80,32 млрд грн.

Чому власники «віддали» банк

У 2015 році ПриватБанк пройшов стрес-тестування НБУ, за підсумками якого було визначено розмір дефіциту капіталу і трирічний план докапіталізації банку. Але акціонери не поспішали його виконувати. До початку грудня ПриватБанк залишався єдиною установою з першої двадцятки банків, яка усе ще не завершила другий етап докапіталізації. НБУ постійно переносив граничний термін верифікації даних про докапіталізацію банку приблизно на 30 млрд грн.

Загальна сума «дірки» в балансі банку не називалася ні Нацбанком, ні ПриватБанком, породжуючи на ринку чутки, що її розмір становить від 100 млрд грн до 152-166 млрд грн, які були «зарезервовані» урядом у Меморандумі з МВФ в 2015-2016 роках для підтримки банківської системи. Причини нестачі капіталу: кредитування пов'язаних осіб, втрата кредитних портфелів в окупованому Криму та зоні АТО, триразова девальвація гривні.

Опублікований днями Звіт про фінансову стабільність показував, що, за приблизними розрахунками FinClub, непокритий кредитний ризик ПриватБанку може становити від 85,4 млрд грн до 96,6 млрд грн. Тоді прес-секретар ПриватБанку Олег Серга зазначав, що «якість активів у найбільшого банку набагато вище, ніж у інших найбільших», і радив виходити з аудованої інформації. Катастрофічних проблем в ПриватБанку не бачила ані компанія PricewaterhouseCoopers, яка аудіювала звіт банку за 2015 рік, ані рейтингове агентство Fitch, яке наприкінці листопада підтвердило міжнародний рейтинг банку на рівні ССС (у України рейтинг вище – «В-»). «Була така компанія Enron, і була така компанія Arthur Andersen», – згадав один із співрозмовників FinClub, який обізнаний про ситуацію в банку.

Досі не було вичерпної відповіді ПриватБанку на підозри у виведенні в 2014 році з країни $1,8 млрд за імпортними контрактами. Питання виникали і щодо портфеля кредитів пов'язаних осіб – нібито щомісячні втрати процентного доходу становили до 500 млн грн. Але цього не було у звітності. «Ми продовжували бути прибутковими і вчасно повертали кредити НБУ», – підкреслює директор з інформаційних технологій ПриватБанку Дмитро Дубілет. Станом на 1 жовтня банк винен був Нацбанку 21,1 млрд грн.

Хто заплатить за одержавлення банку

Розмір «дірки» становив 146 млрд грн, говорить джерело FinClub, близьке до уряду, але платники податків «заплатять» тільки 116 млрд грн – формально за рахунок збільшення держборгу.

До 30 млрд грн можуть покрити інші кредитори. В капітал ПриватБанку можуть конвертувати депозити акціонерів і менеджменту, а також зобов'язання за єврооблігаціями Приватбанку двох випусків на $375 млн. Через цей ризик ціни на євробонди ПриватБанку впали ще в листопаді.

Є ризики і для Акцент Банку. Формально банк належить братам Суркісам, але, за інформацією FinClub, Національний банк сприймає А-Банк як пов'язаний з ПриватБанком.

Що буде з клієнтськими грошима і платежами

Націоналізація ПриватБанку означає, що держава гарантує збереження всіх грошей на поточних і депозитних, гривневих і валютних рахунках клієнтів – фізичних та юридичних осіб.

«Перехідний період починається з 19 грудня. Держава забезпечить плавний перехід, стабільну роботу цієї установи в звичайному для її клієнтів режимі», – пообіцяли в повідомленні. Однак в найближчі кілька днів банк працюватиме за «особливим» графіком.

Щоб максимально прискорити процес входження держави в банк, Національний банк учора визнав ПриватБанк «неплатоспроможним», тому сьогодні вранці в банк заходить тимчасова адміністрація Фонду гарантування вкладів фізичних осіб. Але, ймовірно, вже у вівторок ввечері її можуть вивести з ПриватБанку, оскільки населення негативно сприймає словосполучення «тимчасова адміністрація» (недивно, адже з ринку виведено 87 банків).

Зазвичай в період роботи тимчасової адміністрації платежі банку заморожуються, але з огляду на унікальність ситуації (близько 50% всіх платежів у країні проходить через ПриватБанк), в цьому випадку зроблено виняток. Платежі населення будуть проводитися без зупинок – домовленості про це досягнуто з платіжними системами Visa і MasterCard. Але юрособам і фізособам-СПД доведеться почекати. Операції із зарахування грошей на картки та рахунки юросіб проводяться в стандартному режимі, в тому числі зарахування валютної виручки, тоді як видаткові операції не проводяться (підбивається баланс), а будуть виконані після 9:00 вівторка.

Чому націоналізацію проведено саме сьогодні

Необхідність націоналізації ПриватБанку розуміли і уряд Арсенія Яценюка, і уряд Володимира Гройсмана, і Міжнародний валютний фонд, і Держдеп США, але прийняття цього рішення постійно відкладали через дефіцит «політичної волі» і страх спровокувати новий Майдан. Голова НБУ Валерія Гонтарева обіцяла вирішення питання ПриватБанку до кінця 2016 року. Націоналізація очікувалася напередодні Нового року, щоб святкуючі українці (НБУ вже затвердив графік вихідних) не встигли відреагувати на неї.

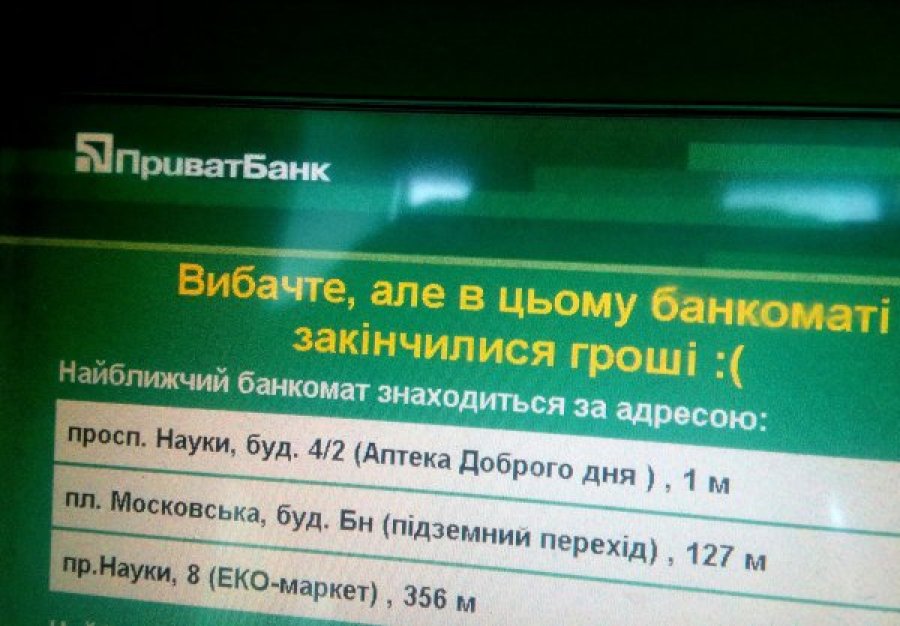

Але відбувся фальстарт, оскільки банк зіткнувся з рекордним відтоком грошей і міг просто не протягнути два тижні до свят. «Відтоді як почалася війна, наш банк пережив сім інформаційних атак. Будь-який інший банк не пережив би будь-яку з них. Але остання атака, яка розпочалася тиждень тому, була найважчою. Кожного дня ми оновлювали рекорди за кількістю коштів, виданих панікуючим клієнтам в банкоматах і відділеннях», – сказав Дмитро Дубілет. Банкоматна мережа останніми днями видавала понад 2 млрд грн в день. «Рішення про добровільну і мирну передачу банку у володіння державі було прийнято саме в той момент, коли ми зрозуміли, що цю інформаційну атаку ми можемо не пережити», – додав він.

У ПриватБанку вважають, що підійшли до націоналізації з чистою совістю. «Ми не порушили жодного зобов'язання перед клієнтами. У черзі на ранок понеділка немає жодного невиконаного клієнтського платежу», – каже перший заступник голови ПриватБанку Олег Гороховський.

Хто очолить ПриватБанк

До націоналізації ПриватБанку регулятор кожного дня «знімав» копію даних про залишки на рахунках клієнтів банку. Інтереси НБУ представляв Юрій Блащук. Джерела FinClub говорили, що посаду голови правління могли залишити Олександру Дубілету, оскільки він з 1997 року очолював банк, але цю ідею не сприйняв МВФ, адже інсайдерські кредити видавалися саме за нього. Переговори проводилися з багатьма, в тому числі з першим головою правління ПриватБанку (в 1992-1997 роки) Сергієм Тігіпком, але він відмовився. Бажаючого не могли знайти.

«У банку з'явиться новий голова правління – Олександр Шлапак, який сформує нову команду топ-менеджерів. Стара команда готова надавати їм усіляку підтримку», – каже Олег Гороховський. «Перехідний період, протягом якого ми будемо вводити в курс справи нову команду, триватиме кілька місяців», – уточнив Дмитро Дубілет. Олександр Шлапак відомий як міністр фінансів у першому уряді Арсенія Яценюка – з 24 лютого до 2 грудня 2014 року. Також він працював у Секретаріаті президента Віктора Ющенка. Олександр Шлапак знає про ПриватБанк не з повідомлень преси. З 1993 по 1998 роки він був директором Львівської філії, потім директором Західного головного управління та заступником голови ради ПриватБанку.

Ділова репутація менеджменту ПриватБанку, найімовірніше, буде визнана «небездоганною» і вони не зможуть у найближчі три роки керувати іншими банками. Дмитро Дубілет вже повідомив, що, можливо, присвятить 100% свого часу проекту iGov, але це волонтерство буде недовгим.

Що буде з сервісами ПриватБанку

Ключовий актив банку – IT-система Приват24, яка може формально належати не банку, а компанії з Ліхтенштейну. Тому стабільність роботи банку залежатиме від доброї волі екс-власника. Дмитро Дубілет каже, що «допомагатиме новому керівництву банку стільки, скільки треба», а усі сервіси ПриватБанку працюватимуть як раніше: «Страшно зізнатися, але я не думаю, що клієнти або співробітники відчують особливу різницю в роботі банку. І я не вірю, що держава відбере iPad у наших співробітників у відділеннях і замість них вручить їм рахівниці».

Довгоочікуваний позитив на тлі ризиків

В уряді стверджують, що прийняте ними рішення «врятувало як ПриватБанк, так і всю банківську систему». Рішення про націоналізацію ПриватБанку є прогресом у процесі закриття олігархічного банкінгу в Україні. З 2014 року всі свої банки втратили, зокрема, Микола Лагун, Олег Бахматюк, Костянтин Жеваго, Олександр Адаріч. Свої банки залишаються у Вадима Новинського, Віктора Пінчука, Ріната Ахметова, Сергія Тігіпка.

Разом з націоналізацією ПриватБанку держава встановлює контроль над більшою частиною банківської системи. Активи Приватбанку, Ощадбанку, Укрексімбанку та Укргазбанку складають, за даними на кінець III кварталу, 675 млрд грн – 53% усіх активів банківської системи. «"Приват" – це епоха і драйвер розвитку всієї системи. Епоха закінчилася. Націоналізація – це шанс для інших банків. Перш за все для Ощадбанку і Альфи/Укрсоцбанку. Ринок значно мінятиметься вже у найближчі півроку. Подивимося, у кого вийде перехопити значну частку», – говорить керуючий директор Айбокс Банку Євген Березовський.

Націоналізація ПриватБанку – це не завершення історії, а тільки її початок. По-перше, це рішення позитивно сприймуть на Заході. «Один з бар'єрів на шляху траншу МВФ усунуто, безумовно, у нас вчергове підріс держборг, але це для України не так страшно, облігації для докапіталізації випущені 30-річні і вкидуватись в ринок вони будуть поступово, гадаю, протягом декількох років, – прогнозує член виконкому Українського товариства фінансових аналітиків Віталій Шапран. – Крім того, не можна виключати, що після докапіталізації і одного-трьох років роботи ПриватБанк буде приватизовано, такі випадки у світовій історії є, наприклад AIG під час іпотечної кризи в США». Нагадаємо, що зараз готується приватизація Ощадбанку і Укрексімбанку. Можливо, ЄБРР вже в 2018 році купить до 20% акцій Ощадбанку.

Але процес націоналізації ПриватБанку приховує в собі чимало ризиків. Перший ризик – бажання і здатність екс-власників банку повернути інсайдерські кредити, які бралися, зокрема, для фінансування їхнього нафтового, феросплавного, туристичного, телевізійного бізнесу. «Питання погашення його кредитів не стоїть на порядку денному навіть у 2017 році, це може виявитися тривалим процесом і, можливо, збитковим для держави», – зазначає експерт.

Другий ризик – можлива паніка клієнтів і продовження відтоку вкладів, що негативно вплине як на інфляцію, так і на валютний курс. «Банки, які торгують на міжбанку, розуміють, що входження держави в ПриватБанк – це плюс. А ті, хто торгує на кеш-ринку, використовують будь-яку новину, щоб розхитати ринок», – попереджає Віталій Шапран. Тому те, чи буде влада вводити обмеження на виведення грошей, залежить виключно від поведінки клієнтів.

В'ячеслав Садовничий

ТОП-новини