Невидимые наличные. К чему приведет появление цифровой гривны

Национальный банк не хочет отставать от ведущих центробанков, поэтому провел собственное исследование возможности выпуска цифровой национальной валюты. Массовый переход украинцев на использование е-гривны вместо платежных карт может лишить банки части гривневой ликвидности и комиссионного дохода, а Нацбанку – усложнит монетарную политику, поэтому регулятор не хочет спешить с внедрением цифровой наличности (укр.).

Цифровая наличность

В Украине может появиться цифровая гривна. Нацбанк уже завершил пилотный проект «Е-гривна», в рамках которого изучал, каким образом можно внедрить цифровую национальную валюту и с какими проблемами она может столкнуться. В случае запуска электронная гривна дополнит две другие формы валюты – наличную и безналичную.

Начав в конце 2016 года это исследование, Нацбанк шел по стопам других центробанков, которые изучали этот вопрос или даже пытались выпускать цифровые валюты (ЦВЦБ). Речь идет о том, что безналичные средства являются в первую очередь обязательством банка перед клиентом. Тогда как наличная валюта, которая эмитируется центробанком, является прямым обязательством регулятора. Цифровая гривна совместит ключевые признаки этих форм, поскольку речь идет о выпуске Национальным банком в цифровой форме существующих фиатных денег, которые являются законным средством платежа.

В НБУ считают, что е-гривна станет национальной цифровой фиатной валютой и будет обмениваться на наличные и безналичные средства в соотношении 1:1. Цифровая гривна не станет доходным инструментом, поскольку не будет использоваться для накоплений.

Национальный банк рассматривал ЦВЦБ как альтернативный инструмент для проведения физическими лицами мгновенных платежей на небольшие суммы. Привлечь украинцев могла бы простота использования цифровой валюты, ее безопасность (погашение и расчеты гарантируются Нацбанком), быстрое получение статуса пользователя и скорость расчетов. Но для внедрения ЦВЦБ потребуются большие инвестиции в инфраструктуру.

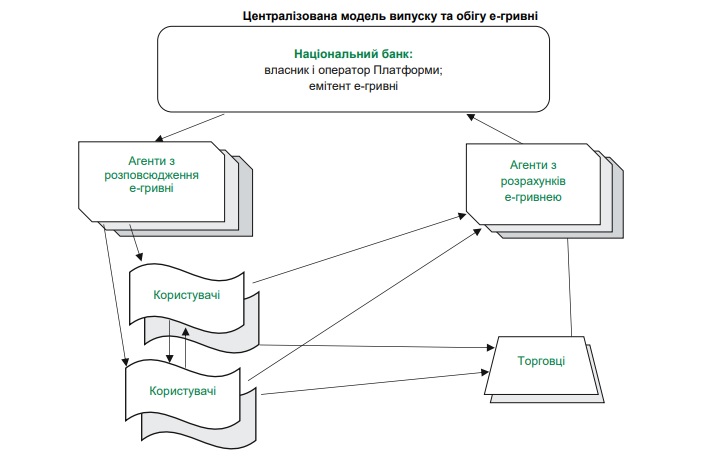

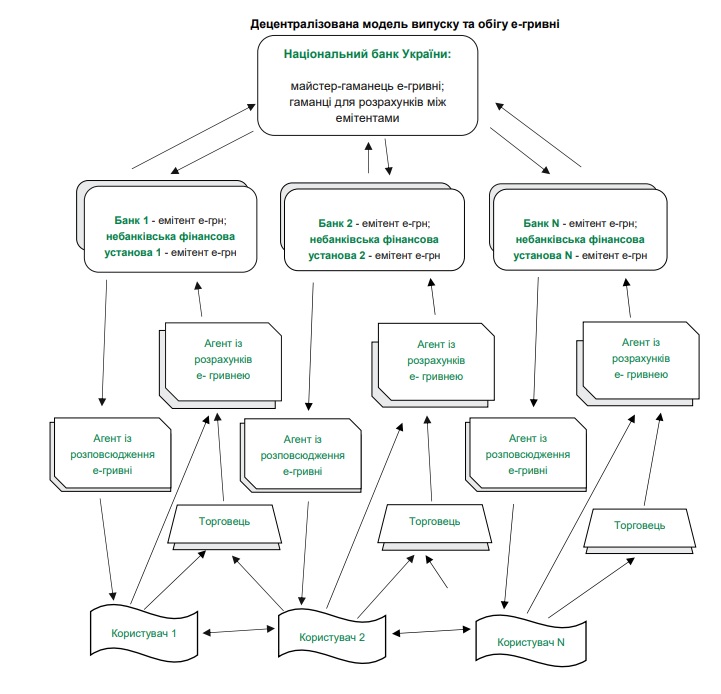

Реализация проекта возможна по централизованной и децентрализованной моделям взаимодействия участников. При централизованной модели НБУ является единоличным эмитентом е-гривны и контролирует реестр е-кошельков, а коммерческие участники рынка выполняют сервисные (агентские) функции. При децентрализованной модели банки и небанковские финучреждения смогут выпускать е-гривну, но она не будет цифровой валютой НБУ, а по своим свойствам будет похожа на электронные деньги.

Для внедрения цифровой валюты центральные банки могут использовать технологию распределенных реестров (блокчейн) или классические базы данных. Но основные преимущества технологии распределенных реестров (DLT, блокчейн) останутся незадействованными в случае применения централизованной модели выпуска е-гривны.

Нацбанк рассматривал возможность выпуска е-гривны анонимной или с идентификацией пользователя. Но для НБУ вариант анонимной цифровой валюты не стал приоритетным.

Проект «Е-гривна» проводился с февраля по декабрь 2018 года. Авторы проекта не смогли ответить на множество вопросов, поэтому НБУ заявляет, что продолжит исследование.

НБУ тестировал ЦВЦБ лишь как цифровой эквивалент наличности. «В противном случае вместо цифровой валюты мы получим национальную криптовалюту, то есть финансовый инструмент с собственной стоимостью, а не эквивалент национальной денежной единицы», – поясняет НБУ в своем отчете. Речь идет именно о цифровом эквиваленте национальной денежной единицы, эмитируемой НБУ, а не о криптовалюте, основной характеристикой которой является отсутствие привязки к какой-либо юрисдикции или центробанку, подтверждает FinClub основатель криптобиржи Kuna.io Михаил Чобанян.

Ближайшим аналогом е-гривны являются выпускаемые банками электронные деньги. Они анонимны в расчетах в отличие от именных платежных карт, но имеют ограничения по суммам платежей и емкости электронного кошелька, и их принимают далеко не везде.

Из 76 действующих банков 23 учреждения имеют право выпускать электронные деньги. По данным НБУ, по итогам 2018 года электронных денег выпущено на 83,2 млн грн. Украинцы открыли 62,7 млн е-кошельков и за год провели операций на 7,225 млрд грн.

Конкуренция за ресурсы

Цифровая гривна, которая будет «храниться» непосредственно в Нацбанке, а не на счету в банке, как в случае безналичной валюты, может заинтересовать украинцев, которые из-за массового банкопада 2014-2015 годов перестали доверять частным финансовым учреждениям. Это изменит экосистему платежного рынка и перераспределит имеющиеся роли его участников, что в конечном итоге скажется на монетарной политике регулятора.

«В долгосрочном периоде остаются риски потери центробанком способности эффективно влиять на макроэкономические процессы, прежде всего инфляционные, вследствие изменения роли банков как финансовых посредников, потери ими функции создания денег и, соответственно, изменения эффективности каналов монетарной трансмиссии», – говорится в отчете НБУ. Угрожает е-гривна и заработкам банков и платежных систем.

Значительное перетекание безналичной ликвидности банковской системы в цифровую гривну Нацбанка, особенно во время кризисов, может создавать или усугублять кризис ликвидности как отдельных банков, так и всей банковской системы, считают в НБУ.

Финансовый аналитик группы ICU Михаил Демкив считает, что удобство, простота и дешевизна использования цифровой валюты может перевернуть с ног на голову банковский сектор. Если решение о введении е-гривны будет принято, то возникнет риск потери банками части клиентской базы и комиссионного дохода от нее. «Кроме того, существует риск дефицита ликвидности и фондирования банков. Если клиент может использовать для расчетов цифровую наличность так же удобно, как и банковскую карту, то нет смысла держать средства в банке иначе как на срочном депозите», – поясняет он.

В НБУ говорят о двух сценариях развития ситуации. Если е-кошелек станет заменителем платежной карты и е-гривна перетянет на себя 20% карточных операций, то банки потеряют 25 млрд грн своей безналичной ликвидности. Если же е-гривна заменит наличные деньги, то банки не пострадают, а объем наличных сократится на 52 млрд грн (-15%). Именно от поведения украинцев зависит то, к чему приведет внедрение е-гривны.

Пока банкиры не видят с ее стороны значительных угроз. Ежемесячный оборот цифровой гривны может составить от нескольких миллионов до миллиарда гривен, что, по мнению зампреда правления Форвард Банка Константина Кошеленко, не приведет к серьезным последствиям или трансформации рынка. «Цифровая гривна в принципе может изменить структуру денежной массы в обращении и существующую платежную экосистему, но к масштабному оттоку денег со счетов в банках не приведет. Речь идет о сегменте микроплатежей, где транзакций может быть много, но их объем невелик», – считает исполнительный директор Независимой ассоциации банков Украины Елена Коробкова.

Регулирование цифровой гривны может оказаться похожим на нынешние правила для электронных денег. «Простота и дешевизна расчетов е-гривной по сравнению с безналом достижима только за счет более простых требований к платежной инфраструктуре, идентификации клиента и контролю его платежей. А это значит, что размеры е-гривневых кошельков и платежей через них будут ограниченны, как для существующих сегодня электронных денег», – отмечает Елена Коробкова.

Сейчас переводы электронных денег с одного е-кошелька не могут превышать 500 грн в день и 4 тыс. грн в месяц. А на одном е-кошельке может находиться не больше 14 тыс. грн. «Кошельки с е-гривной могут быть как идентифицированными, так и анонимными, что может влиять на размер лимитов по операциям с е-гривной в сравнении с лимитами по операциям с использованием электронных денег», – говорится в отчете Нацбанка.

По мнению главы правления банка «Фамильный» Ольги Долженко, перетекание денег клиентов в е-гривну неизбежно, если покупка, погашение и переводы в е-гривне будут для потребителя бесплатными. «Если е-гривна за счет экономии на обслуживании наличной денежной массы станет для плательщика бесплатным инструментом хотя бы для оплат в пользу ограниченного спектра поставщиков (ЖКХ, связь, переводы между кошельками), то перетекание – как из нала, так и безнала – в нее обеспечено», – прогнозирует она.

В НБУ советуют взимать 0,5% комиссии при пополнении е-кошельков и погашении е-гривны, чтобы финансово поощрить агентов по распространению цифровых денег. При этом прием платежей в е-гривне для торговцев должен быть дешевле, чем при оплате платежными картами: например, до 1% при тарифах платежных систем в 1,8-2,1%. При этом перевод между е-кошельками (то есть между физлицами) должен быть бесплатным.

В рамках пилотного проекта его участники, которыми стали сотрудники НБУ, обменивали безналичную гривну на е-гривну при помощи специального мобильного приложения на смартфоне. Неготовность значительной части украинцев к новым финансовым технологиям сыграет против перетекания значительной части безналичных средств с карточных и текущих счетов на счета регулятора в ближайшей перспективе, считает член правления – директор по операционной работе Банка Кредит Днепр Галина Избинская.

Почетный президент Киевской школы экономики Тимофей Милованов предполагает, что банки могут потерять часть операционного бизнеса независимо от перспектив электронной гривны – как минимум из-за неумолимого развития финтеха. «Но с новыми технологиями и идеями так бывает всегда: они естественным образом вносят в нашу жизнь элемент неопределенности, потенциальные риски и огромные возможности», – считает эксперт.

Еще одним важным следствием внедрения е-гривны станет усиление контроля государства за финансовыми расчетами, если платежи с е-кошельков будут не анонимными, а только после идентификации его владельца. Идентификация каждого пользователя цифровой валюты позволит делать то, что сейчас невозможно осуществить при наличных расчетах, – отслеживать все транзакции, прогнозирует Михаил Демкив. Это может отпугнуть от е-гривны тех украинцев, которые ценят анонимность своих операций.

ТОП-новини