Виталий Ваврищук: «Банки должны быть готовы к кризису постоянно»

Национальный банк озаботился ликвидностью банков и их способностью выживать в кризисных ситуациях. О том, как научить банки выдерживать «набеги» вкладчиков, и как изменятся требования к капитализации банков журналисту FinClub Вячеславу Садовничему рассказал директор департамента финансовой стабильности Нацбанка Виталий Ваврищук (укр.).

– Выполнение норматива LCR должно обеспечить банки ликвидностью на случай кризисной ситуации. Внедрение этого норматива фактически первым из Базель III – это сигнал рынку, что Нацбанк ожидает скорое начало нового кризиса, и поэтому банкам необходимо готовиться к нему заранее, чтобы выдержать bank run?

– Это не так. Члены Базельского комитета начали разрабатывать норматив сразу же после кризиса 2008 года. Они осознали, что необходимо думать о негативных сценариях заблаговременно. Я считаю, что один из самых важных результатов кризиса 2008-го – это понимание регуляторами на национальном и международном уровнях того, что банки должны быть готовы к кризису постоянно, вне зависимости от макроэкономических прогнозов на ближайшие три-пять лет. И большинство новых регуляций Базельского комитета, особенно касающихся нормативов ликвидности, как раз базируются на концепции «быть готовым к кризису в любой момент». Поэтому методология расчета LCR была разработана в период, когда мировая экономика восстанавливалась, и на горизонте не было каких-либо серьезных проблем.

– После кризиса 2008-го прошло шесть лет, прежде чем в Украине разразился кризис 2014-го. Но в период между кризисами никто в Украине не предлагал пересмотреть требования к нормативам ликвидности. Получается, что стране понадобился еще один кризис, чтобы у нас все-таки обратили внимание на ликвидность банков?

– Сам норматив LCR на международном уровне начал внедряться всего несколько лет назад. Период его применения в других странах все еще достаточно короткий, не было устоявшегося опыта, который мы могли бы перенять. Кроме того, до расчистки банковского сектора не было большого смысла во внедрении новых нормативов. В стране могут быть имплементированы самые жесткие регуляции, которые на 100% отвечают международному опыту, но если банки делают, скажем, fine-tuning пруденциальных нормативов, а надзор этого не замечает, то внедрение Базеля мало чем поможет сектору. Теперь, когда надзор перестроен, а выполнение нормативов качественно мониторится, созданы предпосылки для адаптации наших правил к международным стандартам.

– Рабочая группа по LCR была создана осенью 2016-го. За последующие полтора года вы оценивали ретроспективно способность украинских банков выстоять в ходе кризиса 2014-го, если бы на тот момент они уже соответствовали требованиям LCR?

– Практически все банки перед уходом с рынка имели очень низкую долю высококачественных ликвидных активов в балансе. На самом деле даже не надо проводить сложных расчетов, чтобы понять, что банки-банкроты были неликвидными и в принципе не способны были финансировать оттоки денег вкладчиков.

– Почему тестовые расчеты LCR начнутся не с марта, а только с июня?

– Необходимо время для настройки IT-систем, потому что расчет норматива LCR требует ввода некоторых переменных, которые банки должны рассчитывать дополнительно. При этом банки сейчас заняты перенастройкой IT-систем в связи с введением МСФО 9, и они просили дать им время, чтобы новации внедрялись поэтапно. Ведь в перспективе этот норматив должен рассчитываться ежедневно, и банкам необходимо будет обрабатывать большой массив информации. Это главная причина того, почему первые расчеты банки предоставят только в июне.

– Норматив станет обязательным с 1 декабря, но НБУ обещал, что он не будет требовать сразу выполнения 100% норматива, а предложит переходный период. Даже в Европе LCR вводился с уровня 60%. В Украине будет аналогичный старт норматива?

– Прежде всего нужно увидеть ситуацию по всем банкам системы. Изначально для работы над LCR мы создали рабочую группу, в которую вошли больше десятка крупных и мелких банков. С нами работали те представители банков, которые были готовы инвестировать свое время в проведение расчетов для калибровки коэффициентов. Эти банки сами вызвались нам помочь, а некоторые даже по собственной инициативе предоставили нам огромную поддержку в плане требуемой информации. Мы им за это благодарны. Но только понимая, каким является текущий уровень LCR в разрезе всех банков, мы определимся, с какого уровня мы стартуем. Это может быть и 60% с плавным повышением. В Европе, например, довели требование с 60% до 100% на год раньше, чем это предусмотрено базельскими требованиями.

Подписывайтесь на новости FinClub в Telegram, Viber, Twitter и Facebook.

– Для выполнения LCR банки могут менять структуру активов, либо пассивов, либо все одновременно. Можно в активах увеличить долю ОВГЗ и депсертификатов НБУ, а в пассивах уменьшить долю текущих счетов, счетов до востребования или депозитов с досрочным расторжением. Какая у НБУ цель с точки зрения структуры активов и пассивов, которая должна быть у банковской системы, например, через год?

– Акцент в первую очередь должен быть сделан на работе со срочностью пассивов. При этом стандарт говорит о том, что даже если по расчетам притоки покрывают ожидаемые оттоки, банк все равно должен иметь высококачественные активы в эквиваленте 25% ожидаемых оттоков. Вероятно, многие банки должны будут поменять политику привлечения вкладов населения и предоставить дополнительный стимул открывать долгосрочные вклады и уменьшить долю вкладов до месяца и текущих счетов. Для этого надо будет сделать более ощутимой дифференциацию ставок по пассивам разной срочности. Касательно новых инвестиций в высококачественные активы – ОВГЗ и депсертификаты, – то некоторым банкам, возможно, придется переложить в них часть активов. Но это не будет массовым явлением для банковского сектора.

– Не боится ли НБУ того, что критики его вновь обвинят в попытках вытеснить с рынка небольшие украинские банки в угоду иностранным и государственным банкам?

– Все банки после кризиса 2014-2015 годов получили хороший урок. А кто не усвоил этот урок, тот должен получить подсказку от регулятора: работать с низким уровнем ликвидности абсолютно неприемлемо, независимо от размера банка. Опыт показывает, что внешние шоки случаются довольно часто и неожиданно для многих банков. И не всегда это результат системного кризиса, это могут быть, к примеру, целенаправленные информационные атаки, которые подрывают привычную ежедневную деятельность банка и приводят к оттокам. Вопрос управления ликвидностью сложен для любого банка. С одной стороны, необходимо держать часть активов в качественных ликвидных инструментах, которые генерируют низкий доход, с другой – они создают буфер ликвидности. Надо искать оптимальное значение, жертвовать потенциальной доходностью в пользу ликвидности. Это как покупка страховки, а за страховку надо платить. Плата – это отказ от части процентных доходов. Сейчас эта дилемма не очень остро стоит перед банками, поскольку доходность по высококачественным активам высока. И это одна из причин, почему внедрение норматива LCR должно пройти относительно безболезненно на протяжении 2018 года.

– А что произойдет, когда ставки по высоколиквидным инструментам упадут?

– Когда начнет увеличиваться разница между ставками по кредитам и безрисковым инструментам, спред между ними в долгосрочной перспективе будет существенно выше. Банки будут понимать, что они по большому счету жертвуют частью дохода, чтобы оставаться ликвидными и в случае шока иметь возможность выплачивать депозиты.

– Есть еще какие-то эффекты внедрения LCR для банков?

– Есть еще один важный нюанс: выполнение LCR не только обеспечивает банки ликвидностью, которая покрывает оттоки, но и позволяет банкам сохранять бизнес и продолжать выдавать кредиты в кризисный период. Банки не должны одномоментно прекратить кредитовать бизнес и население. Поэтому при расчете LCR допускается, что банки, получая возврат по старым кредитам, будут 50% этих денег направлять на новое кредитование, и только 50% пойдут на покрытие возможных оттоков.

– Чтобы выполнить валютный LCR, банки будут искать в предложенном НБУ списке высоколиквидных активов инструменты с максимальной доходностью. И такими окажутся еврооблигации Украины, которых по рыночным ставкам обращается на $15 млрд. То есть нормативом LCR Нацбанк подталкивает банки к покупке внешнего долга Украины, что позволило бы Минфину чаще и активнее выходить на рынок, ведь его облигации там будут ждать не только иностранные инвесторы, но и украинские банки?

– Постановление НБУ, которое регулирует норматив LCR, действительно позволяет учитывать суверенные еврооблигации Украины при расчете норматива, но при этом есть другие регуляции Нацбанка, которые запрещают банкам инвестировать в еврооблигации Украины. Это ограничение связано с контролем за движением капитала. То есть банки сейчас не смогут просто так выйти на этот рынок и накупить еврооблигаций для выполнения норматива. Это, скорее, задел на будущее, когда ограничения по движению капитала будут смягчены, и возможности для инвестиций банками расширятся.

– Это станет возможно только после принятия закона о валюте?

– Это ограничение больше привязано к ситуации на валютном рынке и общей концепции либерализации финансового счета платежного баланса. Поэтому да, в нормативе это предусмотрено, но технически пока инвестировать в суверенный долг, который обращается вне Украины, нереально.

– Вероятно, стоит обсудить возможность разрешить банкам покупать еврооблигации в ходе их эмиссии, а не выкупать у инвесторов на вторичном рынке. Так банки смогут и поддержать правительство, и не выводить валюту за пределы Украины?

– Этот вопрос постоянно поднимается банками, они акцентируют на том, что рынок еврооблигаций более ликвиден, чем рынок валютных ОВГЗ. Но есть другая сторона медали. Во-первых, украинские банки с точки зрения понимания и контроля рисков не готовы к инвестированию в инструменты с большой дюрацией, когда даже несущественное повышение процентной ставки влечет за собой значительное снижение стоимости бумаг. Во-вторых, иногда происходят вынужденные реструктуризации еврооблигаций. Поскольку пока у банковского сектора не было инвестиций в еврооблигации, то в 2015 году, когда была проведена реструктуризация с haircut 20% номинала, банки не пострадали. Если бы у банков были украинские еврооблигации, им были бы навязаны абсолютно те же условия, и это был бы удар по их капиталу. Проводить реструктуризацию для профессиональных внешних инвесторов – это одно дело, а проводить реструктуризацию, понимая, что в ценную бумагу вложились украинские банки, – это совершенно другое дело. Поэтому данный вопрос не настолько прост, как кажется. Мы помним обо всех нюансах.

Подписывайтесь на новости FinClub в Telegram, Viber, Twitter и Facebook.

– Параллельно с LCR будут применяться три нынешних норматива текущей, короткой и мгновенной ликвидности, но в какой-то момент они же будут отменены?

– Да, будут. В первую очередь будут отменены Н4 и Н5, которые говорят о ликвидности в пределах одного дня и 30 дней. Отмена Н4 и Н5 – это достаточно короткая перспектива. Н6 будет отменен только после введения NSFR. В странах, которые внедряли эти новые нормативы, были разные подходы. Но в большинстве случаев все выдерживали какой-то переходный период, когда нормативы работали параллельно, а потом был отказ от старых национальных нормативов. Надо смотреть по факту, какие из нормативов являются более ограничивающими. Если мы поймем, что каждый банк, выполняющий LCR, с запасом выполняет Н5, то понятно, что смысла в Н5 не будет.

– Но если банк все же заморозит выдачу новых кредитов, то за счет амортизации кредитного портфеля у него автоматически упростится выполнение норматива!

– Это один из способов выполнить норматив, но он не оптимальный для банков. Большинство банков все-таки будут работать над пассивами или же привлекать на рынке дополнительные ресурсы, которые будут инвестированы в ликвидные составляющие. Все зависит от бизнес-модели банка и его финансового состояния.

– Норматив LCR предусматривает, что во время кризиса население заберет 20% с текущих счетов, 10% с депозитов, компании снимут 40% денег, а банки – 100%. Все настолько детализировано, что кажется, что вы взяли пример из жизни. Это Греция?

– Проценты калибровались на данных украинской реальности. Причем использовались не агрегированные данные по всему сектору, а анализировались числа по каждому банку за 2014 год. И украинский показатель – 40% оттока по корпоративному сектору – совпадает с Базелем. В то же время по физическим лицам мы решили придерживаться более консервативного подхода. Базель разделяет пассивы физлиц не на срочные депозиты и текущие счета, а на стабильные и менее стабильные сбережения с разными уровнями оттоков. Но мы отказались от этого подхода. Базель говорит о том, что гарантированные депозиты более стабильны, поскольку люди уверены в том, что в случае банкротства банка их деньги все равно вернут. Но мы увидели, что на самом-то деле в Украине небольшие гарантированные вклады забирают быстрее в период кризиса, и определять эти депозиты как «стабильные» нет оснований. Мы смотрели динамику в разрезе каждого банка и, исходя из этого, вышли на отток в 10-20% со счетов с остаточными сроками менее 30 дней. В Европе это 3-10% по физлицам. При этом международные нормы говорят о том, что по депозитам, подверженным повышенным оттокам, национальные регуляторы могут устанавливать повышенные коэффициенты. По банкам логика проста: норматив допускает, что все банки полностью возвращают межбанковские кредиты в кризисный период.

– Получается, что украинский LCR будет покрывать более масштабный отток вкладов, чем европейский?

– Да, это то, к чему мы пришли. Мы понимаем, что доверие к банковскому сектору у нас все еще слабее, чем в Европе, и уровень оттоков будет сильнее при кризисе.

– LCR внедрен в 45 странах. Вы изучали их опыт, были ли у других стран проблемы с его внедрением?

– Мы изучали опыт не всех стран, смотрели особенно детально на опыт Польши и Грузии. Всегда вопрос внедрения LCR решался с помощью переходного периода. Если LCR создает проблемы для нескольких банков, а сектор в целом «ок», то это проблемы этих банков. LCR на самом деле – это не сложный норматив с точки зрения выполнения, это лишь вопрос релокации активов. Банки могут его выполнить в разумные сроки.

– Следующим нормативом будет NSFR, действительно ли он нам нужен?

– Норматив NSFR ориентирован на горизонт одного года. Главная его цель – создать стимулы для банков увеличивать срочность пассивов, чтобы длинные кредиты не финансировались за счет коротких депозитов. В любой стране срок банковских пассивов короче, чем срок активов. Это нормально, ведь трансформация срочности – это одна из функций банковского сектора. Банки предоставляют клиентам длинные кредиты в то время, когда вкладчики готовы отдать деньги банку на более короткий срок. Но банки не должны уходить в крайности, когда, например, депозиты привлекаются преимущественно на срок до одного месяца, а в активах ипотека на 10-15 лет. И вот NSFR как раз призван создать правильный баланс стимулов. Сначала надо определить минимальный объем стабильного фондирования и потом убедиться в том, что это фондирование банку доступно.

Минимальный объем стабильного фондирования определяется исходя из структуры активов банка и их срочности, и если у банка все кредиты длинные – на срок больше года, то применяется повышенный коэффициент, который трансформируется в повышенную потребность в стабильном фондировании. К пассивам тоже применяются коэффициенты в зависимости от вида и срочности. Норматив по большому счету сопоставляет средневзвешенные показатели по пассивам и активам с учетом срочности.

Внедрять NSFR будет сложнее, чем LCR, потому что банкам реально придется заняться изменением срочности пассивов. Речь уже будет идти не просто о продлении срочности розничных депозитов на несколько месяцев. В случае NSFR речь идет о фундаментальных вещах, об источниках и инструментах срочностью больше года. Это, к примеру, облигации, длинные кредиты от акционеров. Переход на NSFR должен быть связан и с динамикой развития рынка капитала. Если не будет возможности привлекать длинные ресурсы, банкам будет сложно выполнить норматив.

– О длинных деньгах говорят авторы концепции внедрения с 2019 года накопительной пенсионной системы. Разве пенсионные накопления не могут стать источником длинных пассивов банков? Могут быть внедрены пенсионные депозиты?

– Банки заинтересованы получать длинное фондирование в больших объемах. Они могут работать с десятками тысяч будущих пенсионеров, но это сложно с точки зрения транзакционных издержек, и, честно говоря, маловероятно. Понятно, что если будет запущена система пенсионного страхования, то будет накапливаться необходимый долгосрочный ресурс в больших объемах. Но мы понимаем, что это не вопрос ближайших двух-трех лет, это среднесрочная перспектива, а риски реализации такой реформы достаточно высоки. Единственные инструменты инвестирования сейчас – это по большому счету ОВГЗ и депозиты в банках. Поэтому все зависит от развития рынка капитала.

Подписывайтесь на новости FinClub в Telegram, Viber, Twitter и Facebook.

– Но все же почему вы начали именно с LCR, ведь НБУ мог бы сначала внедрить рекомендации Базель III по банковскому надзору или по требованиям к капиталу?

– Реформа банковского надзора проходит параллельно с внедрением новых нормативов. Украина в Соглашении об ассоциации с Евросоюзом взяла на себя обязательства по гармонизации нашей нормативной базы, поэтому в вопросе надзора мы смотрим на евродирективы, в которых рекомендации Базель III нашли свое полное отображение. Сейчас мы в банковском надзоре внедряем supervisory review and evaluation process – SREP, который предусматривает регулярный анализ банка по многим критериям: оценка бизнес-модели, достаточности капитала и ликвидности, качества корпоративного управления.

Но даже без SREP мы уже изменили подход к мониторингу банков и сейчас проводим постоянный беспрерывный мониторинг. Мы смотрим и на показатели ликвидности, но в особенности на показатели качества кредитного портфеля, потому что кредитный риск сейчас является ключевым для украинских банков. Наша цель – не допустить накопления кредитных рисков, которые банки умеют хорошо прятать на начальных этапах, но которые быстро становятся заметными для всего рынка в кризисный период. Каждый большой банковский кредит на сумму выше 5% регулятивного капитала учреждения – это уже повод для Нацбанка запросить у банка документы по заемщику, чтобы посмотреть, насколько адекватно банк оценил его риск и насколько адекватными являются в момент выдачи кредита сформированные под этот риск резервы. Но в то же время мы не перебираем на себя функцию риск-менеджмента банка. От нашего мнения не зависит, будет ли банк выдавать кредит или нет, потому что это было бы вмешательством в операционную деятельность банка. Наша цель – обеспечить ситуацию, при которой риски банка надлежащим образом покрыты капиталом. Именно поэтому мы мониторим ситуацию постфактум. И, кстати, все новые выданные кредиты мы также анализируем по критерию связности – выясняем бенефициара заемщика и его связь с банком.

– НБУ анонсировал изменение структуры регулятивного капитала. Это также Базель III или мы еще Базель II не внедрили? Какую цель НБУ ставит перед собой?

– Я бы сказал, что мы еще второй Базель догоняем в этом аспекте. Есть несколько принципиальных новаций, которые будут иметь существенное влияние на показатель достаточности капитала. Мы перенесем нераспределенную прибыль в капитал первого уровня, тогда как сейчас она находится в капитале второго уровня. Банкам приходится ежегодно направлять эту прибыль в резервный фонд или увеличивать уставный капитал. После изменения структуры капитала этого не надо будет делать – нераспределенная прибыль будет находиться в капитале первого уровня. Сейчас мы имеем ассиметричный подход, когда убытки влияют на капитал первого уровня, а прибыль – второго уровня. Поэтому такое изменение однозначно будет в пользу банков.

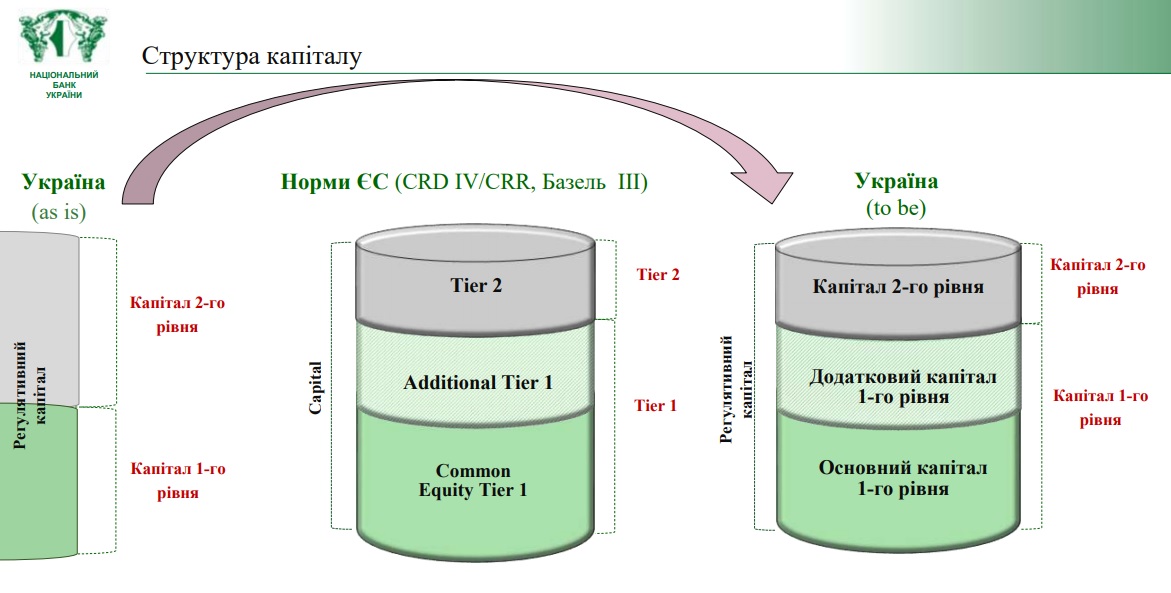

Мы также думаем о новой структуре капитала. Требование к адекватности регулятивного капитала на уровне 8% в развитых странах оставалось неизменным со времен Базель I, но с тех пор серьезно поменялось само наполнение капитала – постоянно увеличивается доля наиболее качественных составляющих. Это же будет происходить и у нас. Если сейчас у нас разрешенное соотношение основного и дополнительного капитала – 50 на 50, то вскоре капитал первого уровня составит 75%, а капитал второго уровня – 25%. При этом первый уровень будет разбит на основной и дополнительный капитал (см. график).

Готовить банки к изменению этого соотношения мы начали заблаговременно. Проходя диагностику, банки разрабатывали планы капитализации, ориентируясь на целевой уровень адекватности основного капитала 7%. Также норматив достаточности регулятивного капитала в Украине составляет 10%, то есть превышает базельский минимум.

В дополнительном капитале первого уровня появится такой инструмент, как бессрочный субординированный долг. О нем нас просят частные банки. Сейчас субдолг, как правило, привлекается на срок от семи лет. За пять лет до погашения он уже начинает амортизироваться. Если субдолг будет привлекаться как «срочный», то он и дальше будет попадать в капитал второго уровня. Если же он станет бессрочным, то переместится в дополнительный капитал первого уровня. Базель устанавливает около 15 качественных характеристик такого субдолга. Важно то, что кредиторы банка, которые предоставляют этот капитал, будут находиться в зоне риска. Потому что если адекватность основного капитала будет проседать ниже критической отметки, бессрочный субдолг будет автоматически конвертироваться в основной капитал первого уровня. Бессрочный субдолг – новый инструмент, который создаст дополнительный комфорт для банка, его менеджмента и вкладчиков. Однако кредиторы будут понимать, что они могут в любой момент из кредиторов превратиться в акционеров, или что этот долг может быть списан и они останутся ни с чем.

– И кредиторы не смогут отозвать этот субдолг?

– Если искать аналогии, то такой субдолг будет ближе к привилегированным акциям, по которым выплачивается фиксированный доход. Эти средства являются частью капитала на постоянной основе. Иначе если оставить право отозвать долг, то теряется основная характеристика: капитал должен быть доступен для банка в любой момент для покрытия убытка. Отозвать такой капитал можно только в единственном случае – если вместо него банк получит от акционеров капитал более высокого уровня.

– Какие еще изменения планируются?

– Правила «вычитания» из капитала станут более жесткими, но мы еще думаем над окончательным форматом требований. К примеру, Базель обязывает вычитать из капитала отложенный налоговый актив, который завязан на будущую прибыльность. Банк может сейчас работать с убытком, формировать налоговый актив, который можно использовать в будущем, когда будет зарабатываться прибыль. Но все то, что базируется на оценках будущих заработков, не может увеличивать капитал, ведь эти средства недоступны для покрытия убытков уже сейчас, если банк сегодня станет банкротом. Если это правило будет внедрено, то оно существенно повлияет на регулятивный капитал ряда банков.

Кроме того, мы обнародуем свои идеи по пруденциальным фильтрам. Базель определяет основные составляющие капитала, но регулятор, базируясь на национальном опыте, применяет пруденциальные фильтры: те составляющие, на которые мы хотели бы откорректировать размер заявленного регулятивного капитала. Например, по нашему мнению, насчитанные, но неуплаченные проценты не должны увеличивать регулятивный капитал.

Также мы думаем о том, как отнестись к инвестиционной недвижимости, которая остается на балансе банков годами. Многие банки забирали залоги и отображали их как инвестиционную недвижимость на балансе по стоимости, с которой мы не всегда согласны. Поэтому мы хотим создать стимулы для банков как можно быстрее продавать эту недвижимость на рынке.

– То есть у некоторых банков адекватность капитала может упасть ниже 10%?

– Мы можем допустить, что будет снижение адекватности капитала, если новые правила будут внедрены одномоментно. Поэтому по самым чувствительным позициям мы предложим переходный период. Например, по налоговому активу. Когда мы проанализируем оценки влияния, то примем окончательное решение.

– И это при том, что еще не все банки вышли на норматив 10% после кризиса?

– Все банки должны выполнять норматив капитала в 10% до конца 2018 года. Банки, которые были в программе докапитализации по итогам диагностики и получили переходный период, сейчас должны иметь 6% и 7% по основному капиталу и общему уровню адекватности. До конца этого года у всех должны быть показатели 7% и 10% соответственно.

– А у скольких банков сейчас норматив Н2 ниже 10%?

– Сейчас у трех банков.

– Получается, что ряд банков к концу года только выйдут на норматив, как тут же требования к капиталу изменятся, их адекватность вновь упадет, и они снова придут в НБУ просить переходный период?

– Поэтому мы быстрее внедряем нормативы ликвидности, чем новые требования к капиталу. Некоторые банки все еще находятся в программах капитализации по результатам диагностики. И, наверное, неправильно внедрять более жесткие правила в этот переходный период. Но кризис уже прошел, и практически все банки находятся вне зоны риска. Поэтому мы осознанно решили, что не стоит банки всем этим грузить одновременно сейчас, но с 2019 года они точно смогут переходить на новые требования к регулятивному капиталу.

– Будут другие новации в вопросе капитала?

– Сейчас потребность в капитале рассчитывается только для покрытия кредитного риска и отдельных составляющих рыночного риска. Например, для целей расчета адекватности капитала к активам, взвешенным на коэффициенты риска, добавляется размер открытой валютной позиции. Мы хотим дополнить расчет капитала другими видами рыночных рисков плюс внедрить требования к капиталу под операционные риски. Операционный риск – это, например, риск потерь в результате ненадлежащего контроля за внутренними процессами, проигрыша судебных исков, или IT-риск – потери от хакерских атак. В мировой практике банки держат для покрытия операционных и рыночных рисков более 20% регулятивного капитала. Но не все рекомендации Базеля релевантны для Украины. Например, мы не используем IRB-подход – внутренние модели рейтингования заемщиков (Internal Ratings-Based). В Украине применяется стандартизированный подход к определению коэффициентов риска активов, который сохранится и в будущем. Мы об этом прямо говорим: у нас нет планов параллельно запускать IRB-подход. Да и в Европе этот подход сейчас пересматривается.

Подписывайтесь на новости FinClub в Telegram, Viber, Twitter и Facebook.

Похожие материалы (по тегу)

ТОП-новости