Негативный сценарий потребует докапитализации 18 банков

Среди финансовых учреждений, проходивших стресс-тестирования, 18 банков нуждаются в докапитализации при негативном кризисном сценарии.

Об этом сообщила первый заместитель главы Национального банка Катерина Рожкова на пресс-брифинге по итогам ежегодной оценки устойчивости банков.

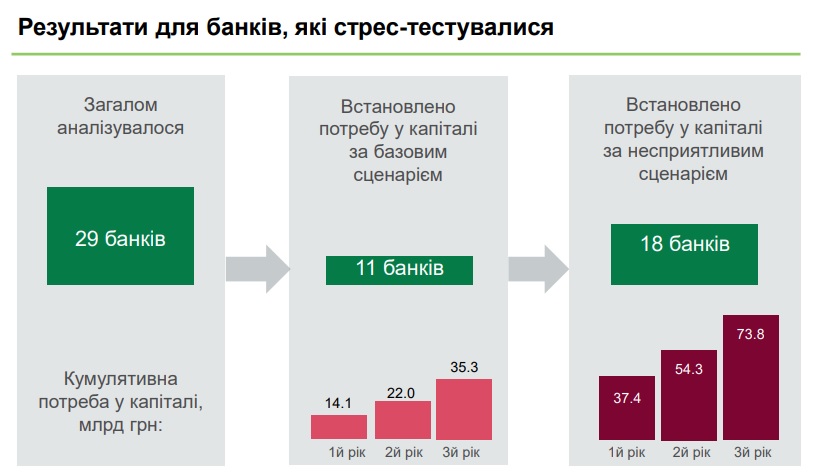

В рамках оценки устойчивости, которую Национальный банк проводил с мая 2019 года, все банки проходили оценку качества активов, а 29 банков дополнительно проходили стресс-тестирования.

По итогам оценки устойчивости Нацбанк определил для ряда банков потребность в капитале.

По базовому макроэкономическому сценарию 11 банков нуждаются в дополнительном капитале на 35,2 млрд грн.

«Золотая акция» Шапрана: как он может вывести Совет НБУ из кризиса

В случае наступления неблагоприятного макроэкономического сценария эти же учреждения, а также еще 7 банков, нуждаются уже суммарно в 73,8 млрд грн.

Негативный сценарий предусматривает падение ВВП на 4% и девальвацию гривны на треть, сообщил директор департамента финансовой стабильности НБУ Виталий Ваврищук.

«Почему при неблагоприятном сценарии растет объем докапитализации, если фактор залога у нас сыграл еще в базовом сценарии? Негативный сценарий предусматривает наступление кризисных явлений и ухудшение качества кредитного портфеля. Но есть и другая проблема - низкая эффективность работы этих банков», – отметила Рожкова.

По ее словам, многие банки брали залоги на баланс, но не работали с ними, поэтому взысканная недвижимость не генерирует доход для банков.

По оценкам НБУ, это во многом обусловлено амортизацией залога, то есть постепенным исключением залогов по проблемным кредитам при оценке кредитного риска.

Поэтому для обеспечения устойчивости таких банков в условиях гипотетической кризиса действует требование соблюдения высших минимальных уровней достаточности капитала.

Оценка устойчивости состоит из оценки качества активов и стресс-тестирования. Стресс-тестирование проводилось по двум макроэкономическими сценариями - базовым и неблагоприятным.

Стресс-тестирование прошли 29 банков, на которые совокупно приходится 93% активов банковской системы по состоянию на начало 2019 года.

Банки, капитал которых по результатам стресс-тестирования опускался ниже установленного минимального уровня, для повышения собственной устойчивости должны будут соблюдать определенные Нацбанком требования по достаточности капитала, или же предпринять меры по снижению профиля рисков, то есть провести реструктуризацию.

Эти меры могут включать улучшение качества кредитного портфеля, оптимизацию структуры активов и пассивов, корректировки бизнес модели.

В случае реализации этих мероприятий требования могут быть смягчены или отменены. Срок выполнения требований - до конца сентября 2020 года.

Особенностью нынешнего стресс-тестирования стало пристальное внимание к портфелю потребительских кредитов. Оценка устойчивости выявила, что не все банки, которые активно занимаются потребкредитованием, имеют консервативные подходы к определению кредитного риска.

Они существенно недооценивают возможное ухудшение качества кредитного портфеля в случае реализации неблагоприятного макроэкономического сценария. Такие выводы регулятора должны быть учтены банками.

НБУ будет продолжать проведение ежегодной оценки качества активов и стресс-тестирования. Макросценариев для стресс-тестирования будут меняться так, чтобы выявить уязвимые точки банковского сектора и отдельных банков.

При этом те банки, которые по результатам стресс-тестирования этого и прошлых лет не нуждались в докапитализации, в 2020 году не будут проходить стресс-тестирования, а только оценку качества активов.

Подробная информация о результатах прохождения банками стресс-тестирования будет обнародована на сайте Нацбанка в конце декабря 2019 года.

Подписывайтесь на новости FinClub в Telegram, Viber, Twitter и Facebook.

ТОП-новости